現代のビジネス環境において、M&Aは単なる企業の買収・合併以上の意味を持ちます。この記事では、M&Aが企業戦略の核心となる理由と、その成功を左右する要素を専門家が解説します。入門者から上級者まで、M&Aを戦略的に活用し成果を最大化する方法を詳しく掘り下げていきます。

M&Aの基本概念

M&A(Mergers and Acquisitions)は、企業が競争力を強化したり、市場のシェアを拡大したりするために、他の企業を合併(マージャー)または買収(アクイジション)する戦略です。合併は二つ以上の企業が統合し、新しい企業を形成するプロセスを指します。一方、買収はある企業が別の企業の株式の過半数を取得し、経営権を掌握することを言います。

M&Aの種類・手法(スキーム)

M&Aの種類には主に次のようなものがあります

資本業務提携 :資本業務提携は、企業間で資本と業務の双方で提携を行い、お互いのリソースを共有しながら経営権の一部を維持する形を取ります。この手法は、技術や市場へのアクセスを共有することでシナジーを生み出すことを目指します。

業務提携:業務提携は、資本の移動は伴わず、特定のプロジェクトやビジネス分野で協力することです。これにより、リスクを最小限に抑えつつ、特定の技術や市場での競争力を強化することができます。

合併:合併は、二つ以上の企業が完全に一体化し、新しい法人を形成する手法です。これにより、経営資源を統合し、市場での影響力を高めることが可能です。

買収:買収は、ある企業が他の企業の株式や資産の大部分を取得し、その企業を支配下に置く行為です。この方法は、迅速に市場シェアを拡大したり、新しい技術や資産を獲得したりするのに利用されます。

合弁会社設立:合弁会社設立は、二つ以上の企業が共同で新しい事業体を設立する手法です。各企業は資金、技術、市場知識を提供し、新しい市場への進出や研究開発を共同で行います。

資本参加:資本参加は、ある企業が他の企業の株式を購入し、その企業に影響力を持つが、完全な支配は目指さない手法です。この方法は、提携企業との関係を強化し、戦略的利益を追求するために用いられます。

M&A市場の現状と動向 今後の展望も解説

M&A市場の現状と動向

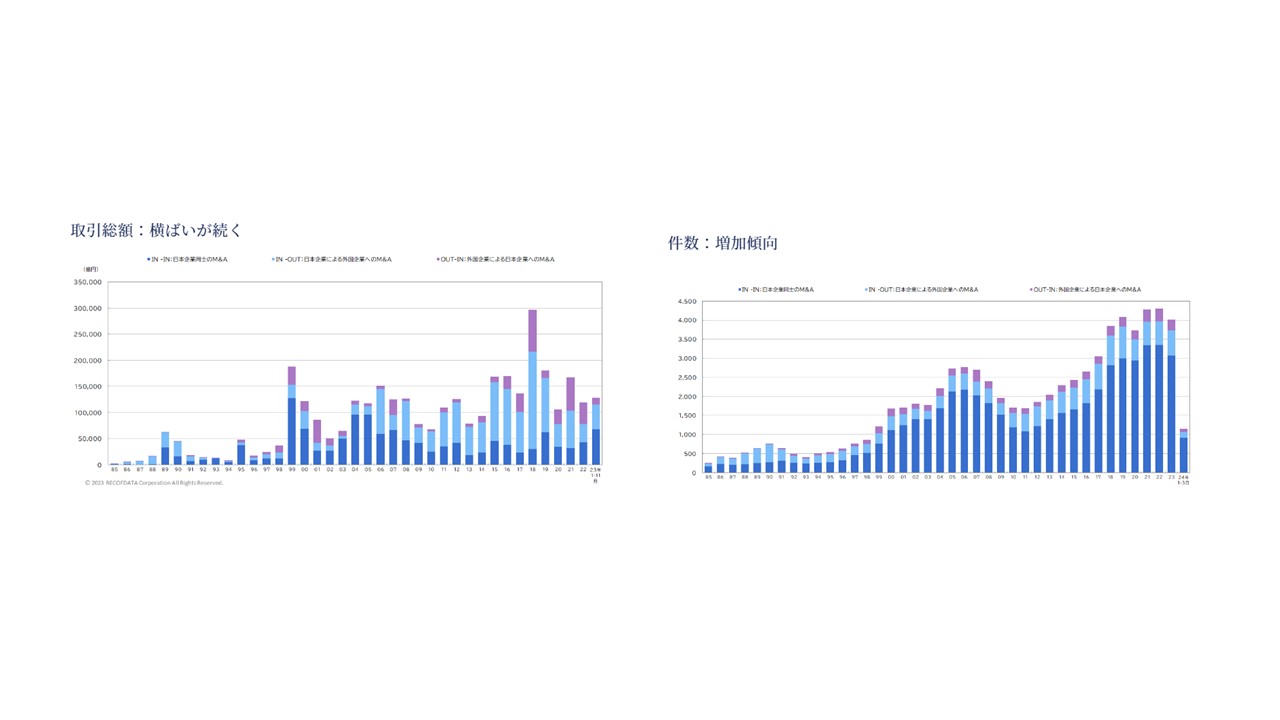

M&Aの件数は近年増加傾向にあり、2022年には過去最高の4,304件を記録しました。この傾向は2023年も続いており、さまざまな背景要因が影響しています。

▶参照元 M&Aの市場規模

売却側の背景

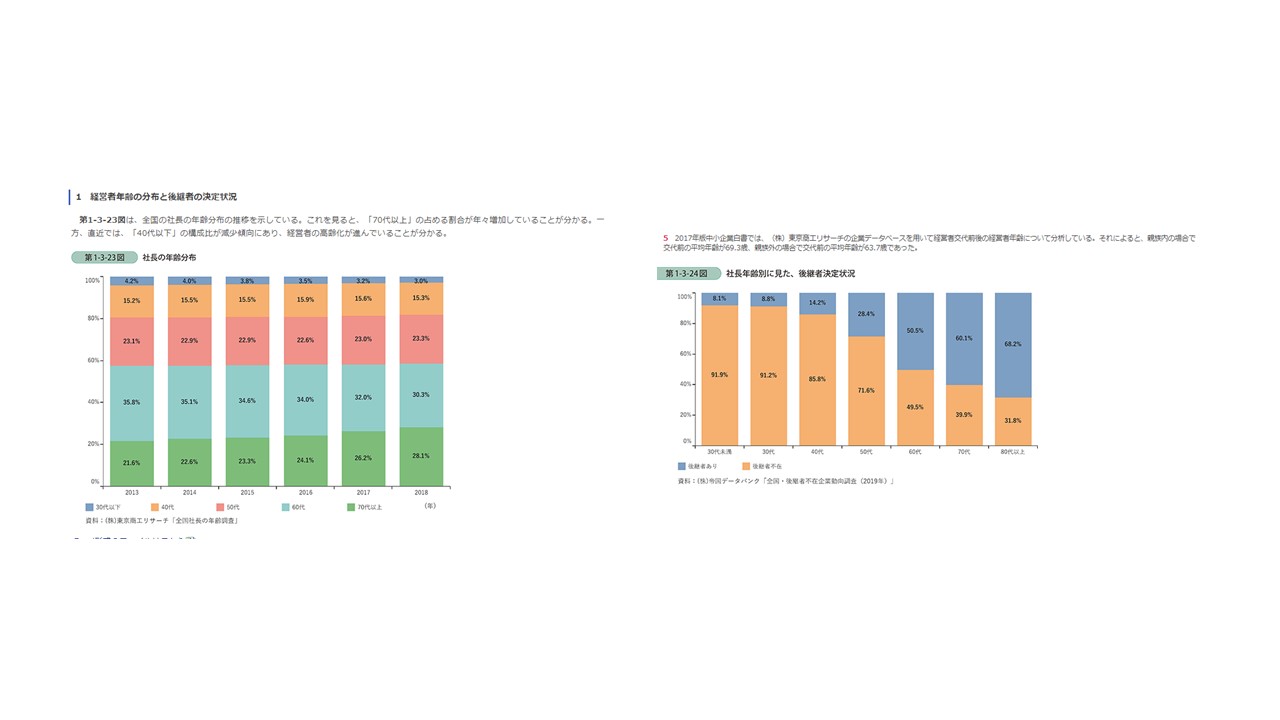

経営者の高齢化および後継者不在:日本では経営者の高齢化が進んでおり、適切な後継者が不在のため、事業承継の選択肢としてM&Aが選ばれるケースが増えています。この背景には、安定した事業継承を図る動きが見られます。

M&Aのイメージ向上:経済状況の変化や市場環境の進化に伴い、M&Aが戦略的な手段として認識され、そのイメージが向上しています。

この変化には以下の要因が関連しています

戦略的な成長ツールとしての認識:M&Aは、迅速な市場拡大、新技術の獲得、競争力の向上など、企業成長の加速手段として広く認識されています。企業はM&Aを利用してビジネスのスケールを効果的に拡大できると見なされています 。

後継者問題の解決策としての利用:特に中小企業において、後継者不足が顕著な問題となっています。M&Aは、これらの企業が持続可能な方法で事業を継続するための有効な手段として注目されています 。

専門支援サービスの充実:M&Aの複雑さを支援するために、専門のM&A仲介会社やコンサルタントが増加しています。これにより、M&Aプロセスがスムーズに進むようになり、より多くの企業がM&Aを実施しやすくなっています 。

成功事例の普及: メディアや業界報告において成功したM&A事例が多く報じられ、M&Aのポジティブな影響が広く認知されています。これが企業経営者や株主の間でM&Aに対する肯定的な見解を形成する助けとなっています 。

これらの要因により、M&Aはリスクを伴うが高いリターンをもたらす戦略的な手段としての位置づけが確立されつつあります。

買収側の背景

M&Aに関する法改正の後押し:法規制の緩和や支援策が導入されることで、M&Aがしやすくなっています。これにより、企業がM&Aを活用して成長を図る機会が増えています。

環境変化のスピード加速および資金調達:デジタル化の進展や市場の急速な変化に対応するため、企業は新技術や新市場へのアクセスを求めてM&Aを行っています。また、資金調達の容易さもM&Aを促進しています。

今後もM&A市場は成長・拡大する見込み

▶参照元 事業承継M&A、潜在需要13兆円超 35年まで増加続く

生産人口の減少によるM&Aの増加: 生産人口の減少、特に高齢化の進行により、多くの国で事業承継の問題が顕在化しています。後継者不足に直面した中小企業が買収市場に出るケースが増えており、これがM&A件数を押し上げています。例えば、2023年のM&A件数は、前年から11.8%減少したものの、総件数2890件と依然として高水準を保っています 。

業界の寡占化によるM&Aの増加: 競争激化により市場の寡占化が進む中、大企業は市場支配を強化するために小規模な競合他社や戦略的な技術を持つ企業を積極的に買収しています。この傾向は技術革新の進むセクターやグローバル化が進む市場で特に顕著であり、市場統合が進んでいます 。

ベンチャー企業のM&Aの増加: 新興のベンチャー企業やスタートアップが革新的な技術やビジネスモデルを提供しているため、大企業による買収が活発化しています。これらの企業はしばしば新市場へのアクセスポイントや、研究開発の加速器となりうるため、特にテクノロジー分野でM&Aが増加しています 。

M&Aのメリットとデメリット

メリット

事業の迅速な拡大: 新規事業や市場へのアクセスが迅速に行え、成長の加速が可能になります。これにより、長期にわたる成長プロセスを短縮できます 。

規模の経済: 買収によって規模の経済を実現し、コスト効率の改善や市場での競争力を高めることができます 。

技術やノウハウの獲得: 他社の技術や専門知識を獲得することで、研究開発のコストを削減し、イノベーションを促進できます 。

デメリット

高いコストとリスク: 買収には高額な投資が必要で、期待したシナジー効果が得られないリスクがあります 。

組織文化の衝突: 統合後に異なる企業文化が衝突し、従業員間での摩擦が発生する可能性があります 。

偶発債務のリスク: 買収した企業の隠れた負債や法的問題が後になって発覚することがあります 。

M&Aは戦略的に行う必要があり、成功するためには買収対象の選定、適切な評価、そして統合後の管理が重要です。

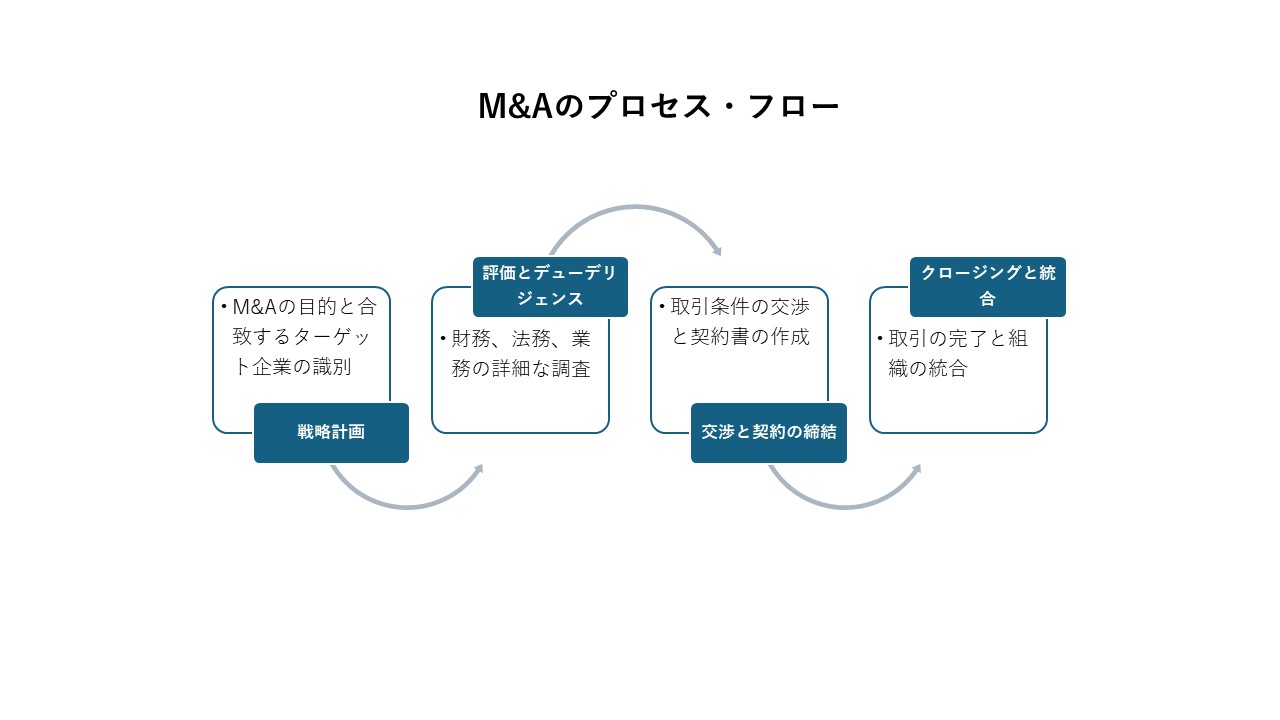

M&Aのプロセス・フロー

戦略計画: M&Aの目的と合致するターゲット企業の識別。

評価とデューデリジェンス: 財務、法務、業務の詳細な調査。

交渉と契約の締結: 取引条件の交渉と契約書の作成。

クロージングと統合: 取引の完了と組織の統合 。

クロスボーダーM&Aとは

メリット

市場拡大: 海外の市場に直接進出できるため、ビジネスの地理的なリーチが広がります。

コスト削減: 生産コストの低い地域にアクセスできることで、全体の運営コストを削減できます。

技術獲得: 先進技術や特許などを持つ企業を買収することで、技術移転が可能になります。

具体例

Takeda Pharmaceutical and Shire: 日本の武田薬品工業がアイルランドのバイオテクノロジー企業シャイアーを買収。この取引により武田はグローバルな希少病市場でのリーダーの地位を確立しました。

SoftBank and ARM Holdings: 日本のソフトバンクが英国の半導体設計企業ARMホールディングスを買収。この買収はソフトバンクの技術基盤を強化し、IoT(インターネット・オブ・シングス)領域での競争力を高める狙いがありました。

クロスボーダーM&Aでは、以下の手法が一般的です

株式買収: 目的の企業の株式の過半数を取得し、経営権を掌握。

資産買収: 特定の資産や事業部門を購入し、直接統合。

これらの取引は、異文化間の交渉や法規制の違いなど、特有の課題を抱えていますが、適切に実施された場合、企業の成長と競争力強化に大きく寄与します。

まとめ

M&A(合併・買収)は、企業の成長戦略、新市場への進出、リソースの最適化など多様な目的で活用されています。今後も、高齢化、業界の変動、技術革新の加速などの社会的・経済的要因により、M&A市場は拡大の一途を辿るでしょう。特に、クロスボーダーM&Aにおいては、国境を越えた企業間協力が進むことで、グローバルな競争力の強化が期待されます。しかしながら、経営統合の難しさや文化的衝突も無視できない課題です。各企業は、M&Aを戦略的に活用し、そのメリットを最大限に引き出すことが求められます。