資金を魔法のように活用して企業買収を実現するLBO(レバレッジド・バイアウト)。少ない自己資金で大きなビジネスチャンスをつかむ方法とは?

LBO(レバレッジドバイアウト)の意味や仕組みとは

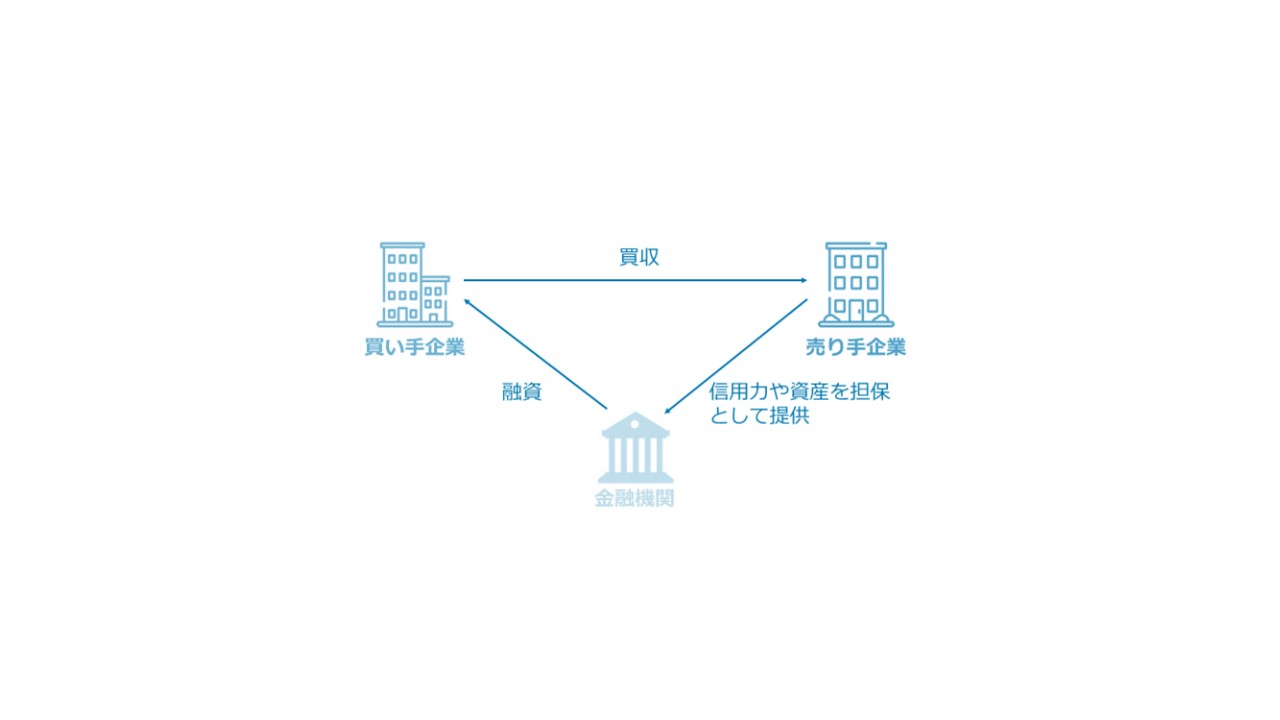

LBO(レバレッジドバイアウト)は、企業買収の手法の一つであり、買収資金の大部分を借入金で賄い、買収対象企業の自己資本比率を低くし、借入金を返済することで収益を最大化する戦略です。LBOは通常、民間資本(PEファンド)や他の企業によって実施されます。

LBOの目的

LBOの主な目的は、買収した企業を効率的に再編し、その価値を最大化することです。これは、買収企業の成長や改善を通じて、投資家や買収企業の利益を最大化することを意味します。

経営陣がLBOを検討する主な目的は、以下の通りです。

株主価値の最大化を図る

企業再編や事業再生を促進する

長期的な成長戦略の実行

LBOの仕組み

LBOの仕組みは、以下の手順に基づいています

PEファンドや買収企業が、買収対象企業の株式の過半数以上を取得します。

借入金や他のファイナンス手段を活用して、買収に必要な資金を調達します。

買収企業は、取得した企業の運営を改善し、その価値を高めるための戦略を実施します。

LBOとMBO・EBOの違い

LBO、MBO(マネジメント・バイアウト)、およびEBO(Employee Buyout)は、それぞれ異なる買収手法です。

LBO:外部投資家や企業が企業を買収する手法。

MBO:現在の経営陣が企業を買収する手法。

EBO:従業員が企業を買収する手法。

MBOの際にLBOが利用されることが多い理由

MBOの際にLBOが利用される理由は、経営陣が企業を買収する場合、彼らは十分な自己資本を持っていないことが一般的だからです。そのため、銀行や他の金融機関からの借入金を必要とし、LBOがより一般的に利用されます。

LBOの流れの一般的な手順

LBO(レバレッジドバイアウト)は、企業買収の手法の一つであり、その一般的な手順は以下の通りです。

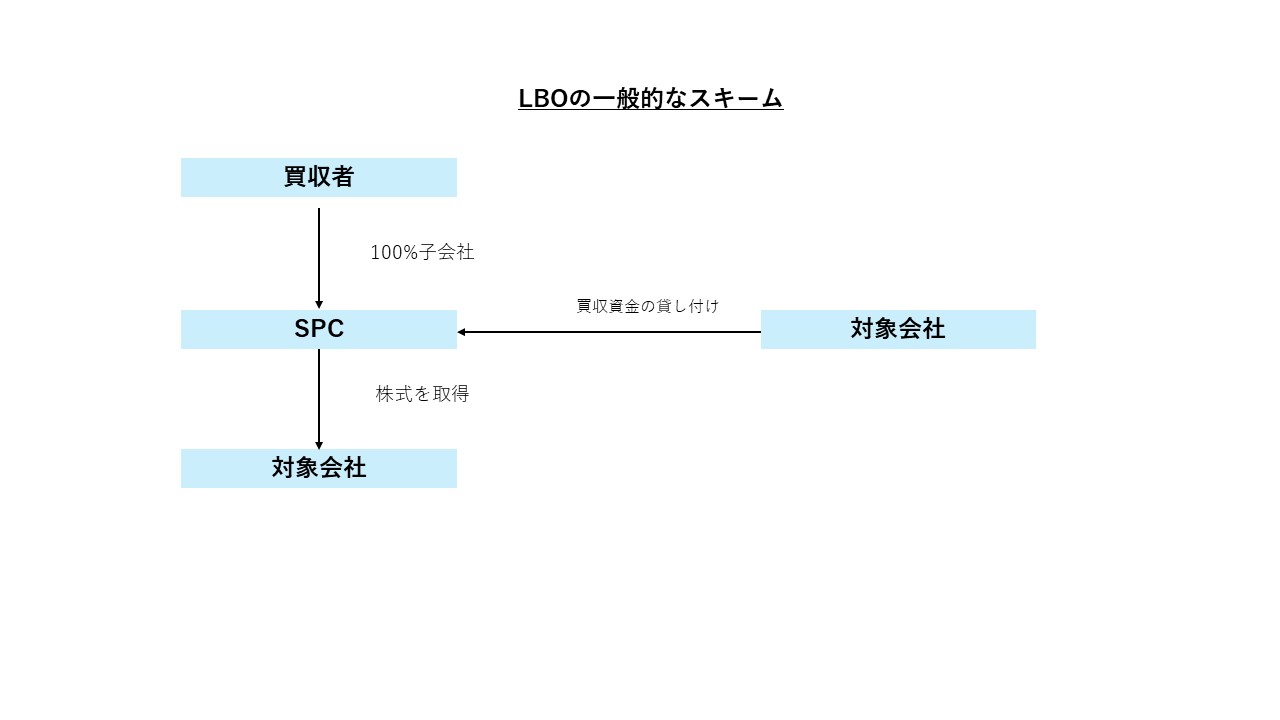

SPCを設立する

まず、買収を行う特別目的会社(SPC)を設立します。SPCは、買収のための資金調達や企業の買収を実行する主体となります。

金融機関などから資金調達する

次に、SPCは金融機関や他の投資家から資金を調達します。これには、銀行からの融資や債券の発行などが含まれます。

融資を受けるための条件

融資を受けるためには、買収計画や財務状況、将来の収益性などについて金融機関に説明し、条件を交渉します。これには、買収企業の評価や財務モデルの作成などが含まれます。

LBOローンの種類

LBOローンには、様々な種類があります。主なものには、シニアローン(優先貸付)、ミードローン(準優先貸付)、サブローン(劣後貸付)などがあります。それぞれのローンは異なる条件とリスクを伴います。

以下LBOローンの種類

シニアローン(Senior Loan): これは買収の主要な資金源として用いられるローンで、他のローン形態に比べて優先度が高く、相対的に低い金利で提供されます 。

コミットメントライン(Commitment Line)またはリボルバー(Revolver): 運転資金や短期的な資金需要に対応するために設けられる、使い勝手の良いローン形態です 。

タームローン(Term Loan): 長期的な買収資金を提供するローンで、特定の期間内で返済が行われる構造を持っています 。

企業の買収を実行する

SPCが資金を調達し、融資を受けると、次に買収計画を実行します。これには、買収対象企業の株式の取得や経営権の移転などが含まれます。

買収対象企業とSPCを合併する

買収が完了した後、買収対象企業とSPCは合併し、統合された企業として運営されます。この段階では、買収企業の再編や経営方針の変更が行われることがあります。

融資先に借入金を返済する

最後に、企業は受けた借入金を返済します。これには、買収後の企業の収益や資産を活用して、融資先に対して支払いを行います。

以上が、一般的なLBOの流れです。LBOは、買収企業や投資家にとって重要な戦略的手法であり、正確な計画と実行が求められます。

LBO(レバレッジド・バイアウト)の注意点

LBOは企業買収において重要な戦略的手法ですが、注意すべき点も存在します。

財務リスクの管理

LBOでは、多額の借入金を活用するため、財務リスクが高まります。買収後の収益性やキャッシュフローが予想通りでない場合、債務返済に支障をきたす可能性があります。そのため、慎重な財務計画とリスク管理が必要です。

企業価値の適切な評価

LBOにおいては、買収対象企業の適切な評価が重要です。過剰な評価によって、資金調達や債務返済が困難になる可能性があります。買収価格を適切に設定するために、緻密なデューデリジェンスが必要です。

成長戦略の実行

LBO後の企業価値向上の鍵は、成長戦略の実行にあります。買収後の企業の成長や業績改善が十分に実現されない場合、投資家や債権者からの圧力が高まる可能性があります。適切な戦略の立案と実行が求められます。

市場環境の変化への対応

LBOは市場環境の変化に影響を受けやすいです。景気変動や産業構造の変化などの要因が買収後の企業価値に影響を与える可能性があります。リスクを最小限に抑えるために、継続的な市場分析と適応が重要です。

これらの注意点を考慮しながら、LBOの計画と実行を行うことが重要です。

LBOのリスクと課題

LBOは高いリターンをもたらす一方で、以下のようなリスクや課題も伴います。

高い負債負担が企業の財務安定性に影響を及ぼす可能性

経営陣の経験や能力に依存することから、経営の失敗リスクが高まる

不確実性の高い市場環境下ではリスクが増大する

ローン型MBOによる事業承継

ローン型MBOの概要と特徴

ローン型MBO(Management Buyout)は、現在の経営陣や外部投資家が、買収対象企業の経営権を取得する際に、銀行などの金融機関から融資を受け、その融資で買収を行う手法です。この方法は、多くの場合、経営陣が自身の企業を買収する場合に利用されます。ローン型MBOの主な特徴は次の通りです。

経営陣主導の買収: 現在の経営陣が企業を買収するため、経営陣が買収プロセスを主導します。

外部資金の活用: 銀行などの金融機関からの融資を活用して買収を行います。

リスクとリターンのバランス: 買収に伴うリスクと将来の企業価値向上によるリターンのバランスを重視します。

ローン型MBOのメリットとデメリット

メリット

経営陣のモチベーション向上: 経営陣が企業のオーナーとなることで、経営陣のモチベーションが向上します。

早期決定の促進: 買収プロセスが迅速に進むことができ、企業の安定性を確保します。

企業の継続性: 現在の経営陣が企業を買収するため、企業の文化や戦略が継続されます。

デメリット

高い金融リスク: LBOでは買収に大量の借入金が使用されるため、金融機関からの融資の金利が高くなり、返済負担が重大になる可能性があります。

運営の圧力: 買収された企業は、高額な借入金の返済を強いられるため、現金流が負の影響を受け、運営に厳しい圧力がかかることがあります。

手続きの複雑さ: LBOは手続きが煩雑で、多くの金融機関の承認を必要とし、透明性の高い財務報告が求められる。

限定されたリスク: 買収企業の業績が悪化した場合、損失は投資額に限定されるものの、企業価値の低下が投資家にとって大きなリスクとなります。

LBOの成功事例と失敗事例

LBOの成功事例

ヒルトン・ホテルズの買収

2007年、ブラックストーン・グループはヒルトン・ホテルズを260億ドルで買収しました。この買収はLBOの成功例として広く知られています。ブラックストーンは、ヒルトンの既存の強固なブランド力とグローバルな展開を評価し、買収後に積極的な経営改革と成長戦略を実施しました。その結果、ヒルトンは収益性の向上とグローバルな市場シェアの拡大を実現し、2013年にはIPOを果たしました。

ブラックストーンはヒルトンの運営効率を高めるために、ITシステムの統合やコスト削減策を導入しました。また、新しいマーケティング戦略を展開し、ヒルトンのブランド力をさらに強化しました。これにより、ヒルトンは経済危機の影響を受けることなく、安定した成長を遂げることができました。このLBOは、買収後の適切な経営改革と市場戦略の実行が成功の鍵であることを示しています。

▶米ヒルトン:ブラックストーンによる買収に合意-総額260億ドル

ネクスト・サーモスタットの買収

もう一つの成功事例として、プライベートエクイティファンドによるネクスト・サーモスタットの買収が挙げられます。2014年、グーグルは32億ドルでネクストを買収しました。この買収は、LBOではないものの、プライベートエクイティファンドによる企業買収の成功例として注目されました。

グーグルは、ネクストの先進的な技術と市場での成長ポテンシャルを評価し、買収後にさらなる研究開発と市場拡大を支援しました。その結果、ネクストはスマートホーム市場でのリーダーシップを確立し、収益性の向上を実現しました。グーグルの資本力と技術力を活用することで、ネクストは急速に成長し、市場での競争力を強化することができました。

LBOの失敗事例

トイザらスの買収

一方で、LBOが失敗する例も少なくありません。その一例がトイザらスの買収です。2005年、KKR、ベインキャピタル、およびバーネード・レナードが共同でトイザらスを66億ドルで買収しました。しかし、この買収は結果的に失敗に終わりました。トイザらスは、過度な借入による財務負担が重くのしかかり、競争激化する市場環境の中で収益性を維持することができませんでした。

トイザらスは、買収後もオンライン小売業者との競争に苦しみ、売上の減少に直面しました。また、借入金の返済に多額のキャッシュフローが必要となり、経営資源を成長戦略に投入する余裕がなくなりました。この結果、トイザらスは2017年に破産を申請し、多くの店舗が閉鎖されました。この事例は、LBOの際の過度な借入が企業経営にどれだけのリスクをもたらすかを示しています。

エディ・バウアーの買収

もう一つの失敗事例として、エディ・バウアーの買収が挙げられます。2003年、ゴールデン・ゲートキャピタルはエディ・バウアーを3億ドルで買収しました。しかし、この買収も失敗に終わりました。エディ・バウアーは、買収後にブランドの再構築と市場戦略の見直しを試みましたが、消費者の支持を得ることができず、売上は低迷しました。

また、経済状況の悪化と競争の激化により、エディ・バウアーは収益性を回復することができませんでした。結果として、エディ・バウアーは2009年に破産を申請し、多くの店舗を閉鎖しました。この事例は、LBOの際に企業のブランド力や市場ポジションを過大評価するリスクを示しています。