M&Aにおける繰越欠損金の引継ぎは、企業の税務戦略において重要な要素です。本記事では、繰越欠損金制度の基礎から、合併や買収における引継ぎ条件、適用方法まで、専門家による詳細な解説を行います。税務上のリスクを最小限に抑えるために必要な情報を一挙にご紹介します。

繰越欠損金とは

繰越欠損金は、会社や個人が過去の損失を今後の税金から控除するための仕組みです。具体的には、法人税法や所得税法に基づき、過去に発生した損失を利益が出た場合にその利益から差し引いて税金を軽減することができます。この仕組みは、事業活動におけるリスクを軽減し、投資を促進する役割を果たしています。

繰越欠損金の特徴

時間制限: 繰越欠損金は、一定期間内に利用されなかった場合には消滅することがあります。これは、会計年度ごとや法人税法上の特定の期間内に限られた損失のみが繰越できるためです。

種類: 繰越欠損金は、法人税法における法人繰越欠損金と所得税法における個人繰越欠損金に大別されます。それぞれの法人や個人の所得に応じて適用されます。

範囲: 繰越欠損金は、主に法人税法において事業損失や特別損失などが該当します。これには、事業活動や投資活動に起因する損失が含まれます。

繰越欠損金の利用方法

法人税法: 法人繰越欠損金は、法人が適用期間内に発生した損失を利益が出た場合に利用されます。利用する際には、税務申告書に記載して申告する必要があります。

所得税法: 個人繰越欠損金は、個人が適用期間内に発生した損失を次の年度以降の所得から差し引いて税金を軽減することができます。税務申告時に適切な手続きを行う必要があります。

以上が繰越欠損金の概要と特徴、および利用方法についての解説です。

M&Aで繰越欠損金の引き継ぎ・活用は可能?

M&A(合併・買収)において、繰越欠損金の引き継ぎや活用は重要な要素となります。繰越欠損金は、企業が過去に損失を出した際に生じる税制上の恩恵であり、その引き継ぎや活用により、税金の軽減や節税効果が期待されます。

引き継ぎ可能性: M&Aにおいては、合併や買収によって企業が統合される場合があります。この際、引き継ぐ会社が繰越欠損金を活用できるかどうかは、その手続きや条件に依存します。一般的には、合併によって繰越欠損金が引き継がれることがありますが、単なる節税目的では引き継ぎが認められない場合もあります。

節税効果: M&Aにおける繰越欠損金の活用は、後継者や買収企業にとって節税効果が期待できます。特に、買収企業が赤字会社を買収する場合には、繰越欠損金を活用することで利益に対する税金負担を軽減することができます。

条件や制限: 繰越欠損金の引き継ぎや活用には、特定の条件や制限が存在します。例えば、引き継ぐ会社が同一の事業年度において発生した損失に限定される場合や、法人税法や所得税法の規定に基づく条件が適用されることがあります。

M&Aにおける繰越欠損金の引き継ぎや活用は、税務上の重要な要素であり、適切なアドバイスや手続きが必要です。

繰越欠損金ってどんな制度?

繰越欠損金は、企業や個人が過去の損失を未来の税金から差し引いて控除する制度です。損失が発生した年度に税金を支払わずに翌年以降の税金と相殺することで、税金負担を軽減します。法人税法や所得税法に基づき、節税の手段として活用されます。

繰越欠損金を計上するには、損失が発生した年度の税務申告書に記載する必要があります。また、一定の条件や制限があり、特定の期間内に利用しないと消滅する場合もあります。

この制度は、企業や個人が事業活動や投資においてリスクを負った際の税制上の配慮として設けられています。繰越欠損金の活用により、企業や個人の経済活動を支援し、経済の活性化に寄与します。

繰越欠損金による節税効果

繰越欠損金の節税効果は大きく、利用することで企業や個人の税負担を軽減することができます。過去の損失を未来の利益から控除することで、税金支払額が減少し、資金を有効活用することが可能となります。

節税効果を最大限に活かすためには、適切な税務計画や会計処理が重要です。繰越欠損金の正確な計上と適切なタイミングでの活用が節税効果を最大化するポイントです。

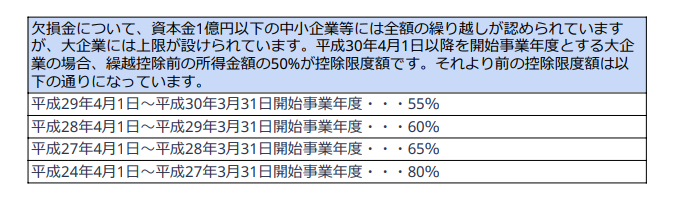

繰越欠損金の限度

繰越欠損金の限度は、法人税法や所得税法によって定められています。具体的な限度額は、法人の場合は資本金や出資金の額によって異なります。また、一定の条件を満たすことで限度額を超えた繰越欠損金の活用も可能ですが、厳格な審査が行われます。

繰越欠損金の限度を超える場合には、その超過分はその後の年度に繰越できない場合があります。したがって、繰越欠損金を計画的に活用する際には、限度額や条件を正確に把握し、適切な節税対策を検討することが重要です。

合併を行うと繰越欠損金はどうなるのか?

企業の合併によって、繰越欠損金の扱いは重要です。適格合併の場合、合併後の新しい法人は被合併法人の繰越欠損金を引き継ぐことができます。これにより、合併後の法人が将来の課税利益から繰越欠損金を差し引いて税金を軽減できます。

適格合併でなければ引き継ぎは不可

適格合併でない場合、繰越欠損金の引き継ぎはできません。適格合併の条件には、従業者数や合併比率などがあり、これらの条件を満たさない場合は繰越欠損金の引き継ぎが認められません。

適格合併であること以外の条件

適格合併であるためには、被合併会社と合併会社の関係や経営内容、資産の移転などについて、法律や税務の規定に基づいた一定の条件を満たす必要があります。

M&Aで繰越欠損金を活用する方法

M&Aにおける繰越欠損金の活用方法は、適格合併による引き継ぎが主な手段です。適格合併によって、被合併会社の繰越欠損金を合併後の新しい法人が利用できるため、税金の節約や事業展開の資金として活用することが可能です。

繰越欠損金の引継ぎは適格合併だけ

企業の合併において、繰越欠損金の引継ぎは適格合併に限られます。適格合併は、法律や税務上の条件を満たした場合に行われる合併形態であり、その際に被合併法人の未処理欠損金額は合併法人に引き継がれます。 この引継ぎは、合併後の新しい法人が将来の課税利益から繰越欠損金を差し引いて税金を軽減するための重要な手段となります。

適格合併には、合併比率や従業者数などの条件があり、これらの条件を満たさない場合は適格合併とは認められず、繰越欠損金の引継ぎも行われません。そのため、企業が合併を検討する際には、適格合併の条件を適切に把握し、遵守することが重要です。

繰越欠損金の引継ぎは税務上重要な要素であり、適格合併による引継ぎ制度を活用することで企業の税負担を軽減し、事業展開に資金を確保することが可能となります。このように、適格合併は企業の経営戦略や税務戦略において重要な位置を占める合併形態の一つであり、繰越欠損金の引継ぎはその中でも特に注目される要素の一つです。

引継制限が課されるケース

企業の合併において、繰越欠損金の引継ぎにはいくつかの制限が課されるケースがあります。以下に、その主なケースを解説します。

非適格合併の場合: 非適格合併では、被合併法人の繰越欠損金は引き継がれません。適格合併でない場合は、引継ぎが認められず、合併後の法人における繰越欠損金の活用が制限されます。

完全支配関係外の場合: 完全支配関係外の法人の合併や清算においても、被合併法人の繰越欠損金は引き継がれない場合があります。この制限は、合併や清算が一定の完全支配関係の下で行われた場合にも適用されます。

特例的な合併の場合: 特定の合併形態や条件によっては、繰越欠損金の引継ぎに制限が課されることがあります。例えば、みなし共同事業要件を満たす合併においては、被合併法人からの繰越欠損金の引継ぎに関する制限が適用されます。

これらの制限により、企業の合併における繰越欠損金の引継ぎが制限される場合があります。合併を検討する際には、適格合併の条件や制限事項を適切に把握し、税務上のリスクを十分に考慮することが重要です。

繰越欠損金引継制限の趣旨

繰越欠損金の引継制限は、企業の組織再編や合併において、租税回避行為を防止するために設けられています。

租税回避防止: 多額の繰越欠損金を有する企業を買収して、自社の課税所得と相殺することを主目的とする行為を防ぐために、繰越欠損金の引継制限が設けられています。

合法性の確保: 引継制限は、適格な合併を行った場合にのみ、被合併法人の繰越欠損金を引き継ぐことができるという法人税法の基本原則を強化します。この制度により、合併によって生じる税務上の恩恵が正当な範囲内で行われることが保証されます。

税制の公平性: 繰越欠損金の引継制限は、税制の公平性を確保するためにも重要です。不当な範囲での繰越欠損金の利用を防止することで、企業間の税負担の公平性を維持します。

これらの制限により、企業が繰越欠損金を利用する際には、適法かつ公平な手続きが取られることが確保されます。

強引な要件充足は否認対象!

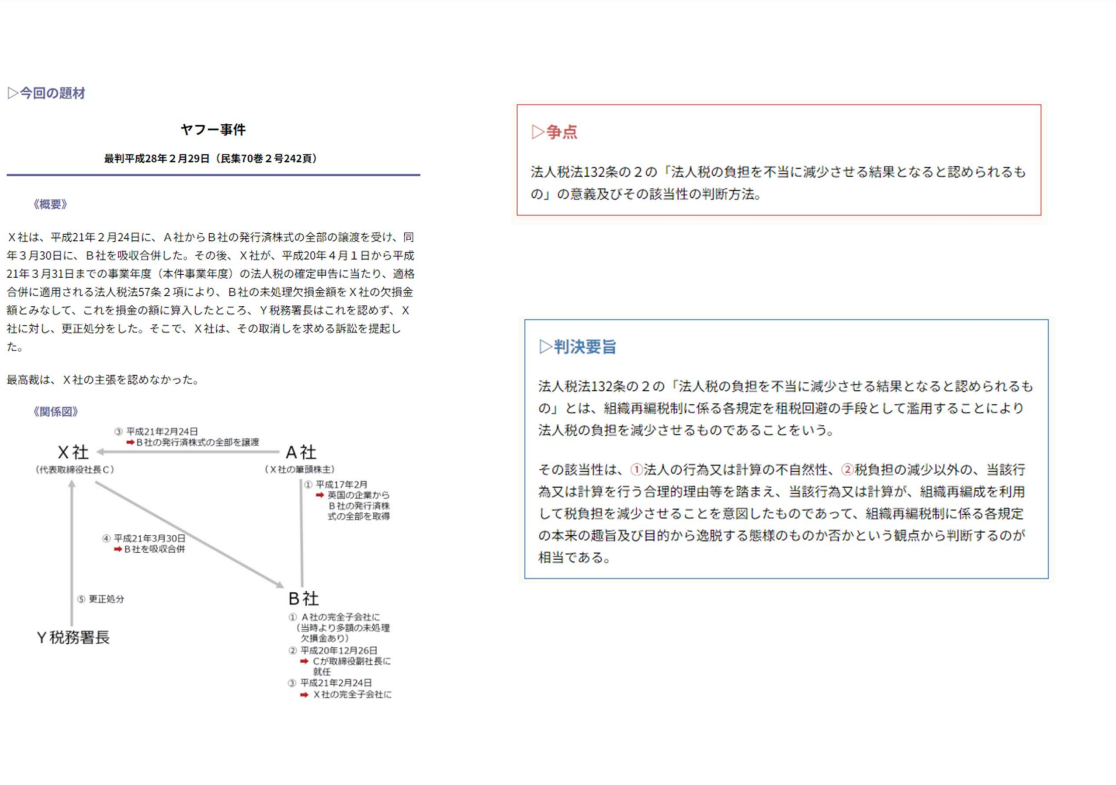

法人税において、繰り返し行われる租税回避行為に対して、厳しい対応が求められています。ヤフー事件は、その典型例の一つです。この事件では、ヤフーが子会社の吸収合併に伴い、法人税の処理において問題が発生しました。

ヤフー事件の詳細

背景: ヤフーは、子会社の吸収合併に伴い、税務処理において問題が生じました。この事件は、その税務処理の問題を巡るものです。

申告漏れの指摘: 東京国税局は、ヤフーの税務処理において申告漏れがあると指摘し、約265億円の追徴課税を行いました。

ヤフーの主張: ヤフーは税務処理の誤りを否認し、裁判に持ち込みました。彼らは申告漏れがないことを主張しました。

裁判結果: 最高裁判所は、「組織再編税制を濫用した」として、ヤフーの主張を退け、東京国税局の追徴課税を支持する判決を下しました。

教訓: この事件は、企業が法人税の処理において慎重でなければならないことを示しています。法に則り適切な手続きを踏まないと、厳しい課税や裁判のリスクを招く可能性があります。

▶参照元 【第67回】「ヤフー事件」~最判平成28年2月29日(民集70巻2号242頁)

まとめ

繰越欠損金は、企業が過去に発生した損失を将来の課税所得と控除する制度です。 M&Aにおいては、引き継ぎや活用が可能ですが、適格な合併が必要です。

適格合併は、繰越欠損金を利用するための重要な要件です。 合併を行うと繰越欠損金はどうなるか、また引継ぎ制限が課されるケースも存在します。

ヤフー事件は、繰越欠損金の適正な利用に関する重要な判例です。 企業は法令を遵守し、慎重に税務処理を行う必要があります。

教訓として、適格な合併や引継ぎ制限に留意し、適切な税務対応を行うことが重要です。 企業は税務上のリスクを最小限に抑えるため、専門家の助言を活用することが推奨されます。