事業承継は、多くの中小企業経営者にとって重要な課題です。親族内承継か第三者譲渡か、どちらを選ぶべきか悩むことが多いでしょう。それぞれの選択肢には特有のメリットとデメリットがあり、正しい選択が企業の未来を左右します。本記事では、事業承継の基本から具体的な成功事例までを網羅し、読者が最適な選択をするための情報を提供します。事業承継を検討している方は、ぜひ参考にしてください。

事業承継とは?メリットとデメリットを解説

事業承継の概要と重要性

事業承継とは、企業や事業の所有者がその事業を後継者に引き継ぐプロセスを指します。このプロセスは、経営者が高齢や健康問題などで事業を続けることが難しくなった場合に特に重要です。また、計画的な事業承継は企業の持続的な成長を支える基盤となります。事業承継には、経営者の引退や死亡、事業売却などのケースが含まれます。事業承継を円滑に進めるためには、後継者の選定や教育、事業の財務状況の整備など、多くの要素を考慮する必要があります。

事業承継が成功すると、企業は次世代のリーダーシップのもとでさらなる成長を遂げることが可能になります。逆に、適切な計画がない場合、事業は混乱し、最悪の場合、倒産のリスクもあります。そのため、事業承継は単なる所有者の交代ではなく、企業の未来を左右する重要な経営戦略と位置づけられます。

事業承継のメリット

事業承継の最大のメリットは、企業の安定と継続性を確保できる点です。計画的な事業承継により、企業は現経営者の経験と知識を新しい世代に継承することができるため、突然の変革による混乱を防ぐことが可能です。また、家族経営の場合、企業の伝統や価値観を次世代に引き継ぐことで、ブランドの一貫性を保つことができます。

さらに、事業承継は新たな視点とエネルギーを企業にもたらす機会でもあります。新しいリーダーは、最新の技術や市場トレンドに精通している場合が多く、これにより企業は新しい市場への参入や事業の多角化を進めることが可能となります。結果として、企業の競争力が向上し、持続可能な成長が期待できます。

事業承継のデメリット

一方で、事業承継にはデメリットも存在します。まず、後継者の選定や育成に時間とコストがかかる点が挙げられます。特に後継者が家族外の人物である場合、企業文化の理解や経営スタイルの適応に課題が生じることがあります。また、後継者間の利害関係や意見の相違が、企業内での対立を引き起こすリスクも存在します。

さらに、事業承継の過程で税務問題が発生することもあります。特に日本では、相続税や贈与税が高額になる場合があり、これが企業の財務状況に悪影響を及ぼす可能性があります。これに対処するためには、専門家の助言を受けながら早期に対策を講じることが重要です。事業承継がスムーズに進まない場合、企業の業績に悪影響を及ぼす可能性があり、最悪の場合、事業の継続が困難になることもあります。

事業承継は、企業の将来を見据えた重要なプロセスであり、計画的かつ慎重に進める必要があります。そのためには、経営者と後継者、そして専門家の協力が欠かせません。

親族内承継のメリットとデメリット

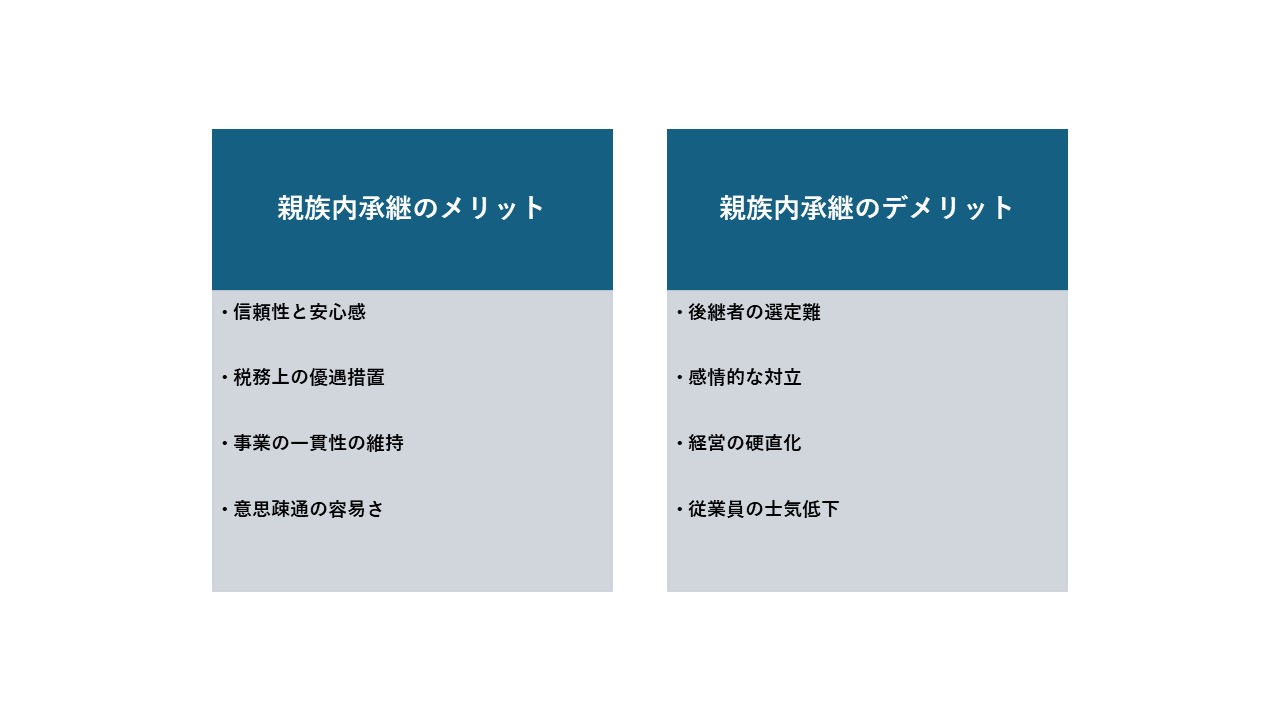

親族内承継のメリット

親族内承継とは、経営者の子供や兄弟、孫などの親族が企業の経営を引き継ぐことを指します。この方法には多くのメリットがあります。まず、親族間での信頼関係が既に構築されているため、スムーズな引き継ぎが可能です。親族内承継は、企業の価値観や経営方針をそのまま受け継ぐことができ、従業員や取引先からの信頼も維持しやすいです。また、親族間での承継は、第三者への売却や外部からの新経営陣の導入に比べて、企業のプライバシーや内部情報が保護されやすい点も利点です。特に日本では、家業を守るという文化的背景もあり、親族内承継が支持されることが多いです。

親族内承継はまた、長期的な視点での経営が可能となります。新しい経営者が若い世代である場合、企業の若返りが図れ、新しいアイデアや技術の導入が期待できます。さらに、税務上のメリットも見逃せません。相続税や贈与税に関する対策を早期に行うことで、負担を軽減できる可能性があります。これにより、企業の資産を保護し、次世代へと引き継ぐ準備が整うでしょう。

親族内承継のデメリット

一方で、親族内承継にはデメリットも存在します。まず、親族内で適任者がいない場合、経営の質が低下するリスクがあります。例えば、経営経験やスキルの不足が問題となるケースがあります。また、家族間の感情的な対立や利害の衝突が、企業経営に悪影響を及ぼすこともあります。これらの問題は、家庭内で解決するのが難しく、企業全体に波及する可能性が高いです。

さらに、親族内承継の場合、経営者が一族に限られるため、広範な視野や外部の視点を取り入れるのが難しい場合があります。これにより、企業の競争力が低下するリスクが考えられます。また、親族が経営者であることで、従業員の士気やモチベーションに影響を与える場合もあります。特に、従業員が「親族以外は昇進の機会がない」と感じる場合、優秀な人材の流出リスクが増加します。

親族内承継の成功事例

- 老舗和菓子店「甲子軒」

大正13年創業の老舗和菓子店「甲子軒」では、前店主の孫である星野美沙希氏が事業を引き継ぎました。彼女は新しいアイデアを積極的に取り入れ、伝統と革新を融合させることで、地域社会に愛され続ける店舗経営を実現しました。事業承継においては、過去の経営ノウハウを引き継ぐだけでなく、若い世代の新しい視点を取り入れることが成功の鍵となりました。

▶参照 祖父から孫へ、老舗和菓子店を世代交代 SNS広報や商品開発でさらに人が集まる場所へ - 株式会社一ノ関時計

この企業では、後継者育成の一環として、後継者を同業他社で修行させる取り組みが行われました。約5年間の他社勤務を経て、後継者は最新の経営管理手法を学び、経営スキルを高めました。その結果、事業承継後の経営も安定し、さらに発展を遂げることができました。

▶参照 後回しにしてきた問題を 関係者全員で考え円滑に事業承継

第三者へ譲渡のメリットとデメリット

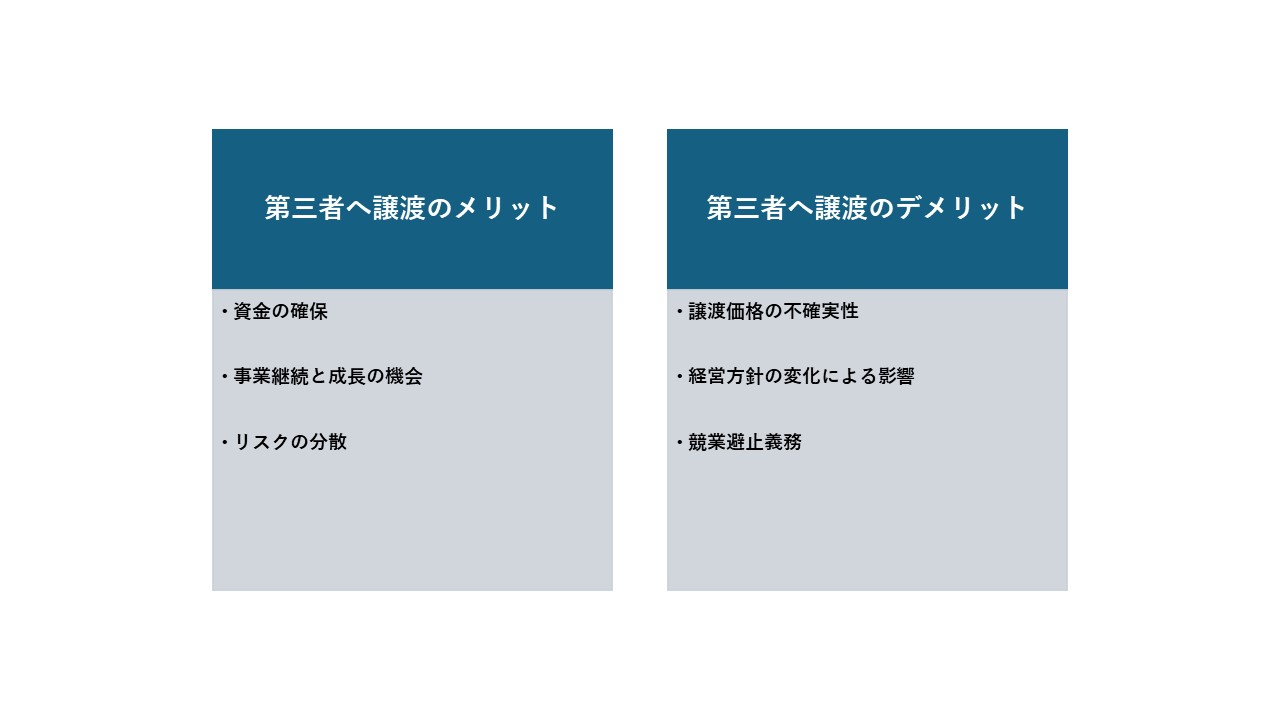

第三者への譲渡のメリット

第三者への事業譲渡は、経営者が企業を手放す際の一つの方法として注目されています。この方法には多くのメリットがあります。まず、経営者は事業譲渡によって資産の売却益を得ることができ、これが老後資金や新たな投資資金の確保に繋がります。また、第三者譲渡は、企業の成長と存続を図るための有力な手段です。特に、事業を引き継ぐ第三者が業界の知識や経験を持っている場合、企業は新たな成長の機会を得ることができます。さらに、事業譲渡は経営者の負担を軽減する手段でもあります。これにより、経営者は自分の健康や家庭生活に集中できるようになります。

また、第三者への譲渡は、企業の従業員や取引先にとってもメリットがあります。事業が継続することで雇用が守られ、従業員の生活が安定します。加えて、取引先との既存の契約や関係も維持されるため、取引先も安心して事業を続けることができます。さらに、第三者が新しい資本や経営手法を導入することで、企業の競争力が向上する可能性もあります。

第三者への譲渡のデメリット

一方で、第三者への事業譲渡にはデメリットも存在します。まず、譲渡価格が期待に沿わない場合がある点です。特に中小企業では、企業の評価が難しく、適正な価格での譲渡が難しいことがあります。また、譲渡後の経営方針の変化により、従業員や取引先との関係が悪化するリスクもあります。新しい経営者が現経営者の経営方針を継承しない場合、企業文化の変化が従業員の士気低下や離職につながる可能性があります。

さらに、事業譲渡の過程での法的手続きや交渉が複雑で時間がかかることがあります。これにより、譲渡プロセスが長引き、結果的に企業の経営に悪影響を及ぼすことも考えられます。また、競業避止義務の規定により、譲渡した事業と同様の事業を一定期間行うことが制限されるため、経営者が新たなビジネスに進出する際の制約となることがあります。

第三者への事業譲渡の成功事例

ニセコリンリンファームの事例

北海道のニセコ町で放牧酪農を営む「ニセコリンリンファーム」は、事業承継の一環としてチーズ専門店の人気商品「クリスピーチーズ」のレシピを第三者に譲渡しました。この譲渡により、同ファームは商品の認知度を大幅に向上させ、販路拡大にも成功しました。この成功は、新たな経営者が既存の資源を効果的に活用し、新しいマーケティング戦略を導入した結果です 。

▶参照 人気商品を承継し、牧場の認知度もアップ 酪農業の6次産業化への大きな足がかりに

事業継承の流れと方法

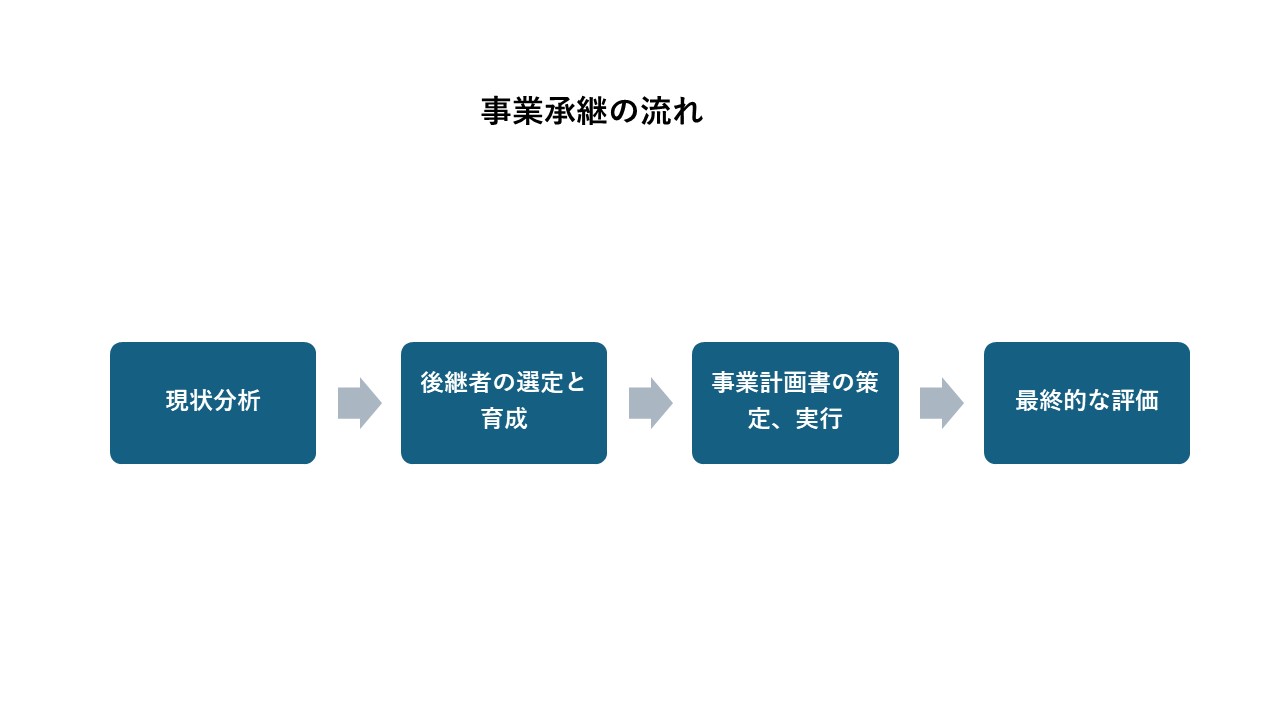

事業承継の準備ステップ

事業承継の成功には、事前の準備が欠かせません。まず、現状の把握と経営診断を行うことが重要です。これにより、企業の強みや弱み、財務状況を明確にし、適切な承継方法を選択するための基礎が築かれます。次に、後継者の選定と育成が進められます。後継者は、家族内や従業員の中から選ばれることが一般的ですが、外部からの招聘も選択肢の一つです。選定後は、後継者に対して必要なスキルや知識を身につけるためのトレーニングが行われます。

また、事業承継計画の策定も重要です。この計画には、承継のタイムライン、税務対策、資産の移転方法などが含まれます。特に税務対策については、相続税や贈与税の負担を軽減するために、専門家のアドバイスを受けることが推奨されます。さらに、従業員や取引先への周知も重要なステップです。これにより、組織内外の混乱を防ぎ、円滑な承継を実現することができます。

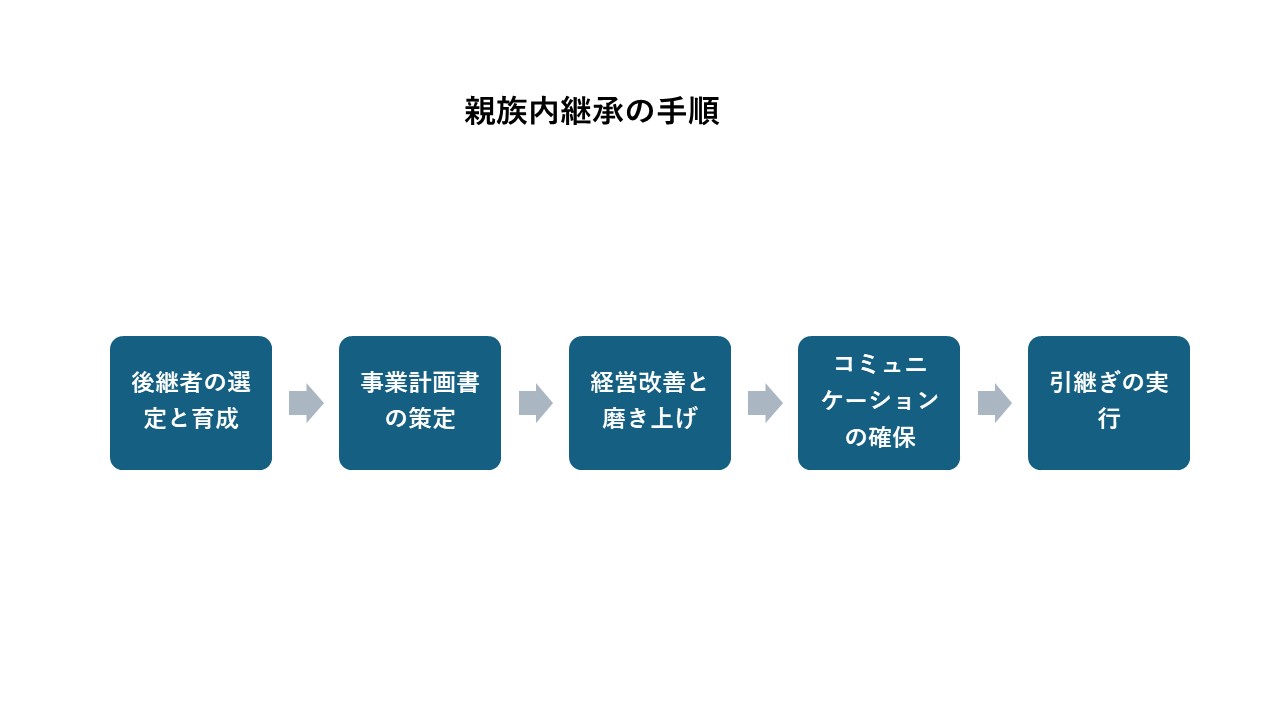

親族内承継の流れ

親族内承継は、家族の一員が事業を引き継ぐ方法です。まず、後継者として適任者を選定し、その育成に取り組むことが求められます。後継者は、現経営者のビジョンや経営理念を理解し、継承するための準備を進めます。この過程で、後継者は経営に必要な知識やスキルを学び、実務経験を積むことが重要です。後継者育成は、業務引き継ぎと並行して進められ、最終的には経営者としての自覚と責任感を養うことが目指されます。

次に、法的手続きや財務計画が行われます。これは、相続税や贈与税の対策を含むもので、資産の評価や分割方法の決定が重要です。また、親族内での資産分割や遺産相続においては、家族間の調整が必要です。これには、公正な第三者の助言を受けることが推奨されます。最後に、従業員や取引先への事前通知と説明が行われ、組織内外の理解と協力を得ることが求められます。

第三者譲渡の流れ

第三者譲渡は、企業を外部の企業や個人に譲渡する方法です。この方法は、親族や従業員に後継者が見つからない場合に有効です。まず、事業の売却価格を決定するために、企業価値の評価が行われます。この評価には、財務諸表の分析や市場価値の調査が含まれます。次に、適切な買い手を探すためのマーケティング活動が行われます。これには、M&A仲介会社や専門家のサポートが不可欠です。

取引条件が合意されると、法的契約書の作成と締結が進められます。この際、買収に関する細部が確認され、必要な許認可の取得が行われます。また、競業避止義務などの条件についても議論されることが一般的です。最終的に、事業の移転が完了し、新しい経営者が正式に事業を引き継ぎます。この過程で、従業員や取引先との関係を維持するためのコミュニケーションが重要です。新しい体制下での事業の安定を図るために、スムーズな引き継ぎと情報共有が求められます。

事業承継税制のポイント

事業承継税制の基本解説

事業承継税制は、中小企業の円滑な事業承継を支援するための制度です。具体的には、後継者が事業を引き継ぐ際に発生する相続税や贈与税の負担を軽減することを目的としています。この制度を利用することで、後継者は税金の一部または全額を猶予されるか、免除される可能性があります。この仕組みは、経営者が高齢化する中、次世代へのスムーズな事業移転を促進するために設けられています。

事業承継税制には、一般措置と特例措置の二つのタイプがあります。一般措置では、相続や贈与により取得した非上場株式等の一定割合に対して、相続税または贈与税の猶予が認められます。一方、特例措置では、特定の条件を満たすことで、より多くの株式や資産に対して税の猶予や免除が適用されます。この特例措置は、事業の承継が難しいとされるケースにおいて、より柔軟な対応を可能にします。

税制適用の要件

事業承継税制を利用するためには、いくつかの要件を満たす必要があります。まず、承継する企業が非上場の中小企業であることが基本条件です。また、後継者は先代経営者から経営権を引き継ぐことが求められます。さらに、経営承継円滑化法に基づき、経済産業大臣から認定を受ける必要があります。この認定には、事前の計画策定と後継者の育成が含まれ、企業が安定して経営を継続できる体制が整っていることが求められます。

また、税制適用を受けるためには、後継者が一定期間(通常5年間)経営に携わり、企業の安定的な運営を続けることが義務付けられています。この期間内に企業が解散したり、後継者が経営から退いた場合には、猶予されていた税金が一括で徴収されるリスクがあります。これらの要件を満たすことで、事業承継税制の適用が認められ、後継者は税負担を軽減することが可能となります。

税制優遇措置の活用法

事業承継税制を最大限に活用するためには、計画的な準備と専門家のサポートが不可欠です。まず、事業承継計画を策定し、早期に後継者を選定・育成することが重要です。これにより、税制の適用を受けるための要件を確実に満たすことができます。また、専門家と連携して、適切な税務対策を講じることが求められます。税理士や弁護士の助言を受けながら、適用可能な特例措置や免除規定を検討し、最適な選択をすることが大切です。

さらに、事業承継後の経営計画も重要です。税制の適用期間中は、企業の経営状況や後継者の活動に細心の注意を払う必要があります。経営の透明性を保ちつつ、従業員や取引先との信頼関係を維持することが、事業の安定的な運営に繋がります。これにより、税制の優遇措置をフル活用しながら、次世代へ円滑に事業を引き継ぐことが可能となります。

中小企業の事業承継の現状と課題

中小企業における事業承継の重要性

中小企業にとって事業承継は、企業の存続と発展に直結する極めて重要な課題です。中小企業は日本経済の基盤を支える存在であり、その企業活動の継続が地域経済や雇用にも大きな影響を及ぼします。しかし、多くの中小企業が経営者の高齢化に伴い、事業承継問題に直面しています。特に、後継者不足は深刻な問題であり、適切な後継者が見つからないことで事業の将来が不安定になるリスクがあります。

事業承継の成功は、経営者の経験と知識を次世代に引き継ぐことを可能にし、企業の競争力を維持するために不可欠です。また、承継に伴う税務や法務の問題を適切に処理することで、財務的な安定を確保することも重要です。これにより、企業は市場での地位を確保し、さらなる成長を目指すことができます。そのため、事業承継は経営者にとって計画的かつ戦略的に取り組むべき課題と言えます。

中小企業の事例と解決策

中小企業の事業承継にはさまざまな事例が存在し、それぞれの企業が独自の課題に直面しています。例えば、ある製造業の中小企業では、後継者として選ばれた家族内の若い世代が事業に興味を持たなかったため、外部から新たな経営者を招聘することになりました。この場合、外部の専門家と協力し、M&Aを通じて適切な後継者を見つけることで、事業の安定と発展を図ることができました。

また、別の事例では、後継者が決まっていたものの、税務面での課題が大きく、相続税や贈与税の負担が企業の経営に悪影響を与える恐れがありました。そこで、専門家の助言を受けながら事業承継税制を活用し、税負担を軽減する対策が取られました。これにより、後継者は財務的なリスクを抑えつつ、企業を引き継ぐことができました。

現状の課題と対策

中小企業が直面する事業承継の課題には、後継者不足、資金調達の困難さ、税務問題などが挙げられます。後継者不足は、特に家族内承継が難しい場合に深刻な問題となります。このような場合、外部からの経営者の招聘や従業員の中から適切な人材を育成することが必要です。また、資金調達の問題では、事業承継に伴う資金の準備や借入が必要となることが多く、これをどのように解決するかが課題となります。

さらに、税務問題は、相続税や贈与税の負担が企業の財務状況に大きく影響するため、適切な対策が求められます。これには、事業承継税制の活用や税理士の助言を受けながらの計画的な準備が含まれます。また、事業承継における個人保証の引き継ぎや、従業員や取引先との関係の調整も重要な課題です。これらの課題に対処するためには、早期の準備と専門家の支援が不可欠であり、企業は計画的に対応することが求められます。

支援センターや専門家によるサポート

事業引継ぎ支援センターの活用法

事業引継ぎ支援センターは、中小企業の事業承継を支援するための機関です。全国47都道府県に設置されており、事業承継に関する情報提供や助言を行っています。これにより、後継者が未定または不在の企業や、承継に伴う課題を抱える企業にとって重要なサポートを提供します。支援センターでは、専門家による相談対応や事業承継計画の策定支援が行われており、企業は自社に適した承継方法を見つけることができます。

さらに、事業引継ぎ支援センターは、後継者の育成やマッチング業務も行っています。例えば、事業承継を希望する企業と、後継者候補者との間の橋渡しをする役割を担っています。このようなマッチング活動により、適切な後継者を見つけることができ、企業の存続と発展に寄与します。また、センターでは、事業承継に関するセミナーやワークショップを開催し、企業の経営者や従業員に対して知識やスキルの向上を図る機会を提供しています。

税理士や弁護士の役割と支援内容

事業承継において、税理士や弁護士などの専門家の役割は非常に重要です。税理士は、企業の財務状況を把握し、税務対策を立案することで、承継に伴う税負担を軽減するサポートを行います。具体的には、事業承継税制の適用や、贈与税・相続税の計算、税務申告の代行などが含まれます。また、M&Aを通じた事業承継においても、企業価値の評価やデューデリジェンス(買収監査)を行い、適正な取引条件の設定に寄与します。

一方、弁護士は法務面での支援を行います。事業承継に関する契約書の作成や、法的リスクの評価、コンプライアンスのチェックなどが主な業務です。特にM&Aにおいては、譲渡契約書や株式売買契約書の作成、交渉支援が求められます。これにより、企業間取引の安全性を確保し、トラブルの発生を防ぐことが可能です。税理士や弁護士の専門的な知識とスキルを活用することで、事業承継のプロセスが円滑に進むことが期待されます。

専門家による支援事例

専門家による支援の事例として、ある中小企業が挙げられます。この企業は、後継者不足と税務上の課題に直面していました。税理士と弁護士の協力のもと、事業承継計画を策定し、事業承継税制の適用を受けるための要件を整えました。その結果、贈与税と相続税の負担を大幅に軽減することができ、企業の財務状況が安定しました。また、後継者の育成プログラムを通じて、次世代の経営者がスムーズに事業を引き継ぐことが可能となりました。

また、M&Aを利用した事業承継の事例もあります。この場合、専門家の支援により、企業価値の適正な評価が行われ、適切な買い手企業が選定されました。さらに、弁護士が契約交渉をサポートし、取引の安全性を確保しました。これにより、企業は新たな経営体制のもとで事業を継続し、さらに成長を遂げることができました。このように、専門家の関与は、事業承継の成功に不可欠な要素となっています。

事業承継時の注意点と対策

法律面の注意点

事業承継において、法律面の注意点は多岐にわたります。まず、後継者の選定や承継のプロセスにおいて、法的な手続きや契約が適切に行われることが重要です。例えば、株式の譲渡や経営権の移転に関する契約書の作成、役員変更の登記などが含まれます。また、事業承継に伴う労務問題も考慮する必要があります。特に、従業員の雇用契約や労働条件の変更については、労働法規に従った対応が求められます。

さらに、コンプライアンスの維持も重要なポイントです。事業承継後、新しい経営者が適切なガバナンスを維持し、法令遵守を確保することが求められます。特に、取引先との契約関係や、個人情報保護法への対応など、法的リスクを最小限に抑えるための対策が必要です。また、競業避止義務などの条項により、承継後に旧経営者が競合する事業を行うことが制限される場合もあるため、これらの法的義務をしっかりと理解し、対応策を講じることが重要です。

税務面の注意点

事業承継における税務面の注意点として、相続税や贈与税の負担が挙げられます。特に、自社株式の相続や贈与に伴う税金が高額になることがあり、これを軽減するための対策が必要です。事業承継税制を活用することで、一定の条件下で税金の納税猶予や免除が認められる場合があります。この制度を利用するためには、適切な手続きと計画的な準備が求められます。特に、株式の評価や、後継者の経営参加状況などの要件を満たすことが重要です。

また、事業承継に伴うその他の税務リスクも考慮する必要があります。例えば、不動産の所有権移転や事業用資産の譲渡に伴う課税、または法人税や消費税の負担が増加する場合もあります。これらのリスクを軽減するためには、事前に税理士と連携し、詳細な税務計画を策定することが不可欠です。さらに、将来的な税務リスクを見越して、財務計画を見直すことも重要な対策の一つです。

事業承継のリスク管理と対策

事業承継にはさまざまなリスクが伴いますが、これを適切に管理することが成功の鍵となります。まず、後継者の育成と支援が不可欠です。後継者が経営者としてのスキルや知識を十分に身につけているかを確認し、必要に応じて研修や実務経験を積む機会を提供することが重要です。また、承継後の組織運営が円滑に進むよう、従業員や取引先とのコミュニケーションを強化することも求められます。

次に、財務リスクの管理が挙げられます。事業承継に伴う財務負担や資金調達の問題を解決するために、事前に資金計画を策定し、必要な資金を確保することが必要です。特に、承継後の資金繰りが悪化しないよう、適切なリスクヘッジ策を講じることが重要です。さらに、経営リスクの管理として、経営戦略の見直しや新規事業の開拓など、持続可能な成長を目指す取り組みが求められます。これにより、事業承継後の企業の安定と発展を確保することが可能となります。

経営資源の引継ぎ方法

経営資源引継ぎのポイント

経営資源の引継ぎは、企業の持続的な成長と競争力の維持に不可欠なプロセスです。経営資源とは、企業の成功を支える要素であり、人的資源、技術資源、財務資源などが含まれます。このプロセスが適切に行われない場合、企業は競争力を失い、さらには存続の危機に直面することもあります。そのため、計画的かつ戦略的な引継ぎが求められます。

経営資源の引継ぎにおいて重要なのは、まず全体のビジョンと目標を明確にすることです。これにより、後継者や新たな経営チームが企業の方向性を理解し、一貫性を保った経営が可能となります。次に、経営資源の現状評価を行い、どのリソースがどの程度引き継がれるべきかを判断することが必要です。特に、企業の強みとなる技術や知識は、失われることなく次世代に伝えることが求められます。

従業員や役員の引継ぎ

従業員や役員の引継ぎは、企業文化の維持と業務のスムーズな継続において重要な役割を果たします。人材は企業の最も貴重な資源の一つであり、その知識や経験は引継ぎプロセスにおいて欠かせません。まず、後継者や新たなリーダーが現状の組織構造や従業員のスキルセットを把握し、適切な人材配置を行うことが重要です。また、従業員や役員に対する教育や研修を通じて、新しいビジョンや戦略に対する理解を深めることも必要です。

さらに、役員の引継ぎに際しては、現役の役員が後継者に対してメンタリングやアドバイスを行うことが推奨されます。これにより、新しいリーダーが迅速に業務を把握し、リーダーシップを発揮できるようサポートします。また、従業員とのコミュニケーションを強化し、変革期における不安を軽減することも重要です。特に、企業文化の維持と新しいビジョンの融合を図ることが求められます。

知的財産や技術の引継ぎ

知的財産や技術の引継ぎは、企業の競争優位を維持するために不可欠です。特許や商標、著作権などの知的財産は、企業の価値を高める重要な要素であり、その管理と保護が求められます。まず、現状の知的財産の状況を整理し、適切な権利移転手続きを行うことが必要です。また、新たな経営チームがこれらの資産を活用できるよう、適切な教育や研修を提供することが重要です。

技術の引継ぎに関しては、社内の技術者やエンジニアが持つ専門知識を次世代に伝えるための仕組みを構築することが求められます。例えば、技術ドキュメントの整備や技術研修の実施などが有効です。また、外部からの技術導入やコラボレーションも、技術力の向上に寄与します。これにより、企業は市場の変化に迅速に対応し、革新的な製品やサービスを提供し続けることが可能となります。