2023年の税制改正で導入された、年間110万円の贈与免税枠は多くの人々にとって重要な変更点です。この改正が私たちの税務計画にどのように影響を及ぼし、効果的な資産管理を実現するための戦略をどう構築すべきかを、この記事で深掘りします。

相続時精算課税制度とは?

相続時精算課税制度は、贈与と相続を連動させる日本の税制です。この制度は、贈与税と相続税を通算できるようにするもので、贈与した財産の価値を相続時に相続財産に加え、その総額に基づいて相続税を計算します。もし贈与税がすでに支払われていれば、その税額は相続税から控除されることがあります。

具体的には、贈与者が生前に特定の財産を贈与した場合、その時点での時価に基づいて贈与税を予納します。その後、贈与者が亡くなった際に、贈与財産は相続財産の一部として扱われ、最終的な相続税の計算時に考慮されます。もし贈与税が相続税より多かった場合は差額が還付され、少なかった場合はその差額を支払う必要があります。

相続時精算課税制度の基本概念

相続時精算課税制度は、特定の要件を満たす者が生前に贈与を行った場合、その贈与が将来の相続の一部として扱われるというものです。この制度の下では、贈与者が亡くなると、生前に行われた贈与が相続財産に含まれ、相続税の計算において考慮されます。ただし、この制度を利用するためには、あらかじめ相続時精算課税の選択を行う必要があり、選択した場合には一定の非課税枠が設けられています。

この制度の魅力は、大幅な税負担の緩和が可能である点にあります。例えば、一定の条件下であれば、110万円までの贈与が非課税となるため、資産を効率的に次世代に移転することができます。

相続時精算課税制度の適用条件

相続時精算課税制度を利用するための条件は複数あります。まず、適用を受けるためには贈与者が65歳以上であることが求められます。また、受け取る側の受贈者は、贈与者の直系卑属である必要があります。さらに、贈与者はこの制度の適用を受けるために税務署への届出を行う必要があります。

適用後、贈与者は生前に贈与した財産について、その価値を確定申告し、相続発生時にこれが相続財産として評価されることになります。このプロセスは、相続税の公平な配分と資産移転の透明性を保つためのものです。

利用する際の注意点

相続時精算課税制度を利用する際には、いくつかの注意点があります。一つは、選択した後には原則としてその選択を撤回することができないため、一度選択すると長期にわたる税務上の影響を受けることになります。また、制度の詳細は予告なく変更されることがありますので、最新の税法情報を常に確認しておくことが重要です。

さらに、相続時精算課税制度を選択することで、生前贈与による税負担が軽減される一方で、相続発生時の税率が変動する可能性があることを理解しておく必要があります。これにより、予想外の税負担が発生することがあります。

この制度は、適切に利用すれば相続計画の大きな助けとなりますが、その複雑さから専門的な知識を持つ税理士などの専門家に相談することが推奨されます。適切な計画とともに、家族の財産を守り、将来への対策を講じることができるでしょう。

贈与税と相続税の関係:日本の税制における両者の相互作用

贈与税の基本

贈与税は、生きている間に他人(特に親族)に財産を移転することで発生します。この税は贈与される財産の価値に基づいて計算され、一定の基礎控除額が適用されます。2024年現在、年間110万円までの贈与は基礎控除により非課税となります。しかし、これを超える贈与には税率が段階的に適用され、贈与の規模が大きくなるほど税負担も増大します。

相続税との連動

相続税は、人が亡くなった後にその遺産がどのように分配されるかに基づいて課されます。相続税の計算では、故人の財産全体が評価され、ここから各種の控除(基礎控除、家族控除など)が引かれた後の額に対して税率が適用されます。贈与税との最も大きな連動点は、亡くなる前の3年間(税法改正により2027年からは7年間)に行われた贈与が相続財産に再計算される点です。これは、贈与を通じて相続税の負担を不当に回避することを防ぐための措置です。

税制改正とその影響

税制は常に変化しており、贈与税と相続税の関係も例外ではありません。近年の改正では、相続時精算課税制度が導入されるなど、生前贈与とその後の相続がより密接に結びつくようになりました。これにより、相続計画を立てる際には、生前贈与のタイミングと方法がさらに重要な要素となっています。適切な計画がなければ、予期せぬ税負担に直面する可能性が高まります。

贈与と相続の戦略的計画

賢明な資産管理とは、税の負担を最小限に抑えつつ、法的な規定内で最大限の利益を得ることを意味します。具体的には、生前贈与を活用して相続税負担を分散させることや、非課税限度を超えないように計画的に贈与を行うことが考えられます。また、特定の資産の評価方法や、生命保険の利用など、税負担を軽減するための多様な手段が存在します。

このように、贈与税と相続税は複雑に絡み合いながらも、個人の資産と税負担に大きな影響を及ぼします。

贈与税と相続税の関係: 2024年度の改正で変わる税制の概要

日本の税制において、贈与税と相続税は個人の資産管理と継承戦略に大きな影響を及ぼします。2024年の税法改正により、特定の条件下での贈与についての税負担が軽減され、これが相続計画にどのように影響を与えるかを探ります。

▶参照元 令和5年度相続税及び贈与税の税制改正

2024年の贈与税と相続税の重要な変更点

年間110万円の非課税枠

2024年度の改正では、年間110万円までの贈与が相続税及び贈与税の対象外となる重要な変更が導入されました。この措置は、小規模ながら定期的な資産移転を奨励し、一般家庭における財産の平滑な移転を支援することを目的としています。

この新しい基礎控除の枠は、直系親族間での贈与に限られるため、祖父母から孫へ、または親から子への贈与がこの枠内で行われた場合、その贈与に対して贈与税が発生しません。さらに、この贈与が将来の相続時においても非課税扱いされるため、相続税の節税対策としても有効です。

贈与と相続税の連動性

この制度のもう一つの魅力は、贈与された資産が相続時においても非課税枠として認められる点です。つまり、110万円の限度内であれば、贈与された資産はその後の相続においても税の対象外となります。これにより、相続税の総額を効果的に抑制することが可能となり、資産の世代間移転をスムーズに行うことができます。

「申告不要」「相続税も贈与税もかからない」110万円基礎控除の目的

管理の簡素化

この制度の導入により、税務申告の手続きが大幅に簡素化されます。通常、贈与税は贈与を受けた後に申告が必要ですが、110万円までの贈与については申告自体が不要となります。これは、特に高齢者や小規模資産保有者にとって、税務処理の負担を軽減します。

相続時の財産評価の合理化

相続発生時の財産評価においても、この非課税枠は大きな利点をもたらします。110万円以下の贈与が非課税であるため、これらの贈与を記録し、適切に管理することで、相続時の財産評価がより簡潔かつ明確に行えるようになります。これにより、相続税の計算過程での誤りや混乱を防ぐことができ、より公平な税金の徴収が実現されます。

この改正は、特に中間所得層において資産計画と税負担の見直しを促すものです。税制の複雑さを減らし、より多くの人々が資産継承を行いやすくすることで、社会全体の資産流動性を向上させることが期待されます。

税当局、相続節税の監視を一段と強化 国外財産での申告漏れに注目

税当局の新たな取り組み

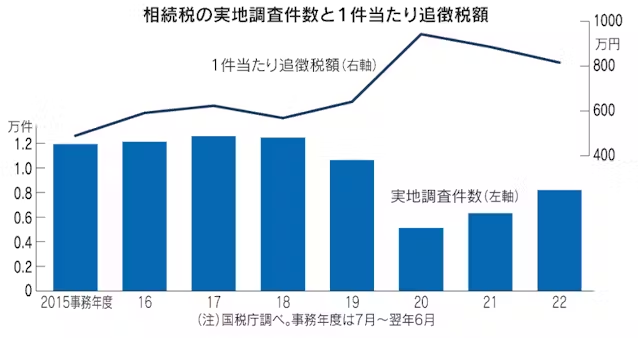

日本の税当局は、相続税の節税対策として国外財産の申告漏れが増加していることを受け、監視を強化しています。この動きは、国内外の財産を持つ高額資産家を中心に影響を及ぼしており、適正な税金の申告と納税が求められています。税務当局は、特に海外に資産を持つ個人に対して、その申告内容を詳細に検討し、必要に応じて追加調査を行う方針を明らかにしています。

国外財産の申告漏れ問題

国外に資産を持つことは合法ですが、これらの財産に対する申告漏れが後を絶ちません。特にオフショアの金融機関を利用した税逃れが社会問題となっており、税務当局はこれに対する取り締まりを強化しています。申告漏れが疑われるケースでは、税務調査が行われ、適切な税金が課税されることになります。このプロセスには、国際的な税務協力も含まれ、多国間での情報交換がキーとなっています。

▶参照元 税当局、相続節税の監視一段と 国外財産で申告漏れ多く

対策としての監視強化の効果

税務当局による監視強化は、税制の公平を保つために不可欠です。これにより、国外財産を持つ納税者に対する意識が高まり、適正な申告へと導かれることが期待されます。また、厳格な監視は税逃れを抑止する効果があり、国内外の税務透明性の向上に寄与しています。将来的には、これが税収の増加にも繋がる可能性があります。

相続税対策、2024年に改正:「精算課税」に新非課税枠の導入

改正の概要と背景

2024年に予定されている相続税法の改正は、日本の税制において重要な節目となります。この改正では、特に「精算課税」システムが注目されています。これまでの制度では、多額の資産を相続する場合、高額の税負担が避けられない状況がありました。しかし、改正後は新たに非課税枠が設けられることになり、中小資産家に対する負担が軽減される見込みです。この制度変更の背景には、資産格差の拡大を防ぎ、より公平な資産分配を促す政策の意向があります。

新非課税枠の詳細と影響

新設される非課税枠は、相続財産が一定額以下の場合に相続税が免除されるというものです。具体的な非課税枠の額はまだ明確に公表されていませんが、中小規模の資産を持つ家庭には大きな恩恵があるとされています。この変更により、より多くの家庭が相続税の負担から解放され、小規模事業者や農家などが資産を次世代にスムーズに移行できるようになることが期待されます。また、これにより資産の売却や解体を余儀なくされる事例が減少することが予想されます。

今後の見通しと対策

この税法改正により、相続計画の見直しが必要となる家庭は少なくありません。具体的には、相続人がどのように税負担を最小限に抑えるか、また、どのようにして新たな非課税枠を最大限利用するかが重要な課題となります。相続税の専門家や税理士との相談を積極的に行い、適切な対策を立てることが推奨されます。また、政府は今後も詳細なガイドラインを提供することにより、改正内容をより理解しやすくする努力が求められています。

生前贈与に非課税枠新設:「相続時精算」制度の見直し

生前贈与の非課税枠新設の概要

2024年の税法改正により、生前贈与の非課税枠が新設されます。この改正は、生前に資産を移転することを奨励し、税負担を緩和するための措置として導入されました。新しい非課税枠では、個人が年間110万円までの資産を贈与することができ、この額は相続税の基礎控除とは別に計算されます。この制度の導入は、特に中小企業経営者や農地所有者にとって、資産継承計画をより柔軟に行うための重要な機会を提供します。

現状の相続時精算課税制度の問題点

現行の相続時精算課税制度は、その複雑さと適用の難しさから、多くの場合、利用されるメリットが薄いとされています。この制度は、相続が発生した際に贈与として計算される税額を精算することで、不公平を解消することを目的としていましたが、実際には適用を受けるための条件が厳しく、多くの家族にとって有効な税節税策とはなっていませんでした。特に、高額資産家以外の一般家庭においては、制度の利用が見送られがちです。

改正案の詳細と期待される効果

新しい改正案により、相続時精算課税制度はよりアクセスしやすく、理解しやすいものになることが期待されます。非課税枠の拡大は、多くの人々にとって直接的な税負担軽減を意味し、生前贈与の利用を促進することが予想されます。これにより、資産の先行移転が増え、相続時の税負担や家族間のトラブルを減少させることができるでしょう。また、税制の透明性と公平性が向上することで、より多くの市民が制度の恩恵を受けることができるようになります。

暦年贈与で相続節税:年内駆け込みと日付の重要性

暦年贈与の基本と節税効果

暦年贈与は、一定の条件のもとで相続税を効果的に節税する手段です。贈与税の基礎控除額(年間110万円まで)を活用することで、大幅な資産移転を行いながら税負担を最小限に抑えることが可能です。この控除は、1月1日から12月31日の間に贈与が行われた場合に適用されるため、年末に向けて贈与の計画を立てることが重要です。年間の控除枠をフルに活用することで、長期的に見て相続税の総額を大きく削減することができます。

年内駆け込み贈与のタイミングと戦略

年末に近づくにつれて、「年内駆け込み贈与」が増える傾向にあります。これは、暦年ごとの贈与税の非課税枠を最大限に利用するための戦略です。贈与を検討している人々は、12月に入ると急いで贈与の手続きを進める必要があるため、日付に注意することが非常に重要です。特に、銀行の休業日や手続きの遅延を考慮に入れて、12月中旬までには全ての手続きを完了させることが望ましいとされています。

日付管理の重要性と注意点

暦年贈与においては、日付管理が非常に重要です。贈与の日付が年を跨ぐと、その年の控除枠が使えなくなり、計画した節税効果が得られない可能性があります。このため、贈与の意思決定、資金の準備、手続きの開始を早めに行うことが肝心です。また、法的な問題や手続きの遅れを避けるために、専門家と相談しながら進めることが推奨されます。具体的には、税理士やファイナンシャルプランナーに相談することで、より安全かつ効率的に贈与が行えます。

贈与税改正後の戦略と贈与の最適なタイミング

贈与税改正後の対応方法

最近の贈与税の改正は、税制における重要な変更をもたらしました。改正後は、個人がどのように資産を管理し、将来の税負担を軽減するかが重要となります。特に、非課税枠の拡大や税率の調整が行われたため、これらの変更を理解し、適切に対応することが求められます。税理士やファイナンシャルプランナーと定期的に相談し、自身の贈与計画を見直すことが必要です。

暦年贈与と相続時精算課税の使い分け

贈与税の計画では、暦年贈与と相続時精算課税を効果的に使い分けることが鍵となります。暦年贈与は、毎年一定額( 年間110万円以内)までの贈与が非課税であるため、小規模ながら定期的な資産移転に適しています。一方、相続時精算課税は、大きな資産を次世代に移転する際に税負担を緩和する手段です。贈与者の年齢や受贈者の経済状況を考慮しながら、これらの制度を選択することが重要です。

市場価値が下落している財産は、贈与のタイミングとして適切な場合があります。価値が低い時に贈与することで、贈与税の負担を減らすことが可能です。また、将来的に価値が回復する可能性がある財産を贈与することで、受贈者の資産価値の増加を期待できます。この戦略は、不動産や株式などの変動性が高い資産に特に有効です。

収益を生む財産の早期贈与

収益を生み出す財産を早期に贈与することで、受贈者の経済的自立を助け、将来の相続税負担を軽減することができます。例えば、賃貸不動産や運用中の事業は、受贈者に安定した収入源を提供するため、早期の贈与が推奨されます。このアプローチは、財産が生み出す収益が受贈者の手に渡ることで、贈与者の資産評価を抑えることができます。

相続の段階での税負担に注意

相続の段階になったとき、未解決の贈与があると、予期しない税負担が生じることがあります。相続税の計算には贈与履歴が考慮されるため、事前に適切な記録と報告が必要です。また、相続税率が変動する可能性も考慮に入れ、相続計画を定期的に見直すことが必要です。

まとめ:2024年の贈与税と相続税の最新改正の要点

2024年の税法改正は、贈与税と相続税の計算において重要な変更をもたらしました。ここでは、これらの改正が個人の資産計画と税務申告にどのように影響を与えるかを要約します。

非課税枠の拡大: 年間110万円までの贈与が、相続税および贈与税の対象外となりました。これにより、特に家族内での小規模な資産移転が促進され、税負担の軽減が期待されます。

申告プロセスの簡略化: この新しい基礎控除の導入により、年間110万円までの贈与については申告が不要となるため、税務処理が大幅に簡単になりました。これは、時間とリソースの節約につながります。

相続時精算課税制度の見直し: 相続時精算課税制度にも変更が加えられ、新たに非課税枠が設けられました。これにより、生前贈与を積極的に活用している人々は、より効率的に税負担を管理することが可能になります。

国外財産の厳格な監視: 税務当局は、国外財産の申告漏れに対する監視を強化しています。これは、税逃れを防ぐための措置であり、国内外の資産に対する公平な税制を保つためのものです。

贈与のタイミングと資産の種類: 贈与のタイミングと贈与される資産の種類を慎重に選択することがさらに重要になります。価値が下がっている財産や収益を生む財産を適切なタイミングで贈与することで、税負担を最小限に抑えることができます。

これらの変更により、個人はより柔軟に資産計画を行うことができるようになり、相続時に想定外の税負担に直面するリスクを減らすことができます。適切な計画と戦略を用いることで、税制の変更を最大限に活用し、家族の資産を守ることが可能です。