東京メトロとは?企業の概要と強み

会社概要と歴史

東京メトロ(東京地下鉄株式会社)は、日本の首都、東京を中心に運行されている主要な地下鉄事業者です。1927年に日本初の地下鉄路線として開業した銀座線がその歴史の始まりであり、その後、東京都の交通の発展に合わせて多くの路線が開業し、現在では9路線、計195.0kmの営業区間を有する規模に成長しました。東京メトロは2004年に営団地下鉄の民営化に伴い設立され、政府と東京都が大株主となり、公共交通インフラの中核を担っています。

東京メトロの使命は、首都圏における移動を円滑にし、都市生活の質を向上させることです。これを実現するため、東京メトロは安全で信頼性の高い運行を確保するとともに、駅や車両の近代化、サービスの向上に努めています。また、環境負荷の低減や地域社会との共生を目指し、持続可能な交通インフラとしての役割を果たしています。

長い歴史を持ちながらも、常に時代のニーズに応じた改革を行い続ける東京メトロは、今後も都市交通の中枢を担い続けることでしょう。

主要事業と収益源

東京メトロの主要事業は、9路線にわたる地下鉄の運行です。これらの路線は、毎日数百万の通勤・通学者、観光客を含む利用者に安全で効率的な移動手段を提供しており、その収益の大部分は運賃収入から得られています。特に、銀座線や丸ノ内線などの主要幹線は、日常的に高い乗客数を誇り、首都圏の交通網の要として機能しています。

また、東京メトロは運賃収入以外にも、駅構内の商業施設や広告、リース業務などの多角的な事業展開を行っています。例えば、駅ナカの商業スペースは多くの利用者を引き付ける魅力的なショッピングエリアとなっており、これらの賃貸収入も安定した収益源となっています。さらに、広告事業では、駅や車両内のスペースを利用した広告掲示やデジタルサイネージによる新たな収益モデルを構築しており、これにより広告事業からの収益も増加しています。

これらの多角的な事業展開により、東京メトロは安定した収益基盤を維持しつつ、さらなる成長を目指しています。

売上と利益

2024年4月1日から2023年9月30日までの期間において、売り上げは1,917億円、営業利益は404億円、経常利益は394億円になります。

営業利益については、運輸部門で256億円、その他の部門を合わせたセグメント全体で312億円の営業利益を達成しています。このように、多角的な事業展開が売上高と利益に大きく寄与し、東京メトロは安定的かつ堅実な収益基盤を維持していることが示されています。

▶参考文献 2025年3月期 第1四半期決算情報

東京メトロの強みと競争優位性

東京メトロの最大の強みは、首都圏の交通インフラを支える重要な存在であることです。東京都心部を網羅する広範な路線網と、定時性と安全性の高い運行が、利用者からの強い信頼を得ています。また、他の交通事業者との競合においても、その高いサービス品質と利便性が大きな競争優位性をもたらしています。

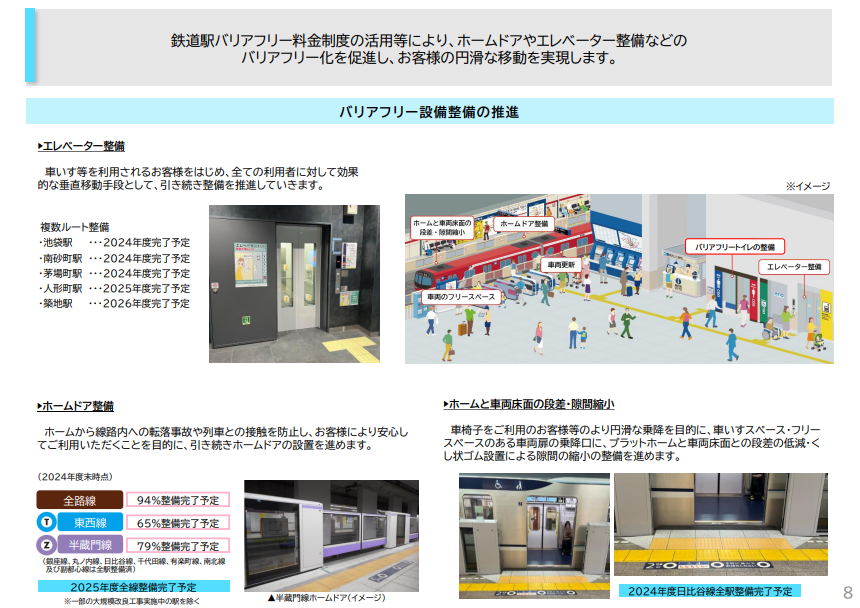

さらに、東京メトロは、都市交通の課題に対して積極的に革新を進めています。例えば、混雑緩和のためのダイヤ改正や、バリアフリー化の推進、さらに最新の技術を導入した自動運転システムの研究開発など、常に利用者の利便性を向上させる努力を怠りません。これらの取り組みは、同社の社会的信用を高めるだけでなく、将来的な成長を後押しする要因となっています。

▼参考資料 2024年度(第21期)事業計画 東京地下鉄株式会社 2024年3月 説明資料

また、東京メトロは環境への配慮も忘れていません。省エネルギー運転や再生可能エネルギーの利用促進など、サステナビリティを重視した取り組みが評価されており、これにより都市交通の未来を担うリーダーシップを確立しています。このような多角的な強みを活かし、東京メトロは今後も競争力を維持し続けることでしょう。

上場の背景と目的:なぜ今上場するのか?

上場の背景と理由

東京メトロの上場に至る背景には、いくつかの重要な要因が絡んでいます。まず、民営化の流れを受けて、公共交通機関がより効率的な経営を目指すことが求められていることが挙げられます。東京メトロは、長年にわたって首都圏の交通インフラとして重要な役割を果たしてきましたが、さらに成長するためには、資本市場からの資金調達が必要とされています。上場によって得られる資金は、新たな設備投資やサービスの向上、さらには企業価値の向上にもつながると考えられています。

さらに、少子高齢化が進む中で、東京メトロのようなインフラ企業にとっても、将来的な利用者数の減少という課題に直面しています。こうした背景から、資本を効率的に活用し、経営の効率化を図るために、株式上場が一つの戦略として選ばれました。上場を通じて企業の透明性を高め、さらなる効率化と成長を目指すことが期待されています。

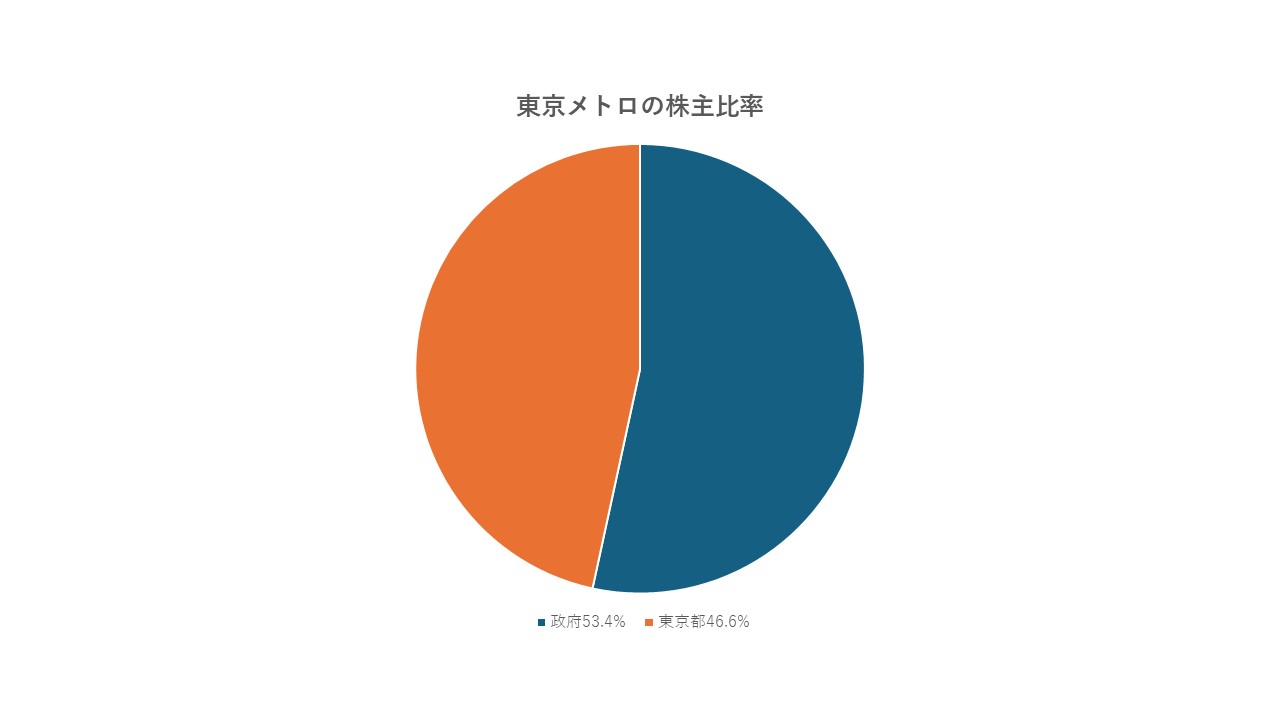

政府や自治体の関与と影響

東京メトロの上場に際して、政府や東京都の関与も重要なポイントとなります。東京メトロは、民営化後も政府と東京都が大株主であり、これらの関与が経営に大きな影響を与えています。上場に際しては、政府と東京都の持ち分が市場に放出されることになり、これによって政府と東京都は資金を調達しつつ、東京メトロの経営に対する影響力をある程度維持する形が取られると見られています。

また、政府や自治体が関与することで、東京メトロの経営には一定の安定性が保たれています。これは、投資家にとっての安心材料となり得る一方で、公共性の強い事業であることから、企業としての自由度には制約があるとも言えます。今後の上場において、政府や東京都の関与がどのように変化していくのかが注目される点であり、それが企業の方向性や株価にどのような影響を与えるかについても、投資家は注視する必要があります。

上場による資金調達の目的と利用計画

上場による資金調達の目的は、主に設備投資と事業拡大のためとされています。具体的には、新路線の建設や既存路線の改良、駅施設の近代化、さらにはデジタル技術を駆使したサービス向上などが挙げられます。特に、混雑緩和やバリアフリー化といった利用者に直結する分野への投資が重要視されています。また、環境負荷の軽減を目指したエコロジカルな取り組みや、災害時の対応力強化にも資金が充てられる予定です。

▼参考資料 2024年度(第21期)事業計画 東京地下鉄株式会社 2024年3月 説明資料

資金調達によって得られる財源は、これらの長期的な成長戦略の実現に向けた原動力となります。さらに、株主への利益還元として、配当政策の充実も計画されています。これは、安定した収益を背景に、投資家にとっての魅力を高めるための施策として位置づけられています。これらの計画が順調に進めば、東京メトロの企業価値が一層高まり、投資家にとっても魅力的な投資先となることが期待されます。

東京メトロ上場後の市場への影響

株価動向の予測と分析

東京メトロの上場は、安定した収益基盤を持つ企業が新たに市場に参入することを意味します。そのため、株価は比較的安定した動きを見せる可能性が高いと予測されます。東京メトロは首都圏の交通インフラを支える重要な役割を担っており、その安定性から長期的な投資先としても注目されるでしょう。特に、通勤・通学客が多いことから、景気変動に左右されにくいビジネスモデルを持っていることが評価され、初期の株価は堅調なスタートを切ると考えられます。

しかしながら、上場直後は短期的な価格変動が起こる可能性もあります。投資家の期待感や市場の反応により、一時的に過熱感が生じることも考えられます。こうした動向は、他の鉄道株と同様、需給バランスや外部環境の変化によっても影響を受けるため、注意深い分析が求められます。上場後の数週間から数ヶ月の間に、株価がどのように推移するかは、今後の投資判断において重要な要素となるでしょう。

▼民営化の流れを受けて上場した会社の株価に関していくつかの事例を紹介します。

主な事例として、日本郵政、JR東日本(東日本旅客鉄道)、JR東海(東海旅客鉄道)などがあります。

1. 日本郵政株式会社(6178)

- 上場日: 2015年11月4日

- 上場時の株価: 1,631円(公開価格)

- 現在の株価: 約1,423円台前半(2024年8月21日時点)

2. 東日本旅客鉄道株式会社(9020)

- 上場日: 1993年10月26日

- 上場時の株価: 3,520円(公開価格)

- 現在の株価: 約2,739円台(2024年8月21日時点)株式分割銘柄

3. 東海旅客鉄道株式会社(9022)

- 上場日: 1997年10月1日

- 上場時の株価: 3,700円(公開価格)

- 現在の株価: 約3,336円台(2024年8月21日時点)株式分割銘柄

鉄道業界全体への影響

東京メトロの上場は、鉄道業界全体にも大きな影響を及ぼすことが予想されます。まず、東京メトロが市場で資金を調達することで、他の鉄道会社も資金調達の手段として上場を検討する可能性が高まります。これにより、鉄道業界全体の資本効率が向上し、競争力の強化が期待されます。また、東京メトロの上場が成功することで、他の公共交通機関にも同様の動きが広がる可能性があり、業界全体の再編が進むかもしれません。

さらに、上場後の東京メトロが新たな収益源を見出すことで、他の鉄道事業者にも影響を与えるでしょう。例えば、駅ナカビジネスや広告収入の拡大に成功すれば、他社も同様の戦略を取り入れる可能性が高まります。こうした競争が激化する中で、各社は独自のサービスや価値を提供することが求められるようになり、業界全体のサービス向上にもつながるでしょう。

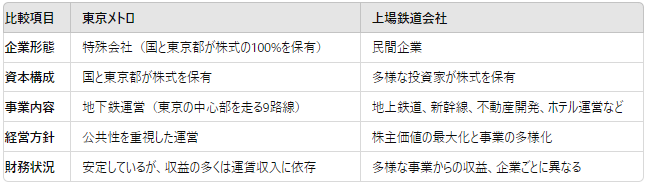

他の上場企業との比較

東京メトロの上場後、同じ鉄道業界に属する他の上場企業と比較することで、投資家はより深い分析を行うことができます。例えば、東日本旅客鉄道(JR東日本)や西日本旅客鉄道(JR西日本)と比較する際には、それぞれの企業が持つ路線網の規模や収益構造、サービス展開の違いを考慮することが重要です。東京メトロは、首都圏に特化した都市交通網を持つ点で、他の鉄道会社と異なる独自の強みを持っています。

また、公共性の高い事業を営む点では、東京メトロと他の公益企業との比較も興味深いでしょう。例えば、電力会社やガス会社といったインフラ関連企業と比べた場合、東京メトロの収益安定性や事業リスクがどのように評価されるかがポイントとなります。これにより、東京メトロがどのような投資先として位置づけられるかを、他社と比較しながら判断することができるでしょう。上場後の東京メトロは、こうした他社との比較を通じて、その企業価値が市場でどのように評価されるかが注目されます。

▶以下は、東京メトロと上場鉄道会社の比較表です。

株主優待とその他のメリット

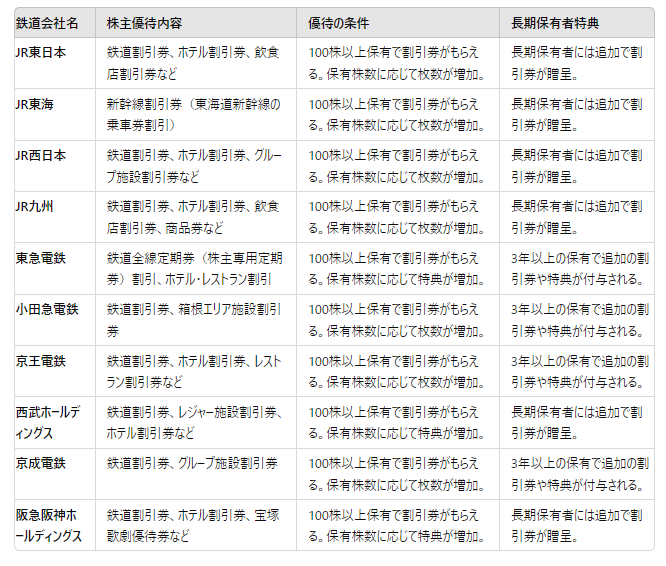

株主優待制度の内容と利点

株主優待制度は、企業が一定数以上の株式を保有する株主に対して提供する特典のことを指します。東京メトロが上場した際、どのような株主優待を導入するかは多くの投資家の関心事となるでしょう。一般的に、鉄道会社の株主優待には、乗車券や割引券が提供されることが多く、東京メトロでもこれに類似した優待制度が導入される可能性があります。例えば、年間一定回数の無料乗車券や、特定区間の割引乗車券が考えられます。これにより、日常的に東京メトロを利用する株主にとっては、実質的な運賃の節約ができるため、非常に魅力的です。

さらに、東京メトロが独自の商業施設を多数運営していることから、これらの施設で使用可能なクーポンや割引券の提供も考えられます。例えば、駅ナカのショッピングモールや飲食店で利用できる優待券は、消費者にとって直接的な利益となり、株式保有のインセンティブを高めるでしょう。このように、株主優待制度は、株主にとってのメリットを提供するだけでなく、企業側にとっても株主の維持や新規投資家の誘致につながる効果的な手段です。

▶以下は、いくつかの主要な上場鉄道会社が提供している株主優待と長期保有に対する一覧です。

株主への還元方針

株主への還元方針は、企業が株主の利益をどのように考えているかを示す重要な指標です。東京メトロが上場後に採用する還元方針として、安定的な配当の実施が基本となるでしょう。特に、公共性の高い事業を営む企業として、収益の一定部分を株主に還元することは、企業の信頼性を高めるためにも不可欠です。また、配当金だけでなく、株主優待や特典を通じた利益還元も考慮されるでしょう。

さらに、将来的な利益成長に応じて、配当の増額や特別配当の実施も視野に入れることが期待されます。こうした方針は、投資家に対して、東京メトロが株主利益を重要視していることをアピールすることになります。特に、安定した収益基盤を持つ企業として、長期にわたる配当の持続可能性が期待されるでしょう。また、自己株式の取得や株式分割など、株主に対する直接的な利益還元策も考えられ、これにより株式の流動性向上や株主層の拡大が図られる可能性があります。

このように、株主還元方針を明確にすることは、株主との信頼関係を構築し、企業価値の向上につながる重要な要素となります。東京メトロが上場後にどのような方針を打ち出すかは、今後の注目ポイントとなるでしょう。

投資家への提言:東京メトロ株は購入すべきか?

投資家向けの分析と提言

東京メトロの上場は、投資家にとって魅力的な投資機会を提供します。東京メトロは首都圏における主要な公共交通インフラを担っており、安定した収益基盤を持つ企業です。長期的な視点で見た場合、人口減少や高齢化といったマクロ経済の変化にも対応できるビジネスモデルを有しているため、比較的リスクの少ない投資先として評価されるでしょう。特に、東京メトロは毎日数百万の乗客を輸送しており、その安定した収益性が投資家にとって魅力的なポイントとなります。

一方で、他のインフラ関連企業や鉄道業界全体と比較しても、東京メトロの株価は安定的に推移する可能性が高いです。ただし、短期的には上場直後の株価の変動が予想されるため、慎重なアプローチが必要です。投資家は、東京メトロが長期的に成長を続ける企業であるかどうかを見極め、適切な投資判断を下す必要があります。

リスク管理と分散投資の重要性

東京メトロ株への投資を検討する際には、リスク管理と分散投資が非常に重要です。インフラ企業は一般的に安定した収益を見込めるものの、突発的な災害や事故、または大規模な社会変動による影響を受ける可能性があります。そのため、ポートフォリオ全体のリスクを軽減するために、他のセクターや地域に分散投資を行うことが重要です。たとえば、エネルギー、テクノロジー、医療といった他の業界にも投資することで、リスクを分散させることができます。

また、東京メトロ自体のリスク管理についても考慮する必要があります。例えば、設備投資が収益に与える影響や、都市交通における競争環境の変化などを検討し、これらが投資にどのようなリスクをもたらすかを理解することが重要です。リスクを適切に管理することで、安定したリターンを期待できる投資戦略を構築することが可能となります。

上場時の購入タイミングの考え方

東京メトロ株の購入タイミングを見極めることは、投資家にとって重要なポイントです。上場直後は、投資家の期待や市場の過熱感によって株価が急騰する可能性がありますが、その後、一時的に調整局面を迎えることも少なくありません。そのため、上場直後に飛びついて購入するのではなく、ある程度の安定期を待ってから購入を検討するのも一つの戦略です。

一方で、東京メトロが発表する事業計画や成長戦略、配当方針などを注視し、これらの情報を基に購入タイミングを判断することも重要です。特に、配当政策が魅力的である場合、安定した配当収入を狙った長期投資としての戦略も有効です。また、他の市場動向や経済状況を総合的に分析し、最適なタイミングで投資を行うことが、成功する投資家の特徴と言えるでしょう。

このように、東京メトロ株への投資は、慎重な分析と戦略的な判断が求められます。しっかりとリスクを管理しつつ、最適なタイミングを見極めることが、成功するための鍵となります。

まとめ

東京メトロの上場は、首都圏における重要な公共交通インフラ企業が新たに市場に参入することを意味します。長い歴史と強固な事業基盤を持つ東京メトロは、安定した収益性と成長性を備えた投資先として注目されています。また、上場を通じて新たな資金を調達し、さらなる設備投資やサービス向上を図ることが期待されます。これにより、同社は今後も都市交通のリーダーとして成長し続けるでしょう。

投資家にとって、東京メトロ株は安定的な収益を期待できる一方で、短期的な価格変動やリスクにも注意が必要です。特に、リスク管理と分散投資の重要性を考慮しながら、購入タイミングを慎重に見極めることが求められます。株主優待や配当政策も、長期的な視点での投資価値を高める要因となり得ます。最終的に、東京メトロ株は信頼性の高い投資先となる可能性が高く、上場後の動向を注視しながら、適切な投資判断を下すことが重要です。