マイナス金利解除の背景と日銀の決定過程

マイナス金利導入の背景

マイナス金利政策は、日本銀行(以下、日銀)が2016年に導入した金融政策で、銀行が日銀に預ける当座預金の一部に対してマイナス金利を適用することを目的としていました。これにより、銀行が資金を企業や個人に貸し出す動機を強化し、経済活動を活発化させることが期待されました。しかし、この政策が導入された背景には、長引くデフレと低成長がありました。デフレは消費者が価格の下落を期待して消費を先送りする現象であり、これが経済成長を阻害していました。

日銀は、さまざまな政策を試みたものの、デフレ脱却には至らず、マイナス金利政策が導入されました。この政策は、金融機関が日銀に預ける資金の一部に対してマイナスの金利を課すことで、銀行が預金を増やすよりも、企業や個人に貸し出すことを促進しようとするものでした。この政策の狙いは、企業の投資や個人の消費を喚起し、経済成長を促進することにありました。

日銀の決定過程

マイナス金利解除に向けた日銀の決定過程は、慎重かつ段階的に進められました。まず、国内経済の状況やインフレーションの動向を詳細に分析し、政策効果を検証することが重要でした。日銀は、国内外の経済指標を注視し、適切なタイミングで政策を変更するための準備を行いました。

具体的には、日銀の金融政策決定会合において、経済状況や金融市場の動向を踏まえた議論が行われました。この過程では、経済専門家や金融市場の参加者からの意見も取り入れられ、総合的な判断が求められました。また、政策変更の影響を最小限に抑えるために、コミュニケーション戦略も重要な役割を果たしました。市場参加者や一般市民に対して、政策変更の意図や背景を明確に伝えることで、予期せぬ混乱を避けることができました。

結果的に、日銀は慎重かつ計画的にマイナス金利政策を解除し、次の段階の金融政策に移行しました。この過程は、経済の安定と持続的な成長を確保するために欠かせないものでした。

日銀の長期金利と短期金利の誘導目標の変遷

長期金利の誘導目標

日銀の長期金利誘導目標は、経済成長と物価安定のために重要な政策手段の一つです。長期金利とは、国債の利回りのことであり、これを操作することで経済全体の資金調達コストをコントロールします。具体的には、日銀は10年物国債の利回りを目標とし、その水準を一定の範囲内に維持するために国債の売買を行います。この政策は、2016年に導入された「長短金利操作付き量的・質的金融緩和」の一環として実施されました。

導入当初、日銀は10年物国債利回りを0%程度に維持することを目指していました。しかし、経済状況やインフレーションの変化に応じて、目標水準は調整されてきました。例えば、2020年の新型コロナウイルスのパンデミック時には、経済の急激な悪化に対応するため、長期金利の目標を柔軟に設定し、経済を下支えする政策が取られました。このように、長期金利誘導目標は、経済の状況に応じて適宜調整されることが特徴です。

▼金融緩和政策の概要

2016年1月導入:「マイナス金利付き量的・質的金融緩和」

- 金融市場調節方針および資産買入れ方針の維持

- 現行の調節方針や資産買入れ方針が引き続き適用。

- 補完当座預金制度の改正

- 政策金利として、日本銀行当座預金の「政策金利残高」に-0.1%のマイナス金利を適用することが決定。

2016年9月導入:「長短金利操作付き量的・質的金融緩和」

- 長短金利の操作方針の導入

- 短期政策金利:「日本銀行当座預金の政策金利残高に-0.1%のマイナス金利を適用」。

- 長期金利操作目標:「10年物国債金利がゼロ%程度で推移するよう、長期国債の買入れを行う」。

- 運用の見直し

- 効果と副作用のバランスを勘案し、長短金利操作の具体的な運用について随時見直しを実施。

- 資産買入れ方針の継続

- CP、社債、ETF、J−REITについても引き続き、資産買入れ方針が定められる。

短期金利の誘導目標

一方、短期金利の誘導目標もまた、日銀の重要な政策手段の一つです。短期金利とは、日々の資金取引における金利のことであり、これを操作することで金融市場の流動性を調整します。具体的には、日銀は¹無担保コール翌日物金利を目標とし、その水準を操作するために公開市場操作を行います。

短期金利誘導目標は、長期金利と同様に経済状況に応じて調整されてきました。例えば、1990年代のバブル崩壊後、日銀は短期金利を引き下げることで経済の回復を図りました。また、2000年代初頭には、ゼロ金利政策を導入し、短期金利を実質的にゼロにすることで経済刺激を試みました。このように、短期金利誘導目標は、経済の状況や金融市場の動向に応じて柔軟に設定されることが重要です。

長期金利と短期金利の誘導目標は、相互に連携して経済の安定と成長を支える役割を果たしています。これらの政策手段を適切に運用することで、日銀は経済の健全な発展を目指しています。

¹無担保コール翌日物金利とは、コール市場での資金の貸し借りのうち、担保なしで借りて翌営業日に返済する取引に付く金利を無担保コール翌日物金利といい、代表的な短期金利の指標になります。

世界経済の状況と日銀の金融政策への影響

世界経済の動向

世界経済の動向は、日銀の金融政策に大きな影響を与える要素の一つです。特に、主要な貿易相手国の経済状況や国際金融市場の変動は、日本経済に直接的な影響を及ぼします。例えば、米国の経済成長率や欧州連合(EU)の金融政策の変化は、日本の輸出企業の業績や為替レートに影響を与え、それが国内経済全体に波及します。

さらに、近年のグローバル化の進展により、世界経済の変動が国内経済に与える影響は一層大きくなっています。例えば、新型コロナウイルスのパンデミック時には、世界中で経済活動が停滞し、日本経済も大きな打撃を受けました。このような国際的な経済ショックは、日銀の金融政策に対する影響を強くし、迅速かつ効果的な対応が求められる状況を生み出しました。

日銀の金融政策への影響

世界経済の変動に対応するため、日銀は柔軟な金融政策を展開しています。具体的には、国際金融市場の動向や主要国の金融政策を注視しつつ、適切なタイミングで政策変更を行います。例えば、米国の連邦準備制度理事会(FRB)が金利を引き上げた場合、日本の金融市場にも影響を及ぼすため、日銀はその影響を評価し、必要に応じて政策を調整します。

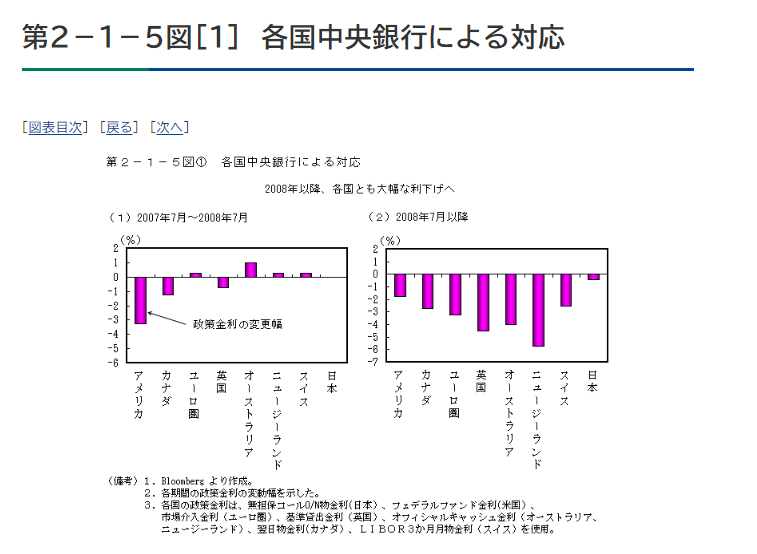

また、国際的な協調が求められる場合もあります。例えば、リーマンショック後の世界金融危機時には、主要国の中央銀行が連携して金融緩和政策を実施し、グローバルな経済安定を図りました。このような国際的な協調行動は、日銀の金融政策にとっても重要な要素となります。

▼実際にリーマンショック後主要国の中央銀行が連携し金融政策の緩和を実施

日銀は、世界経済の状況を常に注視し、適切な政策対応を行うことで、日本経済の安定と成長を支える役割を果たしています。これにより、国内外の経済ショックに対する耐性を高め、持続可能な経済発展を目指しています。

デフレ脱却への取り組み

デフレは、物価が持続的に下落する現象であり、経済活動に深刻な影響を与えます。日本では、1990年代以降、長期にわたりデフレが続き、経済成長を阻害してきました。このため、デフレ脱却は日本経済にとって重要な課題となっています。デフレが続くと、企業は投資を控え、消費者は消費を先送りする傾向が強まり、経済活動が停滞します。これにより、経済成長が鈍化し、失業率が上昇するなどの悪循環が生じます。

デフレ脱却のためには、消費と投資を喚起することが重要です。このため、政府と日銀は協力してさまざまな政策を実施しています。例えば、政府は公共投資を増加させ、企業の設備投資を促進するための減税策を講じています。また、日銀は金融緩和政策を通じて市場に資金を供給し、企業や個人が資金を調達しやすい環境を整えています。これにより、企業の設備投資や個人の消費が増加し、経済活動が活発化することが期待されています。

金利政策の役割

金利政策は、デフレ脱却において重要な役割を果たします。金利を引き下げることで、企業や個人が資金を借り入れやすくなり、投資や消費が増加します。具体的には、日銀は政策金利を引き下げることで、市場の金利を低下させます。これにより、企業の設備投資が増加し、個人の住宅ローンや自動車ローンの負担が軽減されるため、消費が喚起されます。

また、金利政策は為替レートにも影響を与えます。金利が低下すると、円の価値が下がり、輸出企業の競争力が向上します。これにより、輸出が増加し、経済成長に寄与することが期待されます。ただし、金利を過度に引き下げると、金融市場に過剰なリスクをもたらす可能性もあるため、慎重な運用が求められます。

総じて、デフレ脱却と経済成長を実現するためには、政府と日銀の協力が不可欠です。適切な政策を実施し、経済の安定と持続的な成長を目指すことが重要です。

マイナス金利解除が及ぼす経済への影響

マイナス金利解除の背景と意義

マイナス金利政策は、機関が日銀に預ける預金の一部に対してマイナス金利を適用するもので、資金の流動性を高め、企業や個人の借り入れを促進することを目的としていました。しかし、2024年に至り、経済の回復基調が強まり、インフレーション目標も達成されつつある中で、日銀はマイナス金利政策の解除を決定しました 。

マイナス金利解除の背景には、長期にわたる低金利が金融機関の収益を圧迫し、金融システムの安定性に影響を与える懸念がありました。また、持続可能な経済成長を実現するためには、金融政策の正常化が必要とされていました。これにより、金融市場の健全な発展と、企業や個人の経済活動の活性化が期待されています 。

企業への資金調達コスト上昇と投資への影響

マイナス金利解除に伴い、企業の資金調達コストが上昇することが予想されます。低金利環境では、企業は安価な資金を借り入れて積極的に設備投資や事業拡大を行うことができましたが、金利が上昇することで借り入れコストが増加し、新規投資や事業拡大への意欲が減退する可能性があります 。

特に、中小企業にとっては、資金調達コストの上昇が大きな負担となることが考えられます。これにより、競争力のある企業とそうでない企業の格差が拡大し、経済全体の成長に影響を及ぼす可能性があります。一方で、金利上昇は企業の財務健全性を向上させる効果もあります。金利が高い環境では、資金調達の慎重さが求められ、無理な借り入れが抑制されるため、企業の経営の安定性が向上することが期待されます 。

総じて、マイナス金利解除は企業の資金調達環境に大きな影響を与えますが、経済の健全な成長を促進するためには、適切な対応が求められます。

個人消費と物価への波及効果の分析

マイナス金利解除は、個人消費と物価にも影響を及ぼすと考えられます。低金利環境では、個人はローンを利用して住宅や自動車を購入しやすくなり、消費が活発化する傾向があります。しかし、金利が上昇することにより、ローンの返済負担が増加し、消費意欲が減退する可能性があります 。

マイナス金利解除による金利上昇は、物価にも影響を与えることが考えられます。金利が上昇すると、消費が減少し、需要が抑制されるため、インフレーションの圧力が緩和される可能性があります。ただし、インフレーションが過度に抑制されると、経済成長が鈍化するリスクもあります。そのため、日銀は慎重に政策を運用し、経済のバランスを保つことが重要です 。

さらに、金利上昇は為替レートにも影響を与えます。金利が上昇すると、円の価値が上がり、輸出企業にとっては不利な環境が生じる可能性があります。これにより、輸出産業に依存する地域経済にも影響が及ぶことが考えられます 。

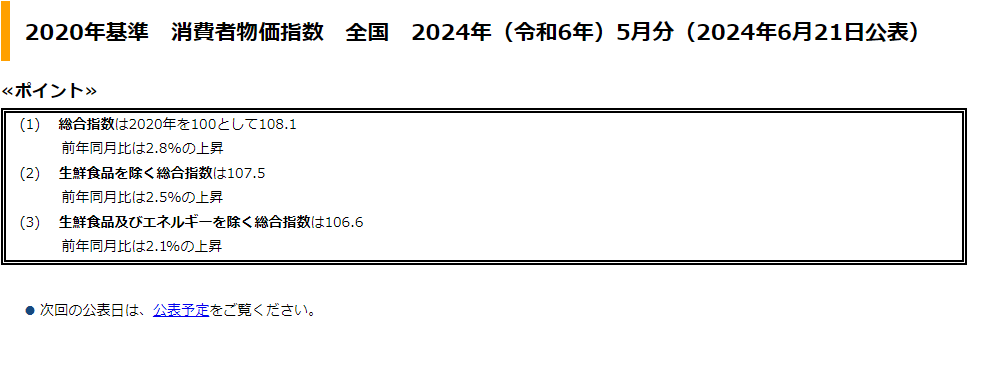

▼総務省より発表されている消費者物価指数(CPI)の動向に注目が集まる

金融機関の利益構造変化と市場への注目

マイナス金利解除は、金融機関の利益構造にも大きな変化をもたらします。低金利環境では、金融機関の収益が圧迫される一方で、金利が上昇すると、貸出金利が上昇し、金融機関の利ざやが拡大することが期待されます。これにより、金融機関の収益性が向上し、経営の安定性が増すことが予想されます 。

ただし、金利上昇が急激に進むと、貸し出し先の企業や個人の返済負担が増加し、不良債権のリスクが高まる可能性もあります。そのため、金融機関はリスク管理を強化し、健全な貸し出しを行うことが求められます 。

また、金融市場全体にも注目が集まります。金利上昇は、債券市場や株式市場に影響を与えるため、投資家の動向や市場の反応が重要となります。特に、長期金利の動向が注目され、債券市場のボラティリティが高まる可能性があります。日銀は、市場の動向を注視し、適切なコミュニケーションを通じて市場の安定を図ることが重要です。

マイナス金利解除後の日本経済の景気循環

金利上昇期待と円高・株安への懸念

マイナス金利解除による金利上昇は、円高や株安といった市場の反応を引き起こす可能性があります。金利が上昇すると、日本円の価値が高まり、円高が進行する傾向があります。円高は輸出企業の競争力を低下させ、収益を圧迫する要因となり得ます 。特に自動車産業や電機産業など、輸出依存度の高い企業にとっては、円高が業績に与える影響が大きいです。

また、金利上昇は株式市場にも影響を及ぼします。企業の資金調達コストが上昇することで、企業の収益見通しが悪化し、株価が下落する可能性があります。特に、高い成長率が期待されるテクノロジー企業やスタートアップ企業は、金利上昇による影響を強く受けることが考えられます 。これにより、投資家のリスク回避姿勢が強まり、株式市場全体が下落するリスクもあります。

円高と株安の組み合わせは、日本経済に対する不確実性を高める要因となります。これに対して、政府と日銀は適切な政策対応を講じ、市場の安定を図る必要があります。市場参加者に対する透明性のあるコミュニケーションが重要であり、政策変更の意図や背景を明確に伝えることで、市場の混乱を最小限に抑えることが求められます 。

住宅ローン金利上昇による購買意欲の変化

マイナス金利解除による金利上昇は、住宅ローンの金利にも直接的な影響を与えます。低金利環境下では、住宅ローンの金利が低く抑えられていたため、多くの消費者が住宅購入に積極的でした。しかし、金利が上昇することで、住宅ローンの返済負担が増加し、購買意欲が減退する可能性があります 。

特に、変動金利型の住宅ローンを利用している消費者にとっては、金利上昇の影響が大きく出ることが予想されます。金利が上昇すると、毎月の返済額が増加し、家計の負担が大きくなるため、消費者は住宅購入を控える傾向が強まるでしょう 。これにより、住宅市場の冷え込みが懸念されます。

一方で、固定金利型の住宅ローンを利用している消費者にとっては、金利上昇の影響は限定的です。固定金利型のローンは、契約時の金利が返済期間中に変わらないため、金利上昇による返済額の増加はありません。ただし、新規で住宅ローンを組む消費者にとっては、金利上昇に伴い、固定金利の水準も高くなるため、初期費用が増加することになります 。

このように、住宅ローン金利の上昇は、消費者の購買意欲に多大な影響を与える要因となります。政府や金融機関は、消費者への情報提供を強化し、適切な住宅ローンの選択を支援することが求められます。また、金利上昇に伴う市場の冷え込みを防ぐための施策も検討する必要があります 。

政府・日銀の金融政策運営と今後の見通し

政府と日銀の金融政策運営は、経済の安定と成長を支えるために重要な役割を果たします。マイナス金利解除後の金融政策運営においては、経済状況やインフレーションの動向を注視しつつ、適切な政策対応が求められます 。

まず、政府は財政政策を通じて経済の下支えを図ることが必要です。公共投資の拡大や減税措置を講じることで、企業の投資意欲を高め、消費者の購買意欲を刺激することが期待されます 。また、日銀は金融政策の正常化を進めつつ、市場の安定を図るための柔軟な対応が求められます。

特に、長期金利の動向に注目が集まります。長期金利が急上昇することを防ぐために、日銀は国債の買い入れを適切に行い、市場の安定を維持することが重要です。また、金融機関に対する支援策を強化し、リスク管理の徹底を図ることで、金融システムの安定性を確保することが求められます 。

今後の見通しとしては、世界経済の動向や地政学的リスクにも注視が必要です。特に、米国の金融政策や中国経済の動向が日本経済に与える影響は大きいため、国際的な協調が重要となります。政府と日銀は、国内外の経済状況を総合的に判断し、柔軟かつ迅速な政策対応を行うことで、経済の安定と持続的な成長を目指すことが求められます 。

世界経済と日本経済の相互依存関係

世界経済と日本経済の相互依存関係

世界経済と日本経済は密接に関連しており、相互に依存しています。日本は世界有数の輸出大国であり、製品やサービスの輸出を通じて多くの国々と経済的なつながりを持っています。例えば、自動車や電子製品などの主要産業は、海外市場の需要に大きく依存しています。したがって、世界経済の動向が日本の経済成長に直接的な影響を与えるのです。

また、日本はエネルギーや原材料の多くを輸入に頼っているため、グローバルな供給チェーンの安定性も重要です。例えば、原油価格の変動は日本の製造業や運輸業に大きな影響を与えます。さらに、円相場の変動も輸出入に直接影響を与える要因です。円高は輸出企業にとって不利ですが、輸入コストを低減させるため、消費者にとってはメリットがあります。一方で、円安は輸出を促進する一方で、輸入コストを増加させるため、企業のコスト構造に影響を与えます。

加えて、観光業も日本経済において重要な役割を果たしています。世界中からの観光客が日本を訪れることで、観光業関連の収益が増加し、地域経済の活性化につながります。近年では、アジアを中心に訪日観光客が増加しており、これが経済成長の一因となっています。

総じて、世界経済と日本経済の相互依存関係は非常に強く、国際的な経済状況が日本の経済活動に多大な影響を与えることは明白です。これに対して、日本政府と企業はグローバルな視点での戦略的な対応が求められます。

主要国の金利政策動向と円相場への影響

主要国の金利政策は、円相場に対して大きな影響を及ぼします。特にアメリカの連邦準備制度理事会(FRB)や欧州中央銀行(ECB)の金利政策は、為替市場での取引において重要な役割を果たします。例えば、アメリカが金利を引き上げると、ドルの価値が上昇し、相対的に円の価値が下がる傾向があります。これにより、円安が進行し、日本の輸出企業にとって有利な状況が生まれます。

一方で、欧州やその他の主要国が金利を引き上げると、その国の通貨が強くなり、円安が進行する場合もあります。しかし、これらの動きが過度に進むと、日本経済に対する影響が複雑化します。円安が進みすぎると、輸入コストが増加し、インフレ圧力が高まる可能性があります。また、エネルギーや原材料の輸入価格が上昇することで、企業の製造コストが増加し、最終的には消費者物価に影響を及ぼすことになります。

さらに、日本銀行(日銀)の金利政策も円相場に影響を与えます。日銀が金利を引き上げると、円の価値が上昇し、円高が進行する可能性があります。これは輸出企業にとっては不利ですが、輸入コストの低減に寄与し、国内消費の促進に繋がる場合もあります。したがって、日銀の政策決定は国内経済だけでなく、国際的な経済状況も考慮したバランスの取れたものである必要があります。

グローバル金融市場のリスク要因と日本経済

グローバル金融市場には多くのリスク要因が存在し、それが日本経済に大きな影響を与えることがあります。例えば、金融危機や地政学的リスク、自然災害などが挙げられます。これらのリスク要因は、金融市場のボラティリティを高め、投資家のリスク回避行動を促すことがあります。

まず、金融危機が発生すると、資産価格が急落し、金融機関の経営が不安定になる可能性があります。リーマンショックのような大規模な金融危機は、世界中の経済に深刻な影響を及ぼし、日本も例外ではありません。日本の金融機関や企業も、海外市場での資産評価損や信用不安に直面し、経済成長が鈍化するリスクが高まります。

また、地政学的リスクも重要な要素です。特に中東地域やアジアの緊張が高まると、原油価格の変動や貿易の停滞が懸念されます。これにより、エネルギーコストの上昇や供給チェーンの混乱が発生し、日本経済に対する影響が避けられません。さらに、自然災害もリスク要因の一つです。日本は地震や台風などの自然災害が多発する地域であり、これらの災害が経済活動に与える影響は甚大です。インフラの破壊や生産活動の停止が発生し、経済の回復には時間とコストがかかることがあります。

これらのリスク要因に対して、日本政府と企業は事前のリスク管理と危機対応策を講じることが重要です。例えば、金融機関は自己資本の充実を図り、経済の安定性を維持するための対策を強化する必要があります。また、企業は供給チェーンの多様化やリスク分散を図り、自然災害や地政学的リスクに対する耐性を高めることが求められます。

対応が必要です。企業は現地の経済状況や金融市場の動向を常に把握し、柔軟かつ迅速な対応を行うことで、海外市場での競争力を維持し、成長を続けることが期待されます。

マイナス金利解除を踏まえた今後の日本経済展望まとめ

マイナス金利解除は、日本経済に多岐にわたる影響を及ぼします。まず、企業の資金調達コストの上昇は、投資活動に影響を与える可能性があります。また、個人消費と物価への影響も見逃せません。特に、住宅ローン金利の上昇は購買意欲に変化をもたらすでしょう。

さらに、金融機関の利益構造も変化し、市場の注目を集めることになります。日銀の長期金利と短期金利の誘導目標の変遷や、世界経済の状況が日銀の金融政策に与える影響も重要なポイントです。デフレ脱却への取り組みが続く中で、金利政策の役割はますます重要となります。

政府と日銀の金融政策運営は、今後の経済見通しにおいて重要な役割を果たします。また、主要国の金利政策動向と円相場への影響も、日本経済にとって無視できない要素です。グローバル金融市場のリスク要因を考慮しつつ、日本企業の海外展開戦略も重要です。

これらの要素を総合的に見て、マイナス金利解除後の日本経済の展望を慎重に見守る必要があります。市場の動向や政策の変化に敏感に対応し、適切な戦略を立てることが求められます。