楽天株は今後どのような動向を示すのか?その投資判断にはどのようなポイントが重要なのか、一つ一つ詳しく見ていきましょう。

楽天株の今後の見通し

現状分析

楽天グループの2023年12月期の決算短信から、その経営成績や財政状態、および今後の見通しについて詳しく分析しました。

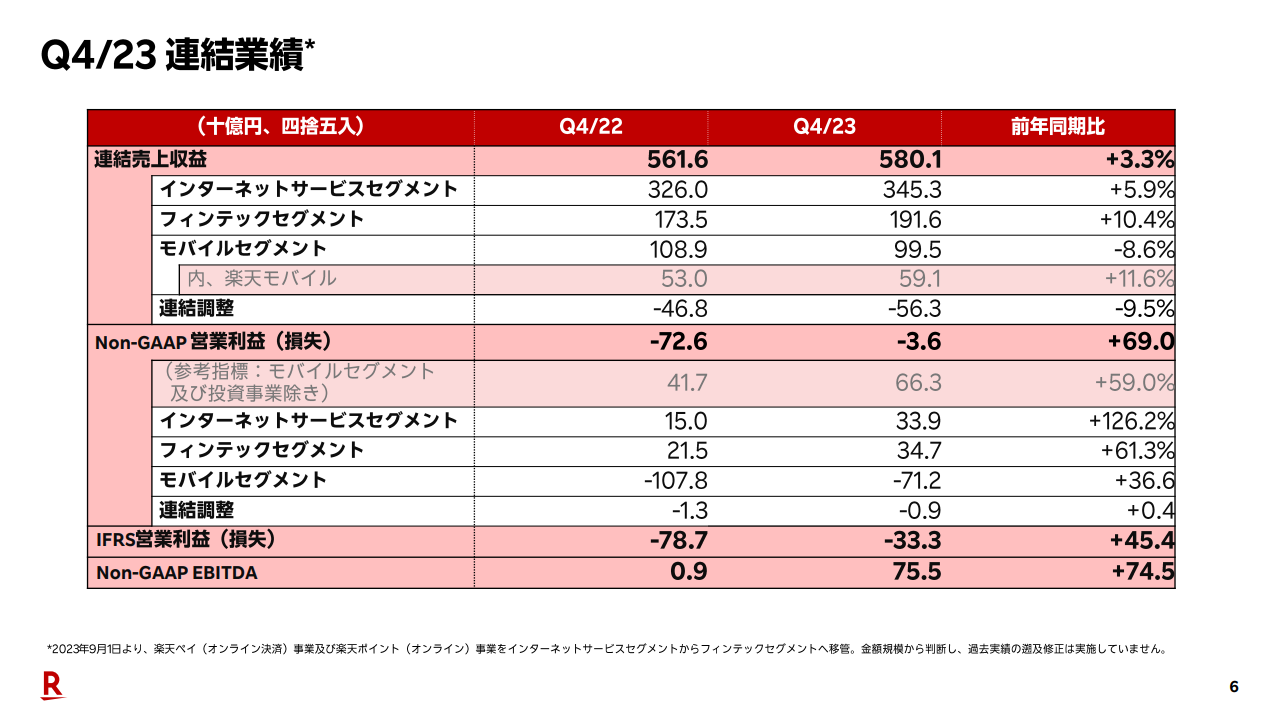

2023年度の楽天グループは、売上収益が前年度比7.8%増の2兆7135億円となりましたが、営業損失は約2130億円、税引前損失は約2180億円、当期純損失は約3395億円と、引き続き赤字経営が続いています。赤字幅は前年比で縮小しており、特に営業損失の減少が顕著です。また、資産合計は22兆6256億円で、前年度末に比べ2兆2329億円増加しました。

楽天グループのセグメント別業績では、インターネットサービスとフィンテックが収益向上に貢献しています。特にフィンテックセグメントは売上収益が11.2%増の7252億円、セグメント利益は36.8%増の1229億円と好調です。一方、モバイルセグメントは売上収益が3.9%増の3655億円となりましたが、セグメント損失は3375億円と依然として大きな赤字を抱えています。

2024年度については、楽天グループは証券サービスを除いた連結売上収益に関して二桁の成長率を目指すとしています。フィンテックセグメントでは、クレジットカード関連サービスや銀行サービスの拡大、証券サービスの事業拡大等を通じてさらなる成長を目指します。インターネットサービスセグメントでは、新規顧客の獲得や自治体との連携強化を進めると共に、データやAIの活用を通じた新しい市場の創造を目指しています。モバイルセグメントでは、契約者獲得の加速と早期の黒字化を目標に掲げています。

以上の分析から、楽天グループは引き続き経営改善に向けた努力を重ねており、特にフィンテックとインターネットサービスの好調が業績回復に貢献していることが読み取れます。ただし、モバイルセグメントの赤字幅縮小には成功しているものの、依然として大きな課題を抱えていることも明らかです。2024年度における二桁成長の達成やモバイルセグメントの黒字転換が、楽天グループの中長期的な業績回復に向けた鍵となるでしょう。

▶参照元 楽天 2023年12月期 決算短信

決算短信から今後の楽天株の成長要因

楽天の今後の成長要因は、主に以下の点にあります。

売上収益の増加: 2023年1~3月期の売上収益は前年同期比9.3%増の4,756億円であり 、売上収益の増収傾向が続いている点。

モバイル事業の赤字縮小: 2023年度の決算では、最終損益が3394億円の赤字であり、前の期の3772億円の赤字から赤字幅が縮小している 。モバイル事業の赤字幅が減ってきており、黒字化に向けた重要な指標 。

楽天モバイルの戦略: 2024年度からは事業基盤を確立するフェーズ1に移行し、リーンな経営への移行が計画されている 。今後の新たな資金調達でリファイナンスのリスクをどう管理するかがキーとなる 。

損益分岐点の提示: 楽天モバイルの損益分岐点シナリオが提示されており、その具体的な計画や進捗に注目

これらの点を踏まえると、楽天グループは売上収益の増加とモバイル事業の赤字縮小に努めていることがわかります。特にモバイル事業の戦略と損益分岐点の達成は、今後の楽天グループの業績回復において重要なファクターとなりそうです。

リスク要因と注意点

楽天株の投資判断においては、以下のリスク要因や注意点も考慮する必要があります。

業績の変動性: 楽天グループの事業は多岐にわたるため、特定のセグメントの業績変動が全体の業績に影響を及ぼす可能性があります。特に、モバイル事業やEC事業の競争が激化している点に注意が必要です。

モバイル事業の赤字: 楽天モバイルの赤字幅の縮小と黒字化の達成は、楽天グループ全体の業績改善に不可欠です。赤字縮小のペースや黒字化の見通しに関する情報に注意を払うことが重要です。

▶参照元 2023年度通期及び第4四半期決算説明会CEOグループ戦略

投資判断のポイント

楽天株の今後の見通しを判断する際には、以下のポイントに注意することが重要です。

- 業績の推移: 楽天の過去の業績推移や将来の成長見通しを詳細に分析することが重要です。

- 競合他社との比較: 楽天の競合他社との比較を行い、楽天の競争力や差別化ポイントを把握します。

- マクロ経済指標の分析: 楽天の業績に影響を与える可能性があるマクロ経済指標や業界動向を注視します。

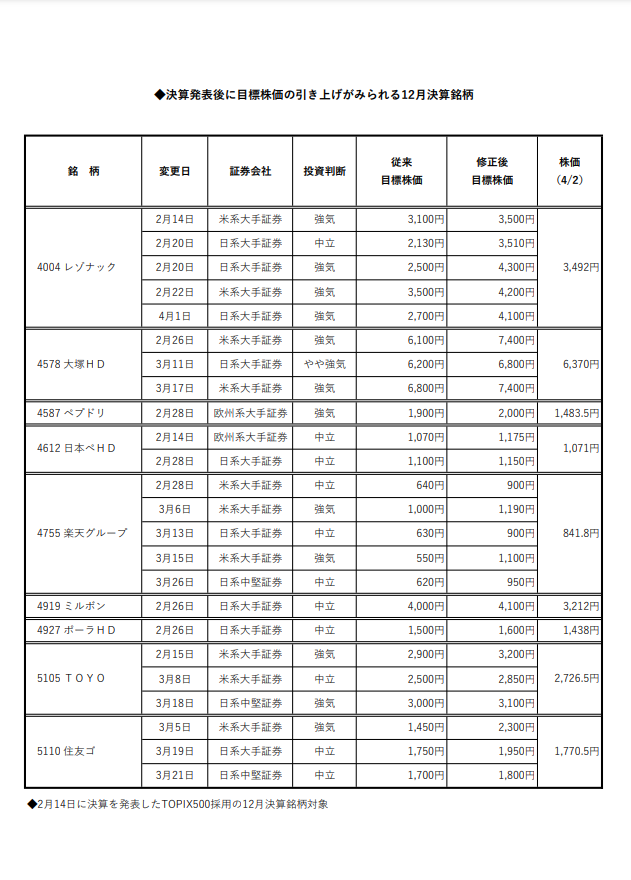

楽天グループ株価の各証券会社のアナリストの見解

現時点でのアナリストのコンセンサスは「中立」で、強気買い2人、買い2人、中立10人、売り2人の意見が分かれています。これは、投資家が楽天グループの株式を評価する際に慎重なアプローチを取るべきであることを示唆しています 。

業績回復の兆し

楽天グループは5年連続の最終赤字を記録しましたが、携帯事業の赤字が縮小していることから、いくつかの証券会社が目標株価を引き上げています。これは業績回復への期待感を示しています。

楽天グループの株価を左右する経済指標と業績データ

楽天グループの株価は、様々な経済指標と業績データに影響されます。その中でも重要な要素は、経済指標としての国内外の景気動向や政治情勢、業績データとしての楽天グループの売上高、利益、キャッシュフローなどが挙げられます。景気の好転や業績の拡大は、株価上昇の要因となりますが、逆に景気の悪化や業績の低迷は株価下落につながります。投資家はこれらの指標やデータを注意深く分析し、株価の動向を予測することが重要です。

以下例

株価変動の履歴: 過去10年間の株価の履歴や、週間・月間株価の高低など、時系列での株価変動が投資判断に重要な指標となります 。

企業業績: 売上高や利益率、そして過去3年平均PER(株価収益率)など、楽天グループの財務状況や収益性の指標が、投資家の楽天グループへの信頼を左右します 。

株価情報: 日々の始値、高値、安値、終値の株価四本値や、前営業日終値に対する変動幅・変動率など、株価の動きを把握することで、短期的な投資判断の材料となります 。

予想PERと予想配当利回り: 楽天グループの将来の成長性や収益性を示す予想PER(株価収益率)や、投資リターンを示す予想配当利回りは、中長期的な投資判断の基準となります 。

楽天グループの最新業績と市場評価

楽天グループの最新業績は、投資家にとって重要な情報源です。売上高、利益、キャッシュフローなどの業績データを分析し、企業の健全性や成長性を評価します。また、市場評価は株価を通じて反映されます。楽天グループの株価は、市場参加者の期待や評価によって変動します。業績が好調であれば株価が上昇し、逆に業績が低迷すれば株価が下落する傾向があります。

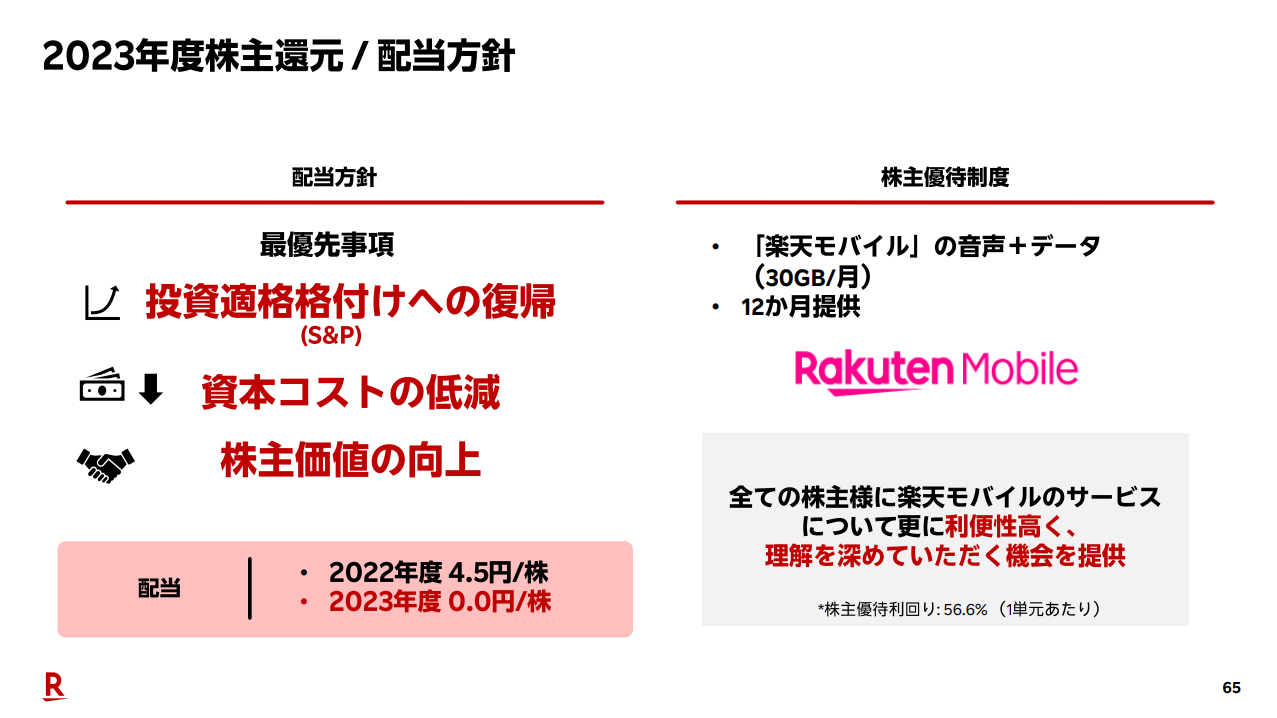

楽天株の過去の配当利回りと株主優待制度

楽天株の配当利回りと株主優待制度は、投資家にとって重要な収益源です。過去の配当利回りを分析することで、株式投資の収益性を評価します。また、株主優待制度は投資家の関心を引きつける要因の一つです。楽天グループの株主優待制度の内容や評価も投資判断の重要な要素となります。

▶参照元 2023年度通期及び第4四半期決算説明会CEOグループ戦略

米国と日本市場での楽天株価の比較分析

楽天株価の比較分析は、投資家にとって有益な情報源です。米国と日本市場での楽天株価の動向を比較することで、市場環境や投資家の違いを理解し、楽天株の相対的な評価を行います。両市場での楽天株価の変動を分析することで、グローバルな視点からの投資判断を行います。

楽天グループ株の投資判断:初心者でもわかるポイント

楽天グループ株の投資判断においては、初心者でも理解しやすいポイントがあります。企業の業績や財務状況、市場環境などを考慮し、リスクとリターンをバランスよく評価することが重要です。また、投資目的やリスク許容度に応じて、適切な投資戦略を選択することが大切です。

楽天株の買い時:上昇のサインと売り時の注意点

楽天株の買い時と売り時を判断するためには、上昇のサインや売り時の注意点を把握することが重要です。チャート分析やテクニカル指標を活用し、株価のトレンドやサポート・レジスタンスレベルを把握します。また、投資家は利益確定や損切りなどの売り時の戦略を明確にしておくことが重要です。

楽天株のリスク管理:投資失敗から資産を守る方法

楽天株のリスク管理は、投資家にとって重要なスキルの一つです。リスク分散や損失限定のためのポートフォリオの構築、損失を最小限に抑えるための損切り戦略などを考慮します。また、市場リスクや企業特有のリスクを理解し、それに対する対策を講じることが資産保護の鍵となります。

楽天株投資のメリット・デメリット比較

楽天株投資のメリットとデメリットを比較することで、投資判断の参考にします。メリットとしては、成長性の高い企業への投資機会や配当利回りの魅力などが挙げられます。一方、デメリットとしては、市場リスクや企業特有のリスク、株価の変動などがあります。投資家はこれらの要素を総合的に考慮し、リスクとリターンを適切にバランスさせることが重要です。

楽天グループの最新動向と展望

楽天グループは、最近、さまざまな注目すべき動きを見せています。その一つが、2024年第一四半期の業績発表です。楽天は利益成長を達成し、特にデジタルコマース部門での成長が顕著でした。また、楽天の将来の展望に関しては、デジタル技術の更なる活用やグローバル市場への進出が期待されています。これにより、楽天はさらなる収益成長と市場シェアの拡大を目指しています。

楽天グループの経営戦略と新規事業の取り組み

イノベーションへの重点投資: 楽天グループは、イノベーションを通じて持続可能な成長を目指しています。これには、技術開発や新サービスの創出が含まれます 。

オープンRANを活用したモバイル事業: 楽天グループは、オープンRAN技術を活用し、携帯電話事業者向けにネットワーク設計や運用サービスを提供する新戦略を展開しています。この取り組みは、グローバルなモバイル市場での楽天の存在感を高めることを目的としています 。

完全栄養食を軸とした新規ビジネス: 楽天グループは、日清食品とのパートナーシップを通じて、「完全栄養食」を軸に、健康や食品関連の新規ビジネスの創出を目指しています 。

モバイル事業の赤字転換: 楽天モバイルの赤字縮小と将来の黒字転換は、現在の経営課題です。楽天は、この課題を解決するための経営戦略を策定し、実行している段階にあります 。

楽天グループは、技術革新とサービスの多様化を通じて、新たなビジネスチャンスを積極的に探求しています。また、経営戦略の一環として、持続可能な成長を目指すための投資を続けており、特にモバイル事業の成長と安定化が、グループ全体の業績向上において重要な鍵を握っています。

楽天グループ他社との競争状況と協力関係

競争状況

楽天は、インターネット・Web業界とECサイトの分野で多数の企業と競争しています。これには、Amazon、Yahoo!、メルカリなどの大手オンラインマーケットプレイスが含まれます 。

特に、楽天モバイルは、競合他社と比較して品質を保つために多大な投資が必要とされ、さらなる赤字が予測されています。この競争は、他にも隠れた赤字事業が存在する可能性を示唆しています。

協力関係

楽天グループは、西友とOMO戦略を強化することで、スーパーマーケットのデジタル変革を推進しています。この協力関係は、オンラインとオフラインの融合を通じて顧客体験を向上させることを目的としています 。さらに、日清食品とのパートナーシップを通じて、「完全栄養食」を軸にした新規ビジネスの創出を図るなど、他業界の企業との協業も積極的に行っています 。

楽天グループ株価 まとめと投資家へのメッセージ

楽天グループの株価に関する分析と情報を通じて、以下のポイントが明確になります。

- 将来の見通し: 楽天グループの将来は明るいものと見られています。グローバル市場への進出や新規事業の拡大など、成長戦略の展開が期待されています。

- 投資判断のポイント: 楽天株の投資判断には、事業ポートフォリオの多様性や経済指標と業績データの分析が重要です。また、リスク管理や市場動向の把握も欠かせません。

- 投資家へのメッセージ: 楽天グループの株価は一時的な変動があるかもしれませんが、長期的な視点で見れば成長が期待されます。投資家は冷静な判断と着実なポートフォリオ構築を心がけるべきです。

最後に、楽天グループの今後の展望を見据えつつ、投資家は市場の動向に注意を払い、情報を正しく分析して行動することが重要です。