金投資は、安定した資産運用を目指す多くの投資家に選ばれる人気の手法です。しかし、買い時を間違えるとリスクが高まることも。本記事では、金市場の動向を見極めるポイントや、失敗を防ぐための実践的なアドバイスを分かりやすく解説します。初心者から経験者まで、すぐに役立つ情報を手に入れて、賢く資産を運用しましょう!

金の価格変動はどうして起こるのか?基礎知識を解説

金価格に影響を与える主な要因

経済情勢やインフレ

経済の安定性やインフレ率は金価格に直接影響を与えます。インフレが進行すると通貨の購買力が低下し、資産価値の保存手段として金の需要が高まります。例えば、1970年代のオイルショック時にはインフレ率の上昇とともに金価格も急騰しました。

中央銀行の政策(金利や通貨政策)

各国の中央銀行が実施する金利政策や通貨供給量の調整も金価格に影響を及ぼします。一般的に、金利が上昇すると利息を生む資産が魅力的となり、金の需要が減少し価格が下落する傾向があります。一方、低金利政策や量的緩和が行われると、金の需要が増加し価格が上昇することが多いです。

供給と需要のバランス

金の供給量は新規採掘やリサイクルによって決まりますが、採掘コストの上昇や新規鉱山の減少により供給が制約されることがあります。一方、宝飾品や工業用途、投資需要などの需要側の変動も価格に影響を与えます。例えば、新興国での経済成長に伴う宝飾品需要の増加は、金価格の上昇要因となります。

投資家心理や市場の動き

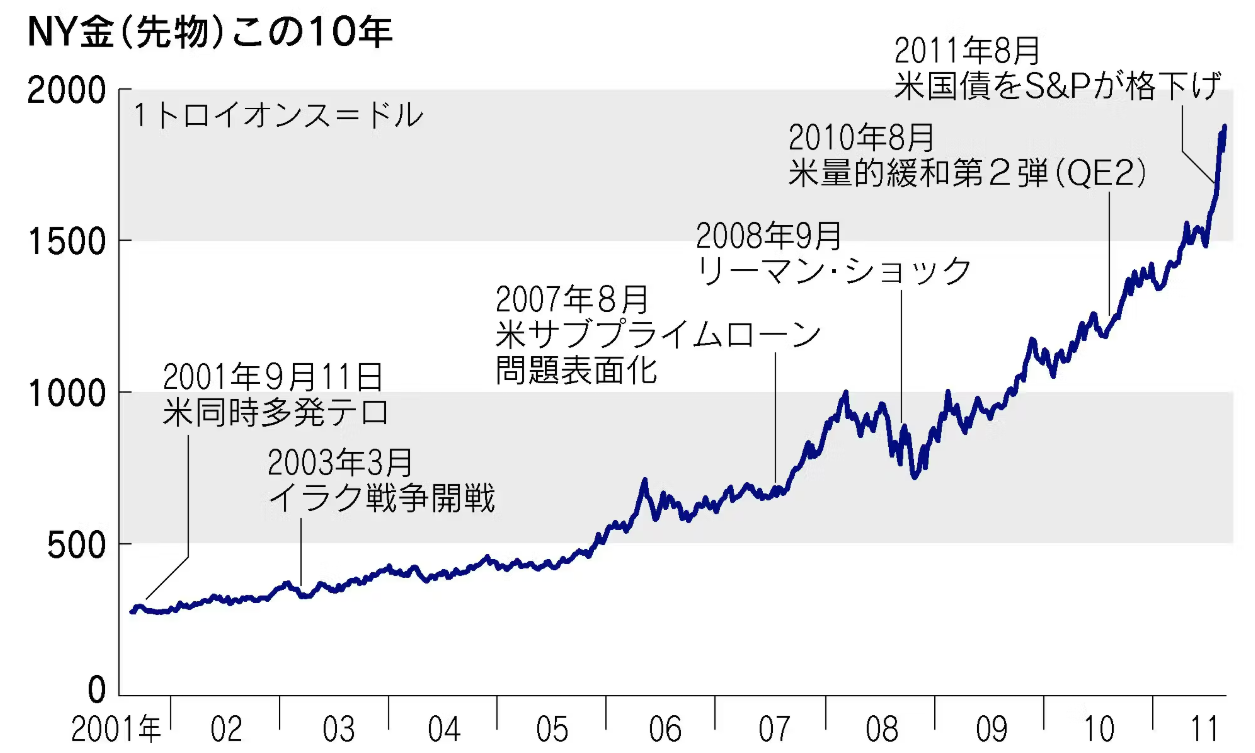

地政学的リスクや金融市場の不安定性が高まると、安全資産としての金の需要が増加します。例えば、2001年のアメリカ同時多発テロや2008年のリーマンショック時には、投資家がリスク回避のために金を購入し、価格が上昇しました。

▶参照文献 2001年9月11日 「有事の金」復活の日

長期的な金価格のトレンドを知る

過去数十年の金価格推移

過去50年間の金価格は、経済や政治の動向に応じて大きく変動してきました。1970年代のオイルショック、2000年代の金融危機、2020年代のパンデミックなど、各時期において金価格は上昇と下落を繰り返しています。特に、2024年には1gあたりの金価格が過去最高の13,879円に達しました。

リーマンショックやパンデミック時の金価格の動き

2008年のリーマンショックでは、金融市場の混乱により投資家が安全資産として金を選好し、価格が急上昇しました。同様に、2020年の新型コロナウイルスのパンデミック時にも、経済の不確実性から金の需要が高まり、価格が上昇しました。

これらの事例から、金価格は経済や政治の状況、投資家心理など多様な要因によって変動することがわかります。長期的な資産運用を考える際には、これらの要因を総合的に理解し、適切な判断を行うことが重要です。

金の買い時を見極める方法

1. 市場の動向をチェックする

金価格チャートを活用したタイミング分析

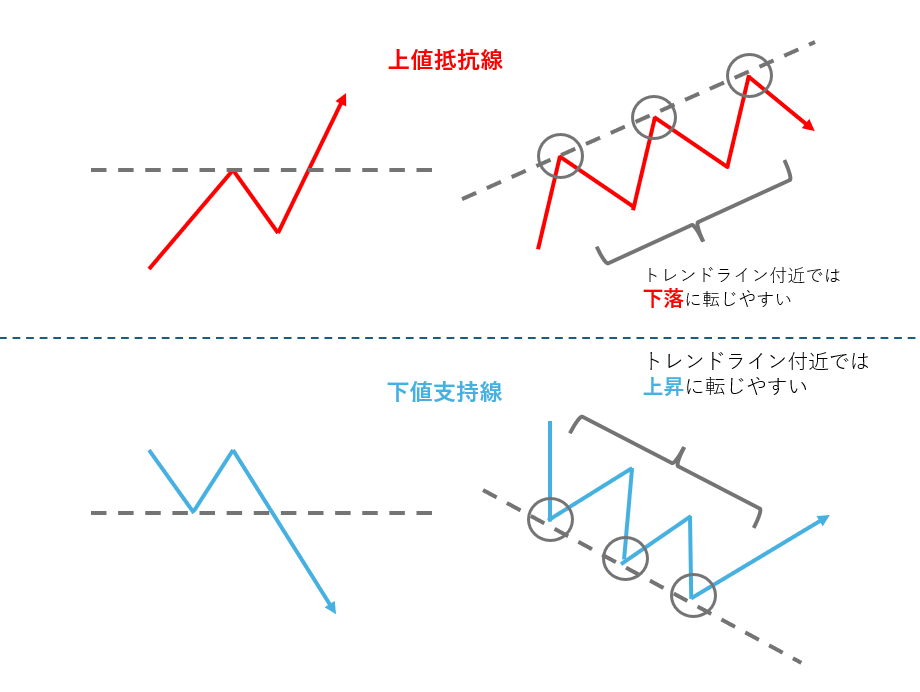

金価格は日々変動しています。過去の価格推移を分析することで、現在の価格が高値圏にあるのか、あるいは割安なのかを判断できます。例えば、過去10年間の金価格チャートを確認し、価格のトレンドやサポートライン、レジスタンスラインを把握することが重要です。

経済ニュースや金融政策の確認

金価格は経済情勢や各国の金融政策に大きく影響されます。特に、米国の政策金利の動向やインフレ率、地政学的リスクなどは金価格に直接的な影響を与えます。最新の経済ニュースや中央銀行の発表を定期的にチェックし、金価格の動向を予測する材料としましょう。

3. プロの意見や予測を参考にする

アナリストのレポートや市場予測の活用

金融機関や専門家が発表するレポートや市場予測は、金価格の動向を把握する上で有益な情報源です。例えば、OANDAのマーケットニュースでは、金価格の最新動向やテクニカル分析が提供されています。これらの情報を活用し、市場のトレンドや今後の見通しを理解しましょう。

金融系ニュースサイトのおすすめ

最新の経済ニュースや市場動向を把握するためには、信頼性の高い金融系ニュースサイトを定期的にチェックすることが重要です。例えば、三菱マテリアルの「GOLDPARK」では、金に関する基礎知識や市場動向が詳しく解説されています。金の購入は、適切なタイミングと明確な投資目的、そして最新の情報収集が鍵となります。上記のステップを参考に、自身の投資戦略を立ててみてください。

現物資産として金を買う際のポイント

現物金の種類と選び方

金地金(インゴット)のメリットとデメリット

メリット: 金地金は純度が高く、投資目的での保有に適しています。大口取引の場合、手数料が抑えられることが多く、長期的な資産保全に向いています。

デメリット: 小口の購入では手数料が高くなる傾向があります。また、保管場所の確保や盗難リスクへの対策が必要です。

金貨の購入時に注意すべきポイント

金貨は美術的価値や収集価値もあり、投資以外の楽しみも提供します。しかし、購入時には以下の点に注意が必要です。

- 純度と重量の確認: 金貨の純度や重量は種類によって異なります。購入前にしっかり確認しましょう。

- プレミアム価格: 一部の金貨は希少性やデザイン性から、金地金よりも高い価格で取引されることがあります。

- 偽造品のリスク: 市場には偽造品も存在するため、信頼できる販売店から購入することが重要です。

購入コストを理解する

販売手数料や保管料の詳細

金の購入には、以下のコストが発生します。

- 販売手数料: 購入時に販売業者へ支払う手数料です。重量や購入量によって異なります。例えば、500g未満の金を購入する際には「バーチャージ」という手数料がかかります。

- 保管料: 自宅での保管にはリスクが伴うため、専門の保管サービスを利用する場合、その費用が発生します。

購入時と売却時に発生するコストの比較

購入時だけでなく、売却時にもコストが発生します。

- スプレッド: 購入価格と売却価格の差額で、これが実質的なコストとなります。

- 売却手数料: 売却時に業者へ支払う手数料です。購入時と同様に、重量や取引量によって異なります。

これらのコストを事前に把握し、総合的な投資計画を立てることが重要です。

ETFではなく現物を選ぶ理由

金への投資手段として、ETF(上場投資信託)もありますが、現物を選ぶ理由として以下の点が挙げられます。

- 実物資産の安心感: 現物の金は手元に保有できるため、金融機関の破綻リスクやシステム障害の影響を受けにくいという安心感があります。

- 金ETFと現物金の違い: 金ETFは市場で取引されるため、流動性が高く、少額から投資可能です。しかし、ETFは金融商品であり、発行体の信用リスクや管理費用が発生します。一方、現物の金はそのもの自体に価値があり、長期的な資産保全に適しています。

金の購入を検討する際は、これらのポイントを踏まえ、自身の投資目的やリスク許容度に合わせた選択を行うことが重要です。

金の売り時を考える:どこまで上がるかを予測する方法

金は資産の保全やインフレ対策として投資家にとって魅力的な選択肢ですが、売却のタイミングを誤ると期待するリターンを得られない可能性があります。ここでは、金の売り時を見極めるための方法について解説します。

売却のタイミングを見極めるポイント

利益確定の目安を設定する

投資では、利益確定の基準を明確に設定することが重要です。以下のような目安を設定すると、迷わず売却判断を下せます。

- 目標価格の設定

購入時の価格から一定の利益率を目指して目標価格を設定します。例えば、10~20%の上昇を基準にするのも一つの方法です。 - ポートフォリオ全体のバランスを考慮

金価格が上昇して資産全体のバランスが崩れた場合、ポートフォリオを調整するために一部を売却する判断も有効です。

長期保有で得られるメリットとリスク

金を長期的に保有することで得られるメリットとリスクを理解し、売却タイミングを見極めましょう。

- メリット

インフレや通貨価値の下落時に資産の価値を保つことができる点。特に不況期には安全資産として金の需要が高まることが期待されます。 - リスク

金は配当や利息を生まないため、長期保有することで得られる利益は価格上昇に限られます。また、価格が高騰しすぎた場合、その後の調整局面で大きな損失を招く可能性もあります。

市場予測に基づいた判断基準

金価格予測モデルの活用

金の価格動向を予測するためには、以下のようなモデルやデータを活用するのが効果的です。

- 歴史的な価格トレンド

過去の金価格の変動パターンを確認し、現在の価格が過去の高値や安値に近いかどうかを把握します。 - 経済指標との相関

米国の政策金利、ドルの為替レート、インフレ率などの経済指標が金価格に与える影響を分析します。 - 専門家の予測

アナリストのレポートや金融機関が発表する予測モデルを参考に、売却のタイミングを判断します。

ファンダメンタルズ分析 vs テクニカル分析

金価格の動きを予測するためには、ファンダメンタルズ分析とテクニカル分析の両方を組み合わせると効果的です。

- ファンダメンタルズ分析

世界の経済情勢、地政学的リスク、インフレ動向、中央銀行の政策(金利政策や量的緩和など)を元に、金の需要と供給を総合的に評価します。例えば、不況期やインフレ懸念が高まると金価格が上昇する傾向があります。 - テクニカル分析

金価格チャートを活用し、サポートラインやレジスタンスライン、移動平均線、RSI(相対力指数)などの指標を利用して価格のトレンドや売買のタイミングを判断します。

金投資で失敗しないための注意点

金は古くから「安全資産」として認識され、経済不安やインフレ時に価値が上昇することが期待されます。しかし、金投資にはリスクが伴い、注意しないと失敗する可能性もあります。金に投資する際には、適切なリスク管理と戦略が必要です。ここでは、金投資で失敗しないための重要な注意点を解説します。

投資金額を管理する方法

自分の資産ポートフォリオにおける金の割合

金投資を行う際、まず自分の資産ポートフォリオ全体における金の割合を決めることが重要です。金はその価値が相対的に安定しているため、ポートフォリオの一部として適切に組み入れることで、リスク分散の役割を果たします。

- ポートフォリオのバランスを考える

金は価格変動が比較的少なく、株式や債券とは異なる動きをすることが多いため、他のリスク資産とバランスを取る役割を果たします。多くの投資家は、金をポートフォリオの5%〜15%程度に設定しています。 - 過剰な投資は避ける

金に過剰に投資しすぎると、経済環境が変わった場合に損失を被るリスクが高まります。過度な依存を避け、他の資産クラスとのバランスを大切にしましょう。

他の資産クラスとのバランスを取る重要性

金投資だけに依存するのではなく、株式、不動産、債券など、他の資産クラスとのバランスを取ることが非常に重要です。以下の理由から、バランスの取れたポートフォリオを構築することが推奨されます。

- リスク分散

金は確かに安全資産とされていますが、価格が上昇しない時期もあります。逆に、株式や不動産は経済成長時にリターンを上げる可能性があります。これらの資産と金を適切に分けることで、リスクを分散し、全体的なリターンを安定させることができます。 - 市場の状況に応じた柔軟な対応

経済状況に応じて、資産クラスの割合を変更することも有効です。例えば、景気後退時には金の割合を高める、経済回復局面では株式を重視するなど、ポートフォリオの再調整を行いましょう。

現物金の保管リスクと対策

現物金は、インゴットや金貨として保有することができますが、保管場所やリスク管理が非常に重要です。適切な保管方法を選び、万が一のリスクに備えることが求められます。

安全な保管方法(銀行貸金庫や専用保管サービス)

現物金を保管する際、まず考慮すべきは「安全性」です。自宅での保管は盗難や火災のリスクがあるため、以下の方法で保管することをおすすめします。

- 銀行貸金庫

銀行貸金庫は、最も一般的で信頼性の高い保管方法の一つです。金の保管に特化した貸金庫を利用すれば、厳重なセキュリティのもとで保管できます。 - 専用保管サービス

金を専門に扱う保管サービスを提供している業者もあります。これらのサービスでは、保険付きで金を保管してもらえる場合もあり、安全性が確保されます。

まとめ

金投資を始める最適なタイミングは、単に市場の動向や価格予測に依存するのではなく、自分の投資目的やリスク許容度に基づいて判断することが重要です。金は長期的に価値を保つことが期待される資産ですが、その特性を理解し、計画的に投資を行うことで、より確実な成果を得ることができます。最終的には、自分自身の状況をしっかりと把握し、タイミングを見極めて、金投資を成功させましょう。