金融業界でのキャリア形成を目指すなら、まずは業界研究から始めましょう。急速に変化する金融市場で成功するためには、最新のトレンドや求められるスキルを理解し、自分の強みを最大限に活かすことが重要です。本記事では、金融業界でのキャリアアップを実現するための業界研究の方法や、成功するための具体的な戦略について詳しく解説します。これから金融業界でのキャリアを築こうと考えている方にとって、必読のガイドとなるでしょう。

金融業界の全体像を理解しよう

金融業界は、経済の中で極めて重要な役割を果たしています。銀行、証券、保険、クレジットカード、ファンドマネジメントなど、多岐にわたる分野から成り立っており、それぞれが経済の円滑な運営を支えています。銀行業務は預金や貸付を通じて資金の流れを促進し、証券業務は株式や債券の売買を通じて企業の資金調達を支援します。保険業務はリスク管理とリスク分散の役割を担い、クレジットカード業務は消費者の支出を支援し、ファンドマネジメントは投資家の資産運用をサポートします。

金融業界の各セクターは互いに密接に関連しており、全体として金融システムを形成しています。このシステムは、資金の供給者(預金者や投資家)と資金の需要者(企業や政府)の間で資金を効率的に流通させることを目的としています。金融市場は、短期金融市場と長期金融市場に大別され、短期市場は主に短期の資金運用を、長期市場は長期の資金調達を扱います。

また、金融業界は規制の対象でもあり、各国の金融当局によって監督されています。これにより、金融市場の安定性と透明性が確保され、不正行為や市場の混乱を防止することができます。金融危機や経済の波動に対する耐性を高めるため、国際的な規制基準も設けられています。これにより、金融機関は健全な経営を維持し、顧客の信頼を得ることが求められます。

近年では、フィンテック(金融テクノロジー)の台頭により、金融業界は大きな変革を迎えています。デジタルバンキングやブロックチェーン技術の導入が進み、従来の金融サービスがより迅速かつ効率的に提供されるようになりました。このような技術革新は、消費者に新たな価値を提供し、業界全体の競争力を高めています。

金融業界を理解するためには、各セクターの役割や相互関係、規制環境、技術革新の動向など、幅広い視点からの知識が必要です。これにより、業界内での自分の立ち位置を見定め、適切なキャリアパスを描くことが可能になります。

今後の金融業界の動向と将来性を把握する

金融業界は、経済の心臓部ともいえる重要なセクターであり、その動向は常に注目されています。近年の技術革新や社会経済の変化に伴い、金融業界も大きな変革期を迎えています。今後の金融業界の動向と将来性を把握することは、キャリアを築く上で非常に重要です。

まず、フィンテックの急速な発展が挙げられます。フィンテックとは、金融とテクノロジーを組み合わせた言葉であり、オンラインバンキングやモバイル決済、ロボアドバイザー、暗号通貨など、多岐にわたる新しい金融サービスを指します。これらの技術は、金融サービスの提供方法を根本的に変え、従来の金融機関に大きな影響を与えています。特に、ブロックチェーン技術の普及は、取引の透明性とセキュリティを高めるとともに、取引コストの削減にも寄与しています。

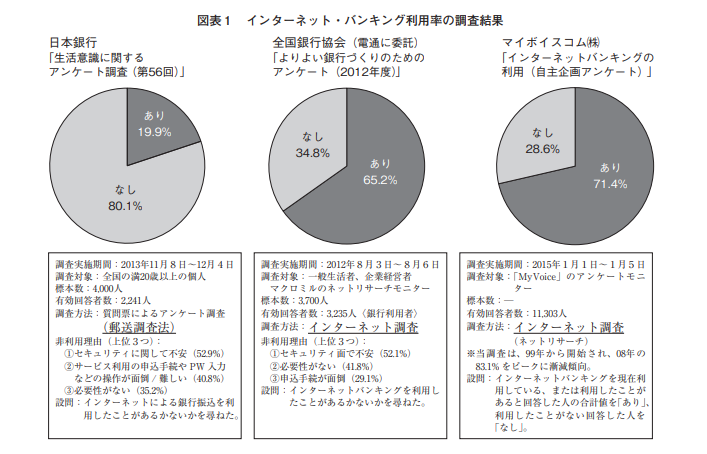

下記の図はテクノロジーの進化によるインターネットバンキング利用に関するアンケート

また、サステナビリティとESG(環境・社会・ガバナンス)投資の重要性が増しています。投資家は、持続可能な成長を追求する企業に対して高い関心を持ち、環境保護や社会貢献を重視する企業に資金を投じる傾向が強まっています。これにより、金融機関もESG基準に準拠した商品やサービスを提供する必要性が高まっています。

さらに、中央銀行デジタル通貨(CBDC)の導入も今後の重要なトレンドの一つです。各国の中央銀行がデジタル通貨の研究と開発を進めており、これが実現すれば、金融システム全体に大きな影響を及ぼすことが予想されます。CBDCは、取引の効率性と安全性を向上させ、金融包摂を促進する一方で、プライバシーやセキュリティの課題も抱えています。

加えて、気候変動リスクへの対応も重要な課題です。金融機関は、気候変動による物理的リスクや移行リスクを評価し、投資ポートフォリオの管理に反映させる必要があります。これにより、持続可能な経済成長を支えるとともに、投資家の信頼を獲得することが求められます。

最後に、リモートワークの普及とデジタルトランスフォーメーション(DX)の進展も、金融業界に大きな影響を与えています。リモートワークの増加により、金融機関は柔軟な働き方を提供する必要があり、また、DXによって業務プロセスの効率化や顧客サービスの向上が期待されています。

このように、金融業界は多くの変革の波にさらされており、今後も新たな動向が現れることが予想されます。これらの動向をしっかりと把握し、柔軟に対応することで、金融業界での成功を掴むことができるでしょう。

金融業界における具体的な職種と仕事内容を紹介

金融業界は多岐にわたる職種と専門分野を含んでおり、それぞれの役割は異なるが、共通して高い専門性とスキルが求められます。ここでは、金融業界における主要な職種とその仕事内容を紹介します。

まず、銀行員です。銀行員は、個人や企業に対して金融サービスを提供し、預金や貸付、投資のアドバイスなどを行います。リテールバンキング部門では、個人顧客の口座開設やローン申請の手続き、資産運用のサポートを担当します。一方、法人向けのバンキング部門では、企業の資金調達や融資、M&Aのアドバイスなどを行います。また、リスク管理やコンプライアンスの業務も重要な役割を果たします。

次に、証券アナリストです。証券アナリストは、株式や債券の価値を評価し、投資家に対して投資のアドバイスを行います。市場の動向を分析し、企業の業績や経済指標を評価することで、投資判断をサポートします。証券アナリストは、金融モデルの構築やデータ分析、レポートの作成など、多岐にわたる業務を担当します。また、クライアントとのコミュニケーションも重要であり、投資戦略の提案や市場の見通しを提供します。

ファンドマネージャーも重要な職種の一つです。ファンドマネージャーは、投資信託や年金基金などの資産を運用し、投資家の利益を最大化することを目的としています。市場の動向を分析し、ポートフォリオの構築と管理を行います。具体的には、株式や債券、不動産など多様な資産クラスに投資し、リスクとリターンのバランスを考慮しながら運用します。また、投資戦略の立案やリスク管理、パフォーマンスの評価も重要な業務です。

クレジットアナリストは、企業や個人の信用リスクを評価する専門職です。クレジットアナリストは、財務諸表や経済指標を分析し、貸付や債券投資のリスクを評価します。信用リスクの分析を通じて、金融機関の融資判断や投資戦略をサポートします。また、クレジットアナリストは、定量的なデータ分析だけでなく、企業の経営戦略や市場環境を総合的に評価する能力も求められます。

リスクマネージャーは、金融機関のリスクを管理し、経営の安定性を確保するための戦略を立案します。市場リスクや信用リスク、オペレーショナルリスクなど、さまざまなリスクを評価し、リスク軽減策を実施します。また、リスクマネージャーは、リスク管理のフレームワークを構築し、内部監査やコンプライアンスの遵守を監視します。金融機関の経営戦略に深く関与し、リスクとリターンのバランスを取る役割を担っています。

金融業界の職種は多岐にわたり、それぞれが専門的な知識とスキルを必要とします。自分の興味や能力に応じて、最適なキャリアパスを選ぶことが重要です。

大手企業からスタートアップまで、業界内で活躍する企業の紹介

金融業界では、大手企業からスタートアップまで、多種多様な企業が活躍しています。それぞれの企業は異なる強みやビジネスモデルを持ち、業界全体の発展に寄与しています。ここでは、代表的な企業を紹介し、その特徴と取り組みについて解説します。

まず、大手企業の代表例として三菱UFJフィナンシャル・グループ(MUFG)が挙げられます。MUFGは、日本最大の金融グループの一つであり、銀行、信託銀行、証券、クレジットカード、リースなど多岐にわたる金融サービスを提供しています。グローバルなネットワークを活かし、国内外での事業展開を積極的に行っています。MUFGは、デジタルトランスフォーメーション(DX)を推進し、フィンテック企業との連携を強化することで、新たな金融サービスの提供を目指しています。

次に、ゴールドマン・サックスです。ゴールドマン・サックスは、投資銀行業務で世界的に知られており、M&A、資本市場、資産運用、プライベートエクイティなど、多岐にわたる業務を行っています。特に、金融市場の動向に精通し、高度な分析能力と迅速な対応力を持つことで知られています。ゴールドマン・サックスは、顧客に対して革新的なソリューションを提供し、高い信頼を得ています。

楽天グループも注目すべき企業です。楽天は、eコマースを中心としたビジネスを展開してきましたが、近年では金融サービスにも積極的に参入しています。楽天銀行、楽天証券、楽天カード、楽天ペイなど、多岐にわたる金融サービスを提供し、ユーザーの利便性を高めています。特に、デジタルプラットフォームを活用した金融サービスは、若年層を中心に高い支持を得ています。

スタートアップ企業としては、Revolutが注目されています。Revolutは、イギリス発のフィンテック企業であり、モバイルバンキングや国際送金、暗号通貨取引など、多岐にわたるサービスを提供しています。シンプルで使いやすいアプリケーションを通じて、低コストで迅速な金融サービスを提供することで、急速にユーザー数を拡大しています。Revolutは、既存の銀行システムに挑戦する革新的なビジネスモデルを持ち、多くの投資家から注目されています。

また、日本のスタートアップとしてはマネーフォワードが挙げられます。マネーフォワードは、家計簿アプリやクラウド会計ソフトを提供する企業であり、個人や中小企業の財務管理をサポートしています。シンプルで直感的な操作性を特徴とし、多くのユーザーに支持されています。マネーフォワードは、金融機関との連携を強化し、より多様な金融サービスを提供することを目指しています。

このように、金融業界には大手企業からスタートアップまで、多様な企業が存在し、それぞれが異なるアプローチで市場に挑戦しています。自分のキャリアを考える際には、各企業の特徴やビジネスモデルを理解し、自分に最適な企業を選ぶことが重要です。

金融キャリアを築くためのスキルアップ方法

金融業界で成功するためには、継続的なスキルアップが不可欠です。金融市場は急速に変化しており、業界で求められるスキルも常に進化しています。ここでは、金融キャリアを築くための具体的なスキルアップ方法を紹介します。

まず、金融業界で働くためには、経済や金融の基礎知識が必須です。これには、経済学、会計学、金融理論などが含まれます。これらの基礎知識をしっかりと身につけることで、日々の業務や市場の動向を理解しやすくなります。また、これらの知識を応用することで、より高度な分析や判断が可能になります。

次に、金融業界では専門的な資格が非常に重要です。例えば、証券アナリストやファンドマネージャーを目指す場合には、CFA(Chartered Financial Analyst)の資格が役立ちます。また、金融リスクマネジメントの専門家を目指すなら、FRM(Financial Risk Manager)の資格が推奨されます。これらの資格は、業界内での信頼性を高めるとともに、キャリアの幅を広げる助けになります。

さらに、語学力も金融業界では大きな武器となります。特に英語は国際金融市場での共通言語であり、英語のコミュニケーション能力が高いほど、海外のクライアントや同僚との連携がスムーズになります。語学力を向上させるためには、定期的な英会話レッスンや英語のビジネス書の読書、海外ニュースの視聴などが効果的です。

実践的なスキルも忘れてはなりません。データ分析やプログラミングのスキルは、現代の金融業務で非常に重要です。PythonやRなどのプログラミング言語を学び、データ分析の手法を習得することで、業務の効率化や高度なデータ解析が可能になります。オンラインコースや専門書を活用して、これらのスキルを磨くことが推奨されます。

最後に、ネットワーキングもキャリアアップには欠かせません。業界のイベントやセミナーに参加し、同僚や業界の専門家と交流することで、新たな知見やビジネスチャンスを得ることができます。LinkedInなどのプロフェッショナルなSNSを活用し、ネットワークを広げることも重要です。

これらのスキルアップ方法を実践することで、金融業界でのキャリアを着実に築き上げることができます。継続的な学習と実践を通じて、自分自身の市場価値を高め、より高い目標を達成することができるでしょう。

分析力を高めるための独自研究とデータの活用方法

金融業界での成功には、優れた分析力が欠かせません。ここでは、分析力を高めるための独自研究とデータの活用方法について詳しく解説します。

まず、分析力を高めるためには、日常的にデータに触れる習慣を持つことが重要です。これには、経済指標や企業の財務データ、株価データなどを定期的にチェックすることが含まれます。経済ニュースや専門誌を購読し、最新の経済動向や市場のトレンドを把握することも有効です。これにより、データに基づいた判断力が養われ、分析の精度が向上します。

次に、独自研究を行うことが推奨されます。独自研究とは、自分自身で設定したテーマに基づき、データを収集・分析し、結論を導き出すプロセスです。例えば、特定の業界や企業の成長要因を分析する研究や、マクロ経済の動向と株式市場の関連性を探る研究などが考えられます。独自研究を通じて、自分の分析力を鍛え、実際の業務に応用するスキルを身につけることができます。

データ分析の技術も不可欠です。現代の金融業務では、PythonやRなどのプログラミング言語を用いたデータ分析が一般的です。これらの言語を習得することで、大量のデータを効率的に処理し、意味のあるインサイトを抽出することが可能になります。オンラインコースや専門書を活用して、これらのスキルを磨くことが推奨されます。また、エクセルなどのスプレッドシートソフトウェアも基本的な分析ツールとして重要です。データの集計やグラフ作成、シミュレーションなど、日常的な業務で頻繁に使用されるため、高度なエクセルスキルを習得することも有益です。

さらに、統計学や経済学の知識を深めることも分析力向上には不可欠です。統計学の基礎を理解することで、データの正確な解釈や分析結果の信頼性を高めることができます。経済学の知識は、マクロ経済の動向や市場のメカニズムを理解するために役立ちます。大学の公開講座やオンラインコースを利用して、これらの知識を深めることが推奨されます。

最後に、分析結果を効果的に伝えるスキルも重要です。プレゼンテーションやレポートの作成を通じて、自分の分析結果を分かりやすく伝える能力を磨くことが求められます。グラフやチャートを活用し、視覚的に分かりやすい資料を作成することで、説得力のあるプレゼンテーションが可能になります。

これらの方法を実践することで、分析力を高めることができます。継続的な学習と実践を通じて、自分自身のスキルを向上させ、金融業界でのキャリアアップを目指しましょう。

業務で求められるITスキルを身につけるためのおすすめ学習方法

金融業界では、デジタル化と技術革新が進む中で、ITスキルの重要性が増しています。ここでは、業務で求められるITスキルを身につけるためのおすすめ学習方法について解説します。

まず、基本的なプログラミングスキルの習得が重要です。金融業界では、PythonやRなどのプログラミング言語が広く使用されています。これらの言語は、データ分析やアルゴリズムトレーディング、リスク管理など、さまざまな業務で役立ちます。オンラインコースやプログラミングスクールを活用し、基礎から応用までのスキルを体系的に学ぶことが推奨されます。また、実際のプロジェクトを通じて実践的な経験を積むことも重要です。GitHubなどのプラットフォームを利用して、自分のコードを公開し、フィードバックを受けることも有益です。

次に、データベース管理のスキルも欠かせません。金融業界では、大量のデータを効率的に管理・利用するために、SQL(Structured Query Language)などのデータベース言語が必要です。SQLを習得することで、データベースの設計やデータ抽出、クエリの最適化などが可能になります。オンラインコースや専門書を活用して、実践的なスキルを習得しましょう。また、実際のデータベースを使ったプロジェクトを通じて、実務経験を積むことも重要です。

さらに、ビッグデータと機械学習の知識も重要です。ビッグデータの分析や機械学習の手法は、金融業務の高度化に大きく貢献します。PythonのライブラリであるPandasやScikit-learn、TensorFlowなどを活用し、データ分析や機械学習のスキルを習得することが求められます。これらのスキルを学ぶためには、オンラインコースやハンズオンのワークショップが役立ちます。また、Kaggleなどのデータサイエンスコミュニティに参加し、コンペティションに挑戦することで、実践的なスキルを磨くことができます。

ITスキルの習得には、クラウドコンピューティングの知識も不可欠です。金融業界では、AWS(Amazon Web Services)やGoogle Cloud Platform、Microsoft Azureなどのクラウドサービスを利用する機会が増えています。クラウドコンピューティングの基礎を理解し、インフラの設計や運用、セキュリティ管理のスキルを身につけることが重要です。オンラインコースや公式ドキュメントを活用して、クラウドサービスの利用方法を学びましょう。

サイバーセキュリティの知識も必要です。金融業界では、データの安全性とプライバシー保護が非常に重要です。セキュリティの基本原則や最新のセキュリティ技術を理解し、リスク管理やコンプライアンスのスキルを習得することが求められます。サイバーセキュリティに関する専門コースや資格取得を目指し、セキュリティ意識を高めることが推奨されます。

これらの学習方法を通じて、業務で求められるITスキルを効果的に身につけることができます。継続的な学習と実践を重ねることで、自分の市場価値を高め、金融業界でのキャリアアップを目指しましょう。

人間関係や営業力を向上させるためのコミュニケーション術

金融業界での成功には、優れた人間関係構築能力と営業力が欠かせません。ここでは、人間関係や営業力を向上させるためのコミュニケーション術について詳しく解説します。

まず、効果的なコミュニケーションの基本として、傾聴の重要性があります。相手の話をしっかりと聞くことで、信頼関係を築きやすくなります。傾聴とは、単に話を聞くだけでなく、相手の意図や感情を理解し、共感することです。これにより、相手は自分の意見が尊重されていると感じ、コミュニケーションが円滑になります。また、質問を投げかけることで、相手の考えやニーズを引き出し、より深い対話が可能になります。

次に、明確で効果的な表現力が求められます。自分の意見や提案を分かりやすく伝えるためには、論理的な構成と具体的な例示が重要です。例えば、プレゼンテーションや報告書では、重要なポイントを明確にし、視覚的な資料を用いることで、理解を促進します。また、適切な言葉遣いやトーンも重要です。ビジネスシーンでは、プロフェッショナルでありながら、親しみやすいコミュニケーションスタイルが求められます。

さらに、ノンバーバルコミュニケーションも重要な要素です。言葉だけでなく、表情やジェスチャー、姿勢などの非言語的な要素も相手に影響を与えます。例えば、相手の目を見て話すことで、誠実さや信頼感を伝えることができます。また、適度な笑顔やうなずきは、相手に安心感を与え、良好な関係を築く助けとなります。自分の非言語コミュニケーションを意識し、改善することで、全体的なコミュニケーション能力を向上させることができます。

営業力を高めるためには、顧客のニーズを正確に把握し、それに応じた提案を行う能力が求められます。顧客との対話を通じて、彼らの課題や期待を理解し、それに対する解決策を提供することが重要です。ここでのポイントは、単なる商品やサービスの説明にとどまらず、顧客にとっての価値を強調することです。例えば、商品の機能だけでなく、顧客のビジネスにどのようなメリットがあるかを具体的に示すことで、説得力が増します。

また、ネットワーキングも営業力向上には欠かせません。業界のイベントやセミナーに積極的に参加し、他のプロフェッショナルと交流することで、新たなビジネスチャンスや情報を得ることができます。LinkedInなどのSNSを活用して、オンラインでもネットワークを広げることが重要です。定期的に連絡を取り合い、関係を維持することで、信頼関係を築くことができます。フィードバックの活用も重要です。上司や同僚、顧客からのフィードバックを積極的に受け入れ、自分のコミュニケーションスタイルや営業手法を改善することが求められます。自己評価だけでなく、他者からの意見を取り入れることで、より効果的なスキルアップが可能になります。

これらのコミュニケーション術を実践することで、人間関係や営業力を向上させることができます。金融業界でのキャリアを成功させるためには、継続的な学習と実践が欠かせません。自分自身のスキルを高め、より良い成果を達成しましょう。

金融業界での就活・転職対策を徹底的に検討

金融業界での就職や転職は、高い競争率と専門知識が求められるため、しっかりとした対策が不可欠です。まず、基本的な知識として、金融業界の構造や主要な企業、最新の動向について理解しておくことが重要です。金融業界には、銀行、証券、保険、資産運用、フィンテックなど多岐にわたるセクターが存在し、それぞれに特有の業務内容や求められるスキルがあります。これらの知識を基に、自分がどのセクターに適しているのかを考えることが必要です。

次に、履歴書や職務経歴書の作成においては、金融業界での経験やスキルを具体的にアピールすることが求められます。特に、数字や具体的な成果を挙げることで、採用担当者に対して自分の実績を明確に示すことができます。また、金融業界特有の資格(例:CFA、CPA、証券外務員など)を取得している場合は、その点も強調すると良いでしょう。これにより、自分の専門性や信頼性を高めることができます。

業界に精通したキャリアコンサルタントや転職エージェントを活用することも有効な手段です。彼らは市場の最新情報を持っており、応募先企業に関する具体的なアドバイスを提供してくれます。また、面接対策や履歴書の添削など、個別のサポートを受けることで、選考を有利に進めることができます。

ネットワーキングも重要な要素です。金融業界は、信頼関係や人脈が重要視される業界ですので、業界内のイベントやセミナーに積極的に参加し、人脈を広げることが重要です。また、LinkedInなどのSNSを活用して、プロフェッショナルなネットワークを構築することも効果的です。これにより、情報収集や転職の機会を増やすことができます。

さらに、オンライン学習プラットフォームを利用して最新の知識を習得することもお勧めです。金融業界は常に進化しており、新しい技術や規制に対応するための知識が求められます。例えば、フィンテックやデータ分析、ブロックチェーンなど、最新の技術動向を学ぶことで、業界内での競争力を高めることができます。

最後に、メンタル面の準備も欠かせません。就職活動や転職活動はストレスが伴うことが多いため、自己管理やストレスマネジメントのスキルも重要です。適度な休息を取り、ポジティブなマインドセットを維持することで、長期的な活動に耐えることができます。

以上の対策を徹底的に実行することで、金融業界での就職・転職活動を成功に導くことができます。

内定を勝ち取るための面接対策と志望動機の説明方法

金融業界で内定を勝ち取るためには、面接対策が非常に重要です。まず、企業研究を徹底的に行い、その企業のビジョンやミッション、事業内容を理解することが必要です。面接官は応募者が企業についてどれだけ深く知っているかを重視するため、具体的な知識を持って臨むことが求められます。

次に、自分の志望動機を明確にし、それを論理的に説明する準備をすることが重要です。志望動機は、単に「興味がある」や「給与が良い」といった表面的な理由ではなく、自分の経験やスキルがその企業にどう役立つかを具体的に述べることが求められます。例えば、「これまでの金融分析の経験を生かして、貴社の投資部門で新たな価値を提供したい」というように、自分のバックグラウンドと企業のニーズを結びつけることが大切です。

面接対策としては、模擬面接を行うことが効果的です。友人や家族、またはキャリアコンサルタントと一緒に、実際の面接を想定した練習を行うことで、質問への対応力やコミュニケーション能力を向上させることができます。特に、金融業界では専門的な知識や経験が問われることが多いため、技術的な質問やケーススタディに対する準備も重要です。

また、面接では自己PRが重要なポイントとなります。自分の強みや実績を具体的なエピソードと共に説明することで、面接官に強い印象を与えることができます。例えば、「前職でのプロジェクト管理において、目標達成率を20%向上させた経験があります。この経験を通じて、プロジェクト管理能力とチームリーダーシップを培いました」といった具体的な成果を交えて話すことで、説得力が増します。

ノンバーバルコミュニケーションも忘れてはなりません。面接中の表情や姿勢、視線の使い方など、言葉以外のコミュニケーションも重要です。自信を持って話す姿勢や、面接官の目を見て話すことは、信頼感を与えるために必要です。また、適度な笑顔や相槌を使うことで、親しみやすい印象を与えることができます。

さらに、面接の最後には質問タイムがありますが、ここでの質問も重要です。企業に対する関心や理解を示す質問を用意しておくことで、積極的な姿勢をアピールすることができます。例えば、「貴社の今後の成長戦略について、具体的にどのような施策を計画されていますか?」といった質問は、企業への関心を示すと共に、自分がその一員としてどのように貢献できるかを考える機会にもなります。

これらの面接対策と志望動機の説明方法を実践することで、金融業界での内定を勝ち取る可能性を大いに高めることができるでしょう。

企業研究を行う際のポイントと効果的な情報収集方法

企業研究は、就職や転職活動において非常に重要なステップです。特に金融業界では、企業のビジネスモデルや市場ポジション、財務状況などを深く理解することが求められます。ここでは、企業研究を行う際のポイントと効果的な情報収集方法について詳しく解説します。

まず、企業の公式ウェブサイトは最も基本的な情報源です。企業の歴史やビジョン、ミッションステートメント、主要な事業内容、最近のプレスリリースなどを確認することができます。これにより、企業の基本的な背景と現在の戦略を理解することができます。また、IR(投資家向け情報)セクションでは、財務報告書やアニュアルレポート、四半期ごとの業績発表など、詳細な財務情報を入手できます。これらの資料を通じて、企業の経営状況や財務健全性を評価することができます。

次に、業界レポートや市場分析レポートを活用することが重要です。これらのレポートは、業界全体の動向や主要なトレンド、競合他社との比較など、広範な視点から企業を評価するために役立ちます。例えば、大手調査会社やシンクタンクが発行するレポートを定期的にチェックし、最新の市場情報を収集することが推奨されます。これにより、企業の市場ポジションや競争力を理解することができます。

また、ニュースメディアや業界専門誌も重要な情報源です。これらのメディアでは、企業に関する最新のニュースやインタビュー、分析記事が掲載されることが多いため、リアルタイムで企業の動向を追うことができます。特に、金融業界専門のニュースサイトや雑誌を購読することで、業界の最新情報に常にアクセスすることが可能になります。Googleアラートを設定して、特定の企業に関するニュースを自動的に取得する方法も効果的です。

さらに、SNSやプロフェッショナルなネットワーキングサイトも活用できます。LinkedInなどのプラットフォームでは、企業の社員や元社員が投稿する情報や、企業の公式アカウントから発信されるニュースを追跡することができます。また、これらのプラットフォームを通じて、直接社員とコンタクトを取り、企業文化や職場環境についてのリアルな情報を得ることも可能です。これにより、企業の内情をより深く理解することができます。

情報収集の一環として、企業訪問や説明会への参加も重要です。企業が開催する会社説明会やオープンハウスイベントに参加することで、実際に社員と話す機会を得たり、職場の雰囲気を直に感じることができます。また、インターンシップや職場見学を通じて、企業での実際の業務を体験することも有益です。これらの活動を通じて、企業への理解を深めるとともに、具体的な志望動機を形成することができます。

これらの情報収集方法を組み合わせることで、企業研究を効果的に行い、企業の理解を深めることができます。徹底的な企業研究を行うことで、自分に最適な企業を見つけ、成功する就職・転職活動を実現しましょう。

自己分析を行い、自分に適した職種と企業を見つける方法

自己分析は、就職や転職活動において非常に重要なプロセスです。自己分析を通じて、自分の強みや弱み、興味や価値観を明確にし、自分に最適な職種と企業を見つけることができます。ここでは、効果的な自己分析の方法と、それを基にした職種・企業選びについて詳しく解説します。

まず、自己分析の第一歩として、自分のキャリアゴールを明確にすることが重要です。長期的な目標や夢、達成したい成果を考え、それを基に中期的・短期的な目標を設定します。例えば、5年後にどのようなポジションに就いていたいのか、そのためにどのようなスキルや経験が必要かを具体的に考えることが求められます。このプロセスを通じて、自分が本当にやりたいことや大切にしている価値観を明確にすることができます。

次に、自分の強みと弱みを客観的に評価することが重要です。これには、過去の経験や実績を振り返り、成功したことや失敗したことを具体的に書き出す作業が含まれます。例えば、プロジェクトをリードして成功させた経験や、困難な状況で解決策を見つけたエピソードなどを挙げることで、自分の強みを明確にすることができます。一方、失敗した経験や苦手な業務についても考えることで、改善すべき点や学ぶべきスキルを認識することができます。

自己分析ツールやアセスメントも活用すると良いでしょう。例えば、MBTI(Myers-Briggs Type Indicator)やストレングスファインダーなどの性格診断テストを受けることで、自分の性格タイプや強みを客観的に把握することができます。また、キャリアコンサルタントのサポートを受けることで、より深い自己理解とキャリアプランの策定が可能になります。これらのツールや専門家の助けを借りて、自己分析をより効果的に進めることができます。

自己分析を基に、適した職種を選ぶ際には、自分の強みや興味を活かせるポジションを探すことが重要です。例えば、分析力が強みであれば、金融アナリストやリサーチャー、データサイエンティストなどの職種が考えられます。リーダーシップやコミュニケーション能力が高い場合は、営業職やプロジェクトマネージャーなどが適しているかもしれません。自分のスキルセットや興味に合った職種を見つけることで、満足度の高いキャリアを築くことができます。

企業選びにおいては、自分の価値観やライフスタイルに合った企業文化や働き方を重視することが重要です。例えば、ワークライフバランスを重視する場合は、フレックス制度やリモートワークの導入状況を確認することが必要です。成長機会やキャリアパスの明確さも重要な要素です。企業のウェブサイトや社員の声、企業評価サイトなどを活用し、企業文化や働き方についての情報を収集しましょう。

これらのプロセスを通じて、自己分析を行い、自分に適した職種と企業を見つけることができます。継続的な自己分析と情報収集を行うことで、より良いキャリア選択を実現し、成功する就職・転職活動をサポートします。

まとめ:魅力的な金融キャリアを築くための業界研究術

金融業界で成功するためには、幅広い知識とスキル、そして継続的な学習が求められます。まず、金融業界の全体像を理解し、その中で自分の興味や適性に合った職種を見つけることが重要です。業界の最新動向や将来性を把握することで、長期的なキャリアプランを立てる際の指針となります。

次に、具体的な職種と仕事内容を理解し、自分に合ったキャリアパスを選びましょう。大手企業からスタートアップまで、さまざまな企業での経験がキャリアアップの助けとなります。スキルアップのためには、分析力を高める独自研究やデータの活用、ITスキルの習得が不可欠です。また、人間関係や営業力を向上させるためのコミュニケーション術も重要です。

就活や転職活動においては、徹底的な企業研究と自己分析が成功の鍵となります。面接対策や志望動機の明確化を通じて、自分の強みを効果的にアピールしましょう。企業の文化や働き方を理解し、自分に合った企業を選ぶことも大切です。

キャリア戦略を立てる際には、長期的な目標設定とキャリアプランの構築が不可欠です。業界内外でのネットワーク作りや人材育成にも注力し、自分自身の成長を促す環境を整えることが成功への道です。

これらのポイントを押さえることで、金融業界での魅力的なキャリアを築くことができます。継続的な努力と学習を通じて、自分の理想とするキャリアを実現しましょう。