新型コロナウイルスの影響により、多くの小規模事業者が資金調達に苦しんでいます。そんな中、登場したのが「ゼロゼロ融資」です。この記事では、ゼロゼロ融資とは何か、どのような特徴があり、事業者にとってどのような意味を持つのかについて解説します。

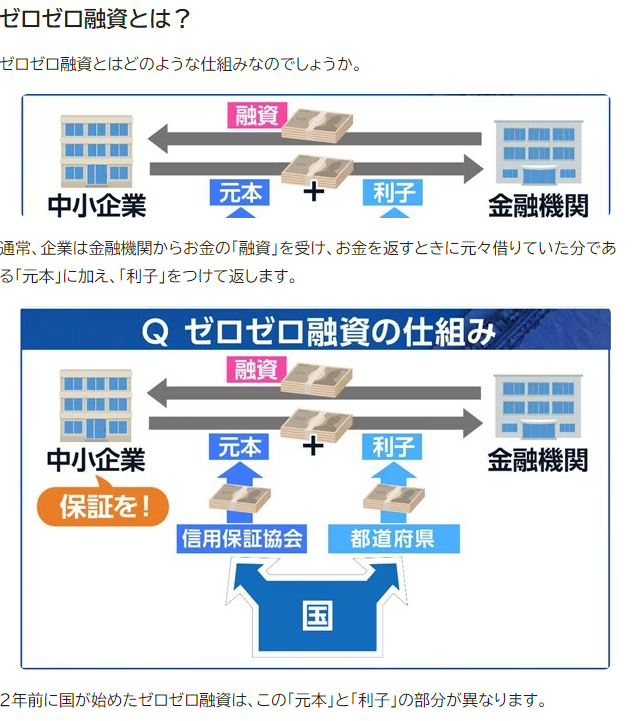

ゼロゼロ融資とは?

ゼロゼロ融資とは、新型コロナウイルス感染症(COVID-19)の流行により影響を受けた個人事業者や中小企業に対して提供される、実質無利子かつ無担保の融資制度です。この制度は、売り上げの減少や事業の継続困難な状況にある事業者を支援し、経済活動の持続を図ることを目的としています。

新型コロナウイルスの感染拡大により、多くの事業者が収益に影響を受け、資金繰りに困難を抱えるようになりました。そのため、政府は経済的な打撃を受けた事業者を支援するために、ゼロゼロ融資制度を導入しました。この制度は、金利がゼロであり、担保や保証人が不要であるため、多くの事業者にとって負担が軽減される重要な支援手段となりました。

この制度の導入により、多くの企業が経済的な困難を乗り越え、事業の継続や雇用の維持が可能となりました。ゼロゼロ融資は、経済の安定化と成長に向けた重要な政策の一環として位置づけられています。

▶参照元 [ゼロゼロ融資とは?]

ゼロゼロ融資の背景

新型コロナウイルス感染症の世界的な流行により、多くの国で経済活動が停滞し、企業や個人事業者の収益が大きく減少しました。特に、飲食業や観光業などの接客サービス業や小売業などは、感染拡大防止のための対策として営業制限や休業を余儀なくされ、売り上げの急激な減少に直面しました。

このような状況下で、多くの事業者が資金繰りの窮地に立たされました。賃金や家賃などの固定費の支払いが困難になり、事業の継続が脅かされる状況が生じました。こうした中、政府は経済の安定化と事業者の支援を図るために、ゼロゼロ融資制度を導入しました。

ゼロゼロ融資の種類

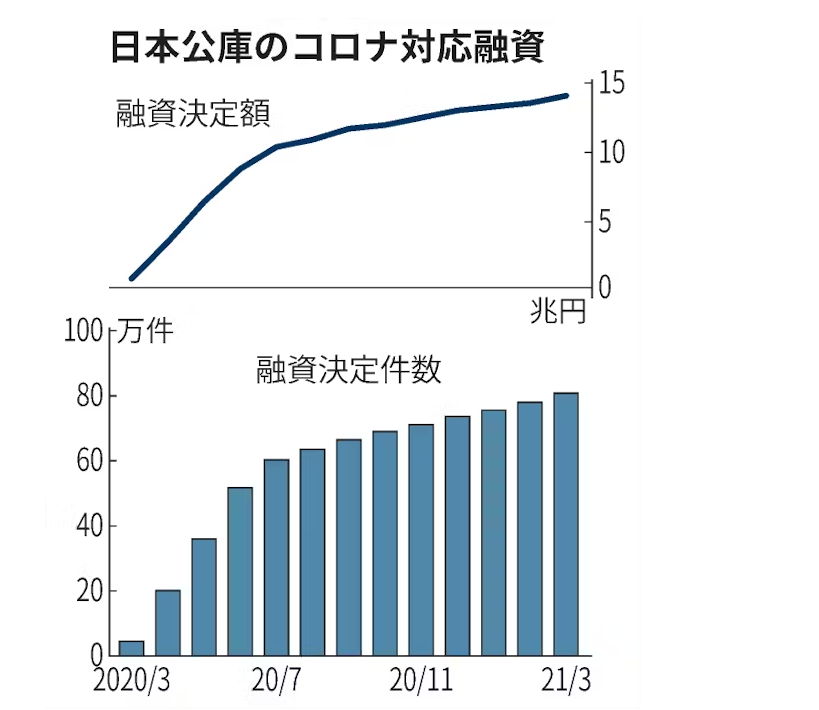

新型コロナウイルス感染症特別貸付(日本政策金融公庫)

新型コロナウイルス感染症特別貸付は、日本政策金融公庫が提供する支援制度の一つです。この貸付は、新型コロナウイルス感染症の影響を受けた中小企業や個人事業者に対して、無利子や無担保での融資を行います。主な目的は、経営の安定化や事業継続の支援です。融資の利用には一定の条件がありますが、基本的には返済期限や金利が特別な条件で設定されています。

新型コロナウイルス感染症対応資金

新型コロナウイルス感染症対応資金は、企業の資金調達を支援するために提供される資金です。この資金は、主に新型コロナウイルス感染症の影響を受けた企業が経営の持続性を確保するために利用されます。新型コロナウイルス感染症対応資金は、資金調達の手段として有効であり、経営者にとって貴重な支援措置となっています。

新型コロナウイルス感染症特別貸付(商工組合中央金庫)

商工組合中央金庫が提供する新型コロナウイルス感染症特別貸付は、中小企業や個人事業者向けの融資制度です。この貸付は、無利子や無担保での融資を行い、新型コロナウイルス感染症の影響により経営が困難な事業者を支援します。特に、事業の継続や雇用の維持に向けて、柔軟な支援を行っています。

ゼロゼロ融資の現状と注意点

融資の現状

2022年9月までに、政府系金融機関や民間の金融機関によるゼロゼロ融資の受付は終了しました。このため、新たな融資の申し込みはできなくなりました。

▶参照元 ゼロゼロ融資とは 都道府県が利子補給

注意点と課題

ゼロゼロ融資には、いくつかの注意点や課題があります。まず、利子補給によって実質無利子とされた期間が一定期間であり、その後は通常の利子が適用されます。また、融資を受けた企業が将来的に返済能力を持つかどうかについては懸念があります。さらに、融資の利用には一定の条件があり、これらを満たさない場合は融資を受けることができません。

結論は

ゼロゼロ融資は、新型コロナウイルス感染症の影響を受けた事業者にとって重要な支援策でしたが、2022年9月で受付が終了しました。これに伴い、融資を検討している事業者は、他の支援策や資金調達方法を検討する必要があります。

ゼロゼロ融資の返済開始時期

新型コロナウイルス感染症の影響により実施されたゼロゼロ融資では、返済開始時期が重要なポイントです。返済の開始時期は以下の通りです。

融資の開始と返済期限

ゼロゼロ融資は2020年3月から政府系金融機関によって開始され、その後民間金融機関でも実施されました。2023年7月から返済が本格化しました。これは、政府が実施したゼロゼロ融資に対する返済期限が設定されたためです。

返済の注意点

返済の開始時期に注意する必要があります。事業者は返済計画を立て、返済期限までに適切に返済する必要があります。また、返済期限を過ぎると遅延損害金が発生する可能性があるため、返済スケジュールを厳密に管理することが重要です。

ゼロゼロ融資の返済に困った場合の対策

ゼロゼロ融資の返済に困った場合、適切な対策を講じることが重要です。以下に、返済に困った際の対策を紹介します。

コロナ借換保証の活用

コロナ借換保証は、返済に困難を抱える事業者が利用できる手段の一つです。この保証を利用することで、返済条件の見直しや支援を受けることができます。

資金繰り管理の見直し

返済に困った場合、資金繰り管理の見直しも重要です。収支の改善や節約策の導入により、返済能力を高めることができます。

融資先との交渉

返済が困難な場合、融資先との交渉も検討すべきです。返済条件の再検討や返済スケジュールの見直しを提案し、柔軟な対応を求めることが重要です。

政府や金融機関の支援活用

政府や金融機関が提供する支援制度を積極的に活用することも返済困難時の対策の一つです。補助金や貸付制度など、様々な支援策が存在します。

専門家への相談

最後に、返済に困った場合は専門家への相談も検討しましょう。税理士や金融アドバイザーなど、専門家の助言を得ることで適切な対策を打つことができます。

これらの対策を適切に組み合わせることで、ゼロゼロ融資の返済に困った際にも事業を継続しやすくなります。

借り換えで財務改善

近年、企業や個人の財務改善の手段として借り換えが注目されています。以下では、借り換えを通じた財務改善のメリットや手法について解説します。

ローンの金利の引き下げ

古いローンを新たな低金利のローンに借り換えることで、月々の支払い額を削減することができます。これにより、財務状況が改善し、余裕資金を確保できます。また、長期的に見て、利息負担が軽減されるため、全体の返済額も削減されます。

支払い条件の改善

借り換えにより、支払い条件を改善することができます。例えば、元本の返済期間の延長や元本の一部を繰り上げ返済することで、月々の支払い負担を軽減し、財務状況を改善することができます。

複数のローンの統合

複数のローンを一つに統合することで、支払い管理が容易になります。また、利率の統一や返済スケジュールの統合により、財務の見通しが明確になり、管理がしやすくなります。

追加融資の検討

借り換えを機に、追加融資を検討することで、新たな投資や事業拡大に資金を確保することができます。これにより、事業の成長や収益の向上が期待できます。

専門家の助言を活用

借り換えを検討する際は、専門家の助言を活用することが重要です。税理士や金融アドバイザーに相談し、最適な借り換え方法や財務戦略を構築することで、より効果的な財務改善を実現できます。

これらの手法を活用することで、借り換えを通じて財務を改善し、持続可能な経営を実現することが可能です。

借り換えの実践的事例

借り換えは、金融商品やローンの改善を通じて財務を改善する重要な手段です。以下に、実際の借り換え事例を紹介します。

住宅ローンの借り換え

例えば、会社員の方が現在の高金利の住宅ローンを借り換え、低金利のローンに切り替えることで、月々の返済額を削減しました。年収550万円の方が、残高3320万円の住宅ローンを借り換え、返済負担を軽減した事例があります。

企業の融資借り換え

企業も、古い融資の金利が高い場合、より低金利の融資に借り換えることで、経営の財務改善を図ります。金融機関やファイナンシャルアドバイザーの支援を受けながら、財務戦略を立てて借り換えを実施する例があります。

資金繰り改善のための借り換え

資金繰りに苦しむ事業主や個人も、借り換えを通じて財務改善を図ります。支払い条件の改善や利率の引き下げによって、月々の支払い負担を軽減し、経済的な余裕を確保します。

蓄電池導入との組み合わせ

住宅ローンの借り換えを機に、蓄電池の導入費用を含めた資金を借り換えることで、エネルギー効率の向上や節約を図る事例もあります。借り換えを通じて、住宅やビジネスの持続可能性を高める取り組みが広がっています。

これらの事例からもわかるように、借り換えは様々な状況や目的に応じて活用され、財務の改善や経済的な効果をもたらす重要な手段となっています。

借り換え時の留意点

借り換えを行う際には、いくつかの重要な留意点があります。これらを把握しておくことで、スムーズな借り換えを実現できます。

リファイナンス時の留意点

借り換えを行う際には、リファイナンスのタイミングや条件を慎重に考える必要があります。金利や返済条件の変更に伴うコストやリスクを事前に評価し、最適な時期を見極めることが重要です。

実行するためには期間と金融機関調整が必要

借り換えを実行するには、適切な期間を確保し、複数の金融機関との調整が必要です。特に融資条件や手続きに関する交渉は時間を要するため、余裕を持った計画が重要です。また、金融機関との関係性を築くことで、スムーズな借り換えを実現できます。

資金繰り表や事業計画書の作成が必要

借り換えを行うには、現在の資金繰り状況や事業計画の詳細な分析が必要です。資金繰り表や事業計画書を作成し、借り換えによる影響を詳細に検討することで、リスクを最小限に抑えることができます。

(早期)経営改善計画策定支援事業の活用

早期経営改善計画策定支援事業を活用することで、借り換えの準備や実行を支援してもらえます。この制度を利用することで、中小企業や個人事業主がスムーズに借り換えを進めることができます。

これらの留意点を踏まえて、借り換えを検討する際には十分な準備と計画が必要です。

まとめ

ゼロゼロ融資は、新型コロナウイルス感染症の影響で売り上げが減少した小規模事業者を支援するための重要な手段です。この制度には、日本政策金融公庫や商工組合中央金庫などから提供される特別貸付が含まれています。しかし、2022年9月でゼロゼロ融資は終了しました。返済に苦しむ場合は、借り換えや経営改善計画の策定を検討することが重要です。また、期間と金融機関との調整や資金繰り表・事業計画書の作成も必要です。これらの対策を講じることで、事業者は財務状況の改善を図ることができます。